Declaración de la Renta 2023

🔊👂 Claves y trucos para hacer la Declaración de la Renta

Podrás conocer los consejos para presentar éste año la Declaración de la Renta de la mano de expertos del sector. Te mostrarán las novedades introducidas en IRPF más importantes y las secciones a tener en cuenta para el 2023.

📅 Martes 11 de abril.

Se abre el plazo para la presentación de la declaración por internet.

📅 Viernes 5 de mayo.

Se abre el plazo parta hacer la declaración por teléfono

📅 Jueves 1 de junio.

Se podrá ir de manera presencial a las oficinas de la Agencia Tributaria al hacer la declaración

📅 Martes 27 de junio.

Termina el plazo para aquellos con resultado a ingresar con domiciliación bancaria.

📅 Jueves 29 de junio

Último día para pedir cita previa para la declaración.

📅 Viernes 30 de junio.

Finaliza el plazo para la presentación de la declaración de la renta.

Si el contribuyente quiere confeccionar la declaración de la RENTA de manera ordinaria, tendrá de plazo entre el 11 de abril y el 30 de junio de 2023.

En caso de optar hacer la declaración de IRPF por teléfono, el primer día hábil es el 5 de mayo y tiene hasta el 30 de junio para presentar en 2023 la declaración de IRPF de 2022. Si se solicita esta modalidad para para hacer la declaración de la RENTA es la Agencia Tributaria la que se pondrá en contacto con el contribuyente.

Durante todo el mes de junio, coincidiendo con el periodo ordinario de la campaña, los contribuyentes podrán presentar su declaración de la RENTA de manera presencial en las oficinas de la Agencia Tributaria.

*Si el resultado de la RENTA es a ingresar y con domiciliación bancaria, el plazo concluye el 27 de junio.

GESTIÓN DEL IMPUESTO SOBRE LA RENTA 2022

Desde el 11 de abril hasta el día 30 de junio de 2023.

Si se efectúa domiciliación bancaria del pago, el plazo finaliza el 27 de junio de 2023.

¿Necesitas ayuda para Presentar tu Declaración?

RELLENA TUS DATOS Y TE AYUDAMOS

Si quieres saber más detalles sobre la Declaración de la Renta …

El 6 de abril de 2022 comienza la campaña de la Renta 2021

PRINCIPALES DEDUCCIONES RENTA 2021

· Calefacción y refrigeración

Afecta a las obras de reducción de la demanda de calefacción y refrigeración en la vivienda habitual o en cualquier otra de nuestra titularidad que esté arrendada para uso como vivienda o en expectativa de alquiler.

La base de la deducción son las cantidades satisfechas por las obras realizadas desde el 6 de octubre de 2021 hasta el 31 de diciembre de 2022.

·Energía no renovable

En el caso de obras de mejora que reduzcan el consumo de energía no renovable, de vivienda habitual o en cualquier otra de nuestra titularidad arrendada para uso como vivienda o en expectativa de alquiler, siempre que, la alquilemos antes de 31 de diciembre de 2023.

·Edificios de uso residencial

La tercera deducción se centra en obras de rehabilitación energética en viviendas, plazas de garaje y trasteros que sean de nuestra propiedad y que estén en edificios de uso predominante residencial.

La desgravación se puede aplicar en este ejercicio o en los dos próximos.

Estas, deben permitir la reducción del consumo de energía primaria no renovable, en un 30% como mínimo.

·Compra de vivienda habitual

Si hemos vendido una vivienda habitual en 2021 no tenemos derecho a desgravar ni por el precio de compra ni por los gastos de adquisición.

Para los beneficiarios sí que es posible hasta el 15% de los pagos que hayan realizado en este año relativos a la adquisición, construcción o rehabilitación hasta un máximo de 9.040 euros.

·Alquiler de vivienda habitual

En el caso del alquiler existe una deducción disponible para aquellos contratos en vigor y que se hayan constituido antes del 1 de enero de 2015. Estos pueden deducirse el 10,05% de las cantidades satisfechas siempre y cuando no superen una base imponible de 24.107,2 euros.

·Empresa de nueva creación

El porcentaje de deducción aplicable sobre las cantidades satisfechas por la suscripción de acciones o participaciones en empresas de nueva o reciente creación es del 30%.

·Deducciones empresariales y de investigación

Se incluyen deducciones por incentivos y estímulos a la inversión empresarial de la Ley del Impuesto sobre Sociedades (LIS).

Las deducciones por creación de empleo del artículo 37 de la LIS solo podrán aplicarse a las contrataciones de apoyo a los emprendedores realizadas por tiempo indefinido y que se hayan celebrado antes del 1 de enero de 2019.

·Investigación, Desarrollo e innovación tecnológica

Son aplicables deducciones por inversión en actividades de investigación y desarrollo e innovación tecnológica, con un límite conjunto máximo del 50% y del 12% respectivamente.

Desde el 1 de enero de 2021 se permite aplicar la deducción por producción de determinados espectáculos en vivo.

·Elementos del inmovilizado

Deducción para los contribuyentes del IRPF que realicen actividades económicas y que cumplan los requisitos para ser considerados como entidad de reducida dimensión, en el ejercicio en que se obtengan los rendimientos objeto de inversión.

·Fondos de pensiones

Deducción hasta los 2.000 euros como máximo. El límite conjunto para aportes a planes individuales y de empresa es de 8.000 euros.

LAS APORTACIONES PROPIAS A PLANES DE PENSIONES

Las aportaciones a planes de pensiones de empleo que el empresario individual realice, así como a mutualidades de previsión social de los que, sea promotor se considerarán como contribuciones empresariales.

·Planes de pensiones para personas con discapacidad.

Los planes de pensiones para personas con discapacidad, el límite anual es de 24.250 euros. Este límite es conjunto entre dicha persona y sus familiares si estos desean hacer aportaciones. Para los familiares el tope es de 10.000 euros.

·Maternidad

Las madres con hijos menores de tres años pueden deducirse hasta 1.200 euros anuales por hijo. Para ello deben realizar una actividad económica y estar dadas de alta en la Seguridad Social o Mutualidad.

La deducción puede ampliarse hasta 1.000 euros más en función de los gastos de guardería o centros educativos.

·Inversiones en actividades culturales y donaciones

Es posible deducir por las inversiones en actividades culturales y por donaciones a ONG y partidos políticos, así como por cuotas sindicales y de colegios profesionales obligatorios.

Algunas novedades Renta 2021 a presentar en 2022

Nuevas deducciones en la declaración de la RENTA 2021

- Rehabilitación de edificios: 20% con un máximo de 5.000 euros, para obras de la mejora de la eficiencia energética de viviendas y que contribuya a la reducción de un 7% de la demanda de calefacción y refrigeración.

Deducciones del 40% para mejorar el consumo de energía primaria no renovable con un máximo de 7.500 euros para obras realizadas hasta el 31 de diciembre de 2022 y que contribuya a al menos a un 30% del consumo de energía.

Deducciones del 40% para mejorar el consumo de energía primaria no renovable con un máximo de 7.500 euros para obras realizadas hasta el 31 de diciembre de 2022 y que contribuya a al menos a un 30% del consumo de energía.- Edificios de uso residencial hasta el 31 de diciembre de 2023. Será necesario el certificado de eficiencia energética de reducción de consumo de un 30% como mínimo, o tener una clase A o B. En los edificios de uso residencial habrá deducciones de hasta el 60% en el caso de tener el certificado de eficiencia energética

- En los planes de pensiones, se reducen las desgravaciones de los mismos a tan solo 2.000 euros como máximo si son privados, aunque en los de empresa se permitirá hasta los 8.000 euros.

Nuevos tramos del IRPF.

–Primer tramo hasta 12.450 euros: 19%.

–Segundo desde 12.450 euros hasta 20.200 euros: 24%.

–El tercer tramo desde 20.200 hasta 35.200 euros: 30%.

–Cuarto tramo desde 35.200 hasta 60.000 euros: 37%.

–Un quinto desde 60.000 hasta 300.000 euros: 45%.

–Sexto tramo a partir de 300.000 euros: 47%.

Rentas del ahorro quedan de la siguiente forma:

–Primer tramo hasta 6.000 euros: 19%.

–Segundo tramo desde los 6.000 euros a los 50.000 euros: 21%.

–Un tercero desde los 50.000 euros a los 200.000 euros: 23%.

–Cuarto tramo desde los 200.000 euros: 26%.

CONSULTORIO RENTA

RENTAS COMPENSATORIAS Y GANANCIA PATRIMONIAL EN IRPF 2021

En relación con la cuestión que plantea en su correo, indicarle que entendemos que en sede del Impuesto sobre la Renta de las Personas Físicas (“IRPF”) de su clienta, la cantidad percibida (28.500,00 euros) tributaría como una ganancia patrimonial. Ello con base en la sentencia de divorcio en la que, según la información incluida en su correo, en ningún caso pone como compensación.

En este sentido, debemos acudir a lo dispuesto por el artículo 33 de la Ley del IRPF, en concreto a los apartados 1, 2 y 3.d del mismo, en virtud de los cuales:

- Son ganancias y pérdidas patrimoniales las variaciones en el valor del patrimonio del contribuyente que se pongan de manifiesto con ocasión de cualquier alteración en la composición de aquél, salvo que por esta Ley se califiquen como rendimientos.

- Se estimará que no existe alteración en la composición del patrimonio:a) En los supuestos de división de la cosa común.b) En la disolución de la sociedad de gananciales o en la extinción del régimen económico matrimonial de participación.c) En la disolución de comunidades de bienes o en los casos de separación de comuneros.

Los supuestos a que se refiere este apartado no podrán dar lugar, en ningún caso, a la actualización de los valores de los bienes o derechos recibidos.

-

- Se estimará que no existe ganancia o pérdida patrimonial en los siguientes supuestos:d) En la extinción del régimen económico matrimonial de separación de bienes, cuando por imposición legal o resolución judicial se produzcan compensaciones, dinerarias o mediante la adjudicación de bienes, por causa distinta de la pensión compensatoria entre cónyuges.

Las compensaciones a que se refiere esta letra d) no darán derecho a reducir la base imponible del pagador ni constituirá renta para el perceptor.

El supuesto al que se refiere esta letra d) no podrá dar lugar, en ningún caso, a las actualizaciones de los valores de los bienes o derechos adjudicados.

Por lo tanto, si su clienta y su ex cónyuge hubiesen estado casados en régimen de separación de bienes y el pago de los 28.500,00 euros en forma de compensación por gastos de hipoteca y reformas derivase de una imposición legal (o resolución judicial como la sentencia a la que se refiere), con base en el artículo 33.3.d) no existiría ganancia patrimonial.

Cuestión distinta sería que dicha “compensación” se hubiese pactado de mutuo acuerdo por los ex cónyuges, en cuyo caso tributaría como una ganancia patrimonial por suponer ello una alteración en la composición de su patrimonio.

ERTE EN IRPF, RENDIMIENTOS DEL TRABAJO O GANANCIAS PATRIMONIALES DERIVADAS DE AYUDAS PÚBLICAS EN 2021

En general, las subvenciones públicas a particulares se consideran ganancias patrimoniales y tributan en la base general del IRPF: https://sede.agenciatributaria.gob.es/Sede/ayuda/manuales-videos-folletos/manuales-practicos/irpf-2020/capitulo-11-ganancias-perdidas-patrimoniales/declaracion-tributacion-ganancias-perdidas-patrimoniales/especial-referencia-subvenciones-ayudas-publicas.html ; revise si entre alguno de los supuestos encaja su forma particular.

No obstante lo anterior, la Ley 35/2006 califica determinadas ayudas como rendimientos del trabajo:

- Prestaciones de la Seguridad Social por desempleo o por incapacidad, jubilación, accidente, enfermedad, viudedad o similares.

- Las becas que no estén exentas, así como las ayudas concedidas para promover el empleo (el Plan PREPARA o las becas de transporte para cursos de formación de desempleados).

- Ayudas públicas para la adquisición de material escolar, incluidos libros de texto y material didáctico e informático complementario.

- Ayudas públicas para comedor escolar

- Ayudas para transporte escolar.

- Cheques guardería que ofrecen varias comunidades

- Ayudas de Integración y Emergencia Social, destinadas a sufragar gastos de alimentos, luz y agua.

Desconocemos la particularidad de su ayuda en concreto, no obstante, a priori, si la AEAT las incluye como rendimiento del trabajo, de forma prudente, esa sería la forma de proceder al respecto. No obstante, puede consultar con la AEAT sobre su caso en concreto por vía telefónica.

De acuerdo con lo dispuesto en el siguiente link, que podría resultar semejante a su caso concreto, se incluyen como renta del trabajo: https://sevilla.abc.es/economia/sevi-trabajadores-y-autonomos-tienen-declarar-irpf-ayudas-covid-erte-o-apoyo-solvencia-202204082254_noticia.html

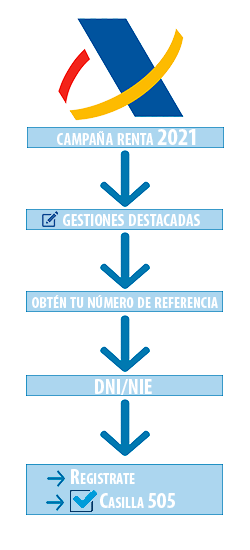

¿Cómo se puede obtener el número de referencia para hacer la declaración de la renta en 2022?

Aunque no haya arrancado la campaña de la declaración de la renta, desde el 9 de marzo de 2020 se puede solicitar el número de referencia para la campaña de la declaración de la renta de 2021, la que se realiza en 2022, tiene los datos del último año fiscal y permite gestionar los servicios relacionados con la declaración de la RENTA.

Los números de referencia que se hubieran obtenido en años anteriores, dejaron de ser válidos en la víspera de que empezó a estar disponible este servicio, por lo que para realizar la declaración de la Renta que se presenta a partir de abril de 2022 los contribuyentes tienen que obtener otro número y se puede hacer antes de que arranque la campaña hacerlo antes incluso de que arranque la campaña.

- lo primero que debes hacer es ir al apartado de la web dedicado a la campaña de la renta de 2021

- ‘Gestiones destacadas’, pulsar en enlace ‘Obtenga su número de referencia’. En este punto, el usuario verá una casilla para introducir su DNI o acceder a la plataforma, en caso de tener alguna de estas claves, por medio del certificado o DNI electrónico.

- El siguiente que se ha de rellenar es la fecha de validez del DNI o NIE(con formato dd-mm-aaaa)

- La aplicación ofrecerá varias alternativas, al reconocer si se encuentra registrado o no en Cl@ve: si no lo está, tiene la opción de registrarse u obtener la referencia con la casilla 505 de la última declaración de la renta.

El último paso sería pinchar sobre la opción de ‘Obtener referencia’ y es en este punto cuando el sistema te ofrecerá una referencia de seis caracteres que debes guardar para poder usarla después. Eso sí, el sistema permite obtener hasta diez referencias diarias, y cada una que se expide inactiva de manera inmediata las anteriores.

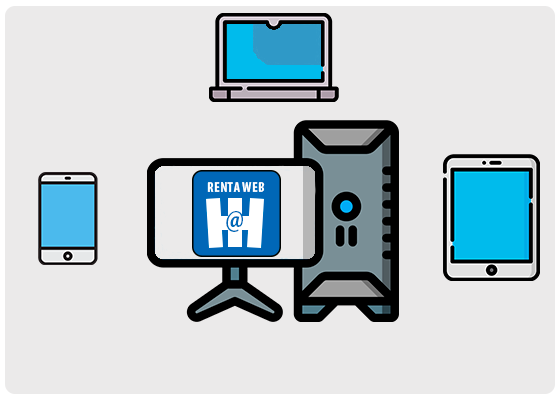

¿Qué puedes hacer con el número de referencia de la declaración de la RENTA?

Con este código cada contribuyente puede gestionar todos los servicios de la renta y confeccionar la declaración mediante el servicio Renta WEB, presentarla a través de internet o solicitar una certificación tributaria de IRPF.

También puede servir para consultar los datos fiscales de cada uno.

BORRADOR DE DECLARACIÓN DE LA RENTA 2021 A PRESENTAR EN 2022

- Como en la campaña anterior todos los contribuyentes, cualquiera que sea la naturaleza de las rentas que hayan obtenido durante el ejercicio (de trabajo, de capital mobiliario o inmobiliario, de actividades económicas, ganancias y pérdidas patrimoniales, así como las imputaciones de renta), podrán obtener el borrador de la declaración a través del Servicio de tramitación del borrador/declaración (RentaWEB), tras aportar, en su caso,

determinada información que les será solicitada al efecto, u otra información que el contribuyente pudiera incorporar.

determinada información que les será solicitada al efecto, u otra información que el contribuyente pudiera incorporar.- Se mantiene el mecanismo de obtención del número de referencia para acceder al borrador y/o a los datos fiscales, a través de la Sede electrónica de la Agencia Tributaria, mediante el Servicio de tramitación del borrador/declaración, debiendo consignar para ello el Número de Identificación Fiscal (NIF) del obligado tributario u obligados tributarios, la fecha de expedición o de caducidad de su Documento Nacional de Identidad (DNI) y el importe de la casilla [0505] de la declaración del IRPF correspondiente al ejercicio 2020, “Base liquidable general sometida a gravamen”, salvo que se trate de un contribuyente no declarante el año inmediato anterior, en cuyo caso se deberá aportar un código internacional de cuenta bancaria española (IBAN) en el que figure como titular a 31 de diciembre de 2021.

- También como en las pasadas campañas se podrá acceder al borrador o a los datos fiscales, a través del Servicio de tramitación del borrador/declaración del portal de la Agencia Tributaria en https://sede.agenciatributaria.gob.es, utilizando certificados electrónicos reconocidos y el sistema Cl@ve PIN, y mediante la aplicación para dispositivos móviles.

Fuente: AEAT

PRESENTACIÓN DE LAS DECLARACIONES DEL IRPF 2021

- A través de Servicio de tramitación del borrador/declaración el contribuyente puede confeccionar su declaración del IRPF con el producto Renta Web y proceder a su presentación por medios electrónicos a través de internet, en la Sede electrónica de la Agencia Tributaria, a través del teléfono, en las oficinas de la Agencia Tributaria previa solicitud de cita, así como en las oficinas habilitadas por las Comunidades Autónomas, ciudades con Estatuto de Autonomía y Entidades Locales para la confirmación del borrador de declaración; si la declaración fuera a ingresar el contribuyente podrá domiciliar el ingreso o, en su defecto, obtener una carta de pago en el momento de su presentación que le permitirá ingresar el importe resultante.

- Como en la campaña anterior ya no es posible obtener la declaración en papel impreso generado a través del Servicio de tramitación del borrador/declaración de la Agencia Estatal de Administración Tributaria. Podrá obtenerse en documento para su ingreso en la entidad colaboradora que debe imprimir y acudir a una entidad financiera para realizar el pago.

Fuente: AEAT

NUEVO MODELO PARA LA DECLARACIÓN DE LA RENTA 2021

- En relación con los rendimientos de capital inmobiliario se incluye, como novedad una casilla para que los arrendadores distintos de los “grandes tenedores” puedan consignar como gasto deducible la cuantía de la rebaja en la renta arrendaticia que voluntariamente hubieran acordado a partir de 14 de marzo de 2020, correspondientes a las mensualidades devengadas en los meses de enero, febrero y marzo de 2021, cuando se trate de alquileres de locales a determinados empresarios y siempre que se cumplan los requisitos exigidos por la norma. Tal y como establece el Real Decreto-ley 35/2020, de 22 de diciembre, de medidas urgentes de apoyo al sector turístico, la hostelería y el comercio y en materia tributaria, el arrendador deberá informar separadamente en su declaración del importe de este gasto deducible y el número de identificación fiscal del arrendatario cuya renta se hubiese rebajado.

- En el apartado de rendimientos de actividades económicas en estimación directa, al igual que en el ejercicio 2020, los contribuyentes pueden trasladar los datos consignados en los libros registro del IRPF de forma agregada, a las correspondientes casillas de este apartado del modelo, informándose al contribuyente de su conservación. Este traslado está supeditado a que técnicamente el formato de los libros sea el formato de libros registros publicados por la Agencia Estatal de Administración Tributaria en su sede electrónica

- Además, con la finalidad de avanzar en la asistencia al contribuyente, se mejora la forma de consignar en la declaración del IRPF las subvenciones y ayudas públicas que pueden imputarse por cuartas partes, en el período impositivo en el que se obtengan y en los 3 siguientes. Así, en el caso de ayudas públicas percibidas como compensación por los defectos estructurales de construcción de la vivienda habitual, ayudas incluidas en el ámbito de los planes estatales para el acceso por primera vez a la vivienda en propiedad, ayudas públicas a los titulares de bienes integrantes del Patrimonio Histórico Español y las ayudas públicas para la primera instalación de jóvenes agricultores, previstas en el artículo 14.2 letras g), i), j) y l) de la Ley del IRPF, respectivamente, que se imputen por cuartas partes, Renta Web informará de las cantidades pendientes de imputar en los próximos periodos impositivos. De esta forma, en los ejercicios siguientes se informará al contribuyente en sus datos fiscales de las ganancias pendientes de imputar.

- Asimismo, se adapta el modelo para incorporar las modificaciones normativas introducidas en las reducciones en la base imponible por aportaciones y contribuciones a sistemas de previsión social y las tres nuevas deducciones temporales aplicables en la cuota íntegra estatal del IRPF por las cantidades invertidas en obras de rehabilitación que contribuyan a alcanzar determinadas mejoras de la eficiencia energética de viviendas (habitual o arrendada), y en los edificios residenciales, que sean acreditadas a través de certificado de eficiencia energética.

- Por último, señalar que se ha modificado el documento de ingreso y devolución del modelo del IRPF para permitir consignar, en el caso de declaraciones con resultado a devolver, el número de una cuenta bancaria de un país o territorio que no pertenezca a la Zona Única de Pagos en Euros (SEPA).

Fuente: AEAT

¿Qué rentas están exentas de la declaración de la Renta 2021 que presentamos en 2022?

En la declaración de IRPF hay que incluir todas las rentas, los rendimientos del trabajo, del capital mobiliario e inmobiliario, los derivados del ejercicio de actividades económicas, las ganancias y pérdidas patrimoniales, y las imputaciones de renta establecidas por ley.

No obstante, existen una serie de supuestos en los que, a pesar de haberse producido la obtención de rentas, no nace la obligación de tributar.

Sólo está exenta la renta que se califique expresamente como tal en la normativa de IRPF o en otra ley.

Las rentas exentas no se tienen en cuenta para determinar el límite de la obligación de declarar y no se tienen que incluir en la declaración de la Renta de 2021 que presentamos en 2022.

Para determinar el límite de la obligación de declarar establecido para las personas físicas residentes en territorio español no se tendrá en cuenta el importe de las rentas exentas.

Están exentas del impuesto de acuerdo con el artículo 7 de la Ley del IRPF:

- Prestaciones y pensiones por actos de terrorismo

- Ayudas de cualquier clase percibidas por los afectados por el VIH

- Pensiones reconocidas en favor de aquellas personas que sufrieron lesiones o mutilaciones, con ocasión o como consecuencia de la Guerra Civil 1936/1939

- Indemnizaciones por daños personales como consecuencia de responsabilidad civil y las derivadas de contratos de seguro de accidentes

- Indemnizaciones por despido o cese del trabajador

- Prestaciones por incapacidad permanente absoluta o gran invalidez percibidas de las Seguridad social o por las entidades que la sustituyan

- Pensiones por inutilidad o incapacidad permanente del régimen de clases pasivas

- Retribuciones por maternidad o paternidad y asimiladas y las familiares no contributivas

- Prestaciones públicas por acogimiento de personas con discapacidad, mayores de 65 años o menores

- Becas

- Anualidades por alimentos a favor de los hijos

- Premios literarios, artísticos o científicos relevantes declarados exentos por la Administración tributaria y premios Princesa de Asturias

- Ayudas a deportistas de alto nivel, con el límite de 60.100 euros

- Prestaciones por desempleo percibidas en la modalidad de pago único

- Planes de Ahorro a Largo Plazo

- Gratificaciones por participación en misiones internacionales de paz o humanitarias a los miembros de dichas misiones e indemnizaciones por operaciones internacionales de paz y seguridad

- Rendimientos del trabajo percibidos por trabajos efectivamente realizados en el extranjero, con el límite de 60.100 euros anuales

- Indemnizaciones satisfechas por las Administraciones Públicas por daños personales

- Prestaciones percibidas por entierro o sepelio

- Ayudas económicas a las personas con hemofilia u otras coagulopatías congénitas que hayan desarrollado la hepatitis C

- Instrumentos de cobertura por riesgo de incremento del tipo de interés variable de los préstamos hipotecarios destinados a la adquisición de la vivienda habitual

- Indemnizaciones del Estado y de las Comunidades Autónomas para compensar la privación de libertad

- Planes individuales de ahorro sistemático

- Rendimientos del trabajo derivados de las prestaciones obtenidas en forma de renta por las personas con discapacidad correspondientes a las aportaciones a los sistemas de previsión social y aportaciones a patrimonios protegidos

- Prestaciones económicas públicas vinculadas al servicio, para cuidados en el entorno familiar y de asistencia personalizada

- Ingreso mínimo vital, renta mínima de inserción y ayudas víctimas de delitos violentos y de violencia de género

- Prestaciones y ayudas familiares percibidas de cualquiera de las Administraciones públicas, ya sean vinculadas a nacimiento, adopción, acogimiento o cuidado de hijos menores.

Preguntas y Respuestas

- ¿Hasta cuándo se puede presentar la declaración de la RENTA en 2022?

PLAZO DE PRESENTACIÓN DE LA RENTA 2021

La declaración de la RENTA se puede presentar desde el 6 de abril hasta el día 30 de junio de 2022.

Si se efectúa domiciliación bancaria del pago, el plazo finaliza el 27 de junio de 2022.

- ¿Cómo consigo el borrador de la declaración de la Renta 2021?

BORRADOR DE DECLARACIÓN DE LA RENTA 2021

– Como en la campaña anterior todos los contribuyentes, cualquiera que sea la naturaleza de las rentas que hayan obtenido durante el ejercicio podrán obtener el borrador de la declaración a través del Servicio de tramitación del borrador/declaración (RentaWEB), tras aportar determinada información que les será solicitada al efecto.

– Se mantiene el mecanismo de obtención del número de referencia para acceder al borrador y/o a los datos fiscales, a través de la Sede electrónica de la Agencia Tributaria, mediante el Servicio de tramitación del borrador/declaración, debiendo consignar para ello el Número de Identificación Fiscal (NIF) del obligado tributario u obligados tributarios, la fecha de expedición o de caducidad de su Documento Nacional de Identidad (DNI) y el importe de la casilla [0505] de la declaración del IRPF correspondiente al ejercicio 2020, Renta presentada en 2021, “Base liquidable general sometida a gravamen”, salvo que se trate de un contribuyente no declarante el año inmediato anterior, en cuyo caso se deberá aportar un código internacional de cuenta bancaria española (IBAN) en el que figure como titular a 31 de diciembre de 2021.

– También se podrá acceder al borrador o a los datos fiscales, a través del Servicio de tramitación del borrador/declaración del portal de la Agencia Tributaria en https://sede.agenciatributaria.gob.es, utilizando certificados electrónicos reconocidos y el sistema Cl@ve PIN, y mediante la aplicación para dispositivos móviles.

- ¿Cómo se presentan las declaraciones de la RENTA en 2022?

PRESENTACIÓN DE LAS DECLARACIONES DEL IRPF 2021

A través de Servicio de tramitación del borrador/declaración el contribuyente puede confeccionar su declaración del IRPF con el Renta Web y proceder a su presentación por medios electrónicos a través de internet, en la Sede electrónica de la Agencia Tributaria, a través del teléfono, en las oficinas de la Agencia Tributaria previa solicitud de cita, así como en las oficinas habilitadas por las Comunidades Autónomas, ciudades con Estatuto de Autonomía y Entidades Locales para la confirmación del borrador de declaración; si la declaración fuera a ingresar el contribuyente podrá domiciliar el ingreso o, en su defecto, obtener una carta de pago en el momento de su presentación que le permitirá ingresar el importe resultante.

- ¿Se han producido cambios en la Renta para 2022?

RENTA WEB Y MODELO PARA EL 2022

– En relación con los rendimientos de capital inmobiliario se incluye, como novedad una casilla para que los arrendadores distintos de los “grandes tenedores” puedan consignar como gasto deducible la cuantía de la rebaja en la renta arrendaticia que voluntariamente hubieran acordado a partir de 14 de marzo de 2020, correspondientes a las mensualidades devengadas en los meses de enero, febrero y marzo de 2021, cuando se trate de alquileres de locales a determinados empresarios y siempre que se cumplan los requisitos exigidos por la norma. Tal y como establece el Real Decreto-ley 35/2020, de 22 de diciembre, de medidas urgentes de apoyo al sector turístico, la hostelería y el comercio y en materia tributaria, el arrendador deberá informar separadamente en su declaración del importe de este gasto deducible y el número de identificación fiscal del arrendatario cuya renta se hubiese rebajado.

– En el apartado de rendimientos de actividades económicas en estimación directa los contribuyentes pueden trasladar los datos consignados en los libros registro del IRPF de forma agregada, a las correspondientes casillas de este apartado del modelo, informándose al contribuyente de su conservación. Este traslado está supeditado a que técnicamente el formato de los libros sea el formato de libros registros publicados por la Agencia Estatal de Administración Tributaria en su sede electrónica

– Además, con la finalidad de avanzar en la asistencia al contribuyente, se mejora la forma de consignar en la declaración del IRPF las subvenciones y ayudas públicas que pueden imputarse por cuartas partes, en el período impositivo en el que se obtengan y en los 3 siguientes. Así, en el caso de ayudas públicas percibidas como compensación por los defectos estructurales de construcción de la vivienda habitual, ayudas incluidas en el ámbito de los planes estatales para el acceso por primera vez a la vivienda en propiedad, ayudas públicas a los titulares de bienes integrantes del Patrimonio Histórico Español y las ayudas públicas para la primera instalación de jóvenes agricultores, previstas en el artículo 14.2 letras g), i), j) y l) de la Ley del IRPF, respectivamente, que se imputen por cuartas partes, Renta Web informará de las cantidades pendientes de imputar en los próximos periodos impositivos.

– Se adapta el modelo de Renta 2021 para incorporar las modificaciones normativas introducidas en las reducciones en la base imponible por aportaciones y contribuciones a sistemas de previsión social y las tres nuevas deducciones temporales aplicables en la cuota íntegra estatal del IRPF por las cantidades invertidas en obras de rehabilitación que contribuyan a alcanzar determinadas mejoras de la eficiencia energética de viviendas (habitual o arrendada), y en los edificios residenciales, que sean acreditadas a través de certificado de eficiencia energética.

– Se ha modificado el documento de ingreso y devolución del modelo del IRPF para permitir consignar, en el caso de declaraciones con resultado a devolver, el número de una cuenta bancaria de un país o territorio que no pertenezca a la Zona Única de Pagos en Euros (SEPA).

NOVEDADES TÉCNICAS DECLARACIÓN DE LA RENTA 2021

DATOS FISCALES EN LA DECLARACIÓN DE LA RENTA 2021:

Ratificación del domicilio fiscal actual.

Bienes inmuebles en caso de rebaja en la renta arrendaticia por alquiler a determinadas empresas.

Se incluyen nuevas casillas para identificar al arrendatario y la rebaja obtenida que se incluirá como gasto.

Se da la opción de imputar las ganancias patrimoniales derivadas de subvenciones en el ejercicio o por cuartas partes.

En otras ganancias patrimoniales derivadas de la transmisión de elementos patrimoniales se incluyen las inversiones en monedas virtuales.

Aportaciones a planes de pensiones límite máximo e indicación de cantidades pendientes de ejercicios futuros.

Se diferenciará entre las aportaciones individuales y aportaciones empresariales.

Se habilitan casillas nuevas para la inclusión de las tres nuevas deducciones en la cuota por obras de mejoras de la eficiencia energética de viviendas.

Mejoras en el funcionamiento de la cartera de valores.

Se informa de la obligación de presentar renta a todos los beneficiarios del IMV y de la consideración como trabajo personal, a incluir en la declaración, de la cantidad recibida por todas las ayudas que exceda del IPREM (11.862,90 €).

El perfil de contribuyente al que se prestará el servicio de Renta no varía respecto del año pasado:

- Trabajo personal hasta 65.000,00 €

- Capital mobiliario hasta 15.000,00€

- Capital inmobiliario: dos arrendamientos o dos contratos.

- Ganancias y pérdidas patrimoniales. Hasta dos transmisiones excepto las lucrativas y las subvenciones a actividades en estimación directa.

- Regímenes especiales excepto imputación a agrupaciones de interés económico y UTES, transparencia fiscal internacional, cesión de derechos de imagen y participantes en instituciones de inversión colectiva constituidas en paraísos fiscales.

- No se prestará el servicio a quienes tengan deducción a unidades familiares con residentes en estados miembros de la UE.

El perfil de contribuyente al que se prestará el servicio no varía respecto del año pasado:

- Trabajo personal hasta 65.000,00 €

- Capital mobiliario hasta 15.000,00€

- Capital inmobiliario: dos arrendamientos o dos contratos.

- Ganancias y pérdidas patrimoniales. Hasta dos transmisiones excepto las lucrativas y las subvenciones a actividades en estimación directa.

- Regímenes especiales excepto imputación a agrupaciones de interés económico y UTES, transparencia fiscal internacional, cesión de derechos de imagen y participantes en instituciones de inversión colectiva constituidas en paraísos fiscales.

- No se prestará el servicio a quienes tengan deducción a unidades familiares con residentes en estados miembros de la UE.

NOVEDADES Y MEJORAS EN LA APLICACIÓN DE LA RENTA WEB PARA LA DECLARACIÓN DE LA RENTA 2021

- La incorporación de los rendimientos de capital inmobiliario permitirá el cálculo automático de las amortizaciones y la importación de los libros registro en formato electrónico de actividades económicas y la cartera de valores que permitirá el cálculo automático de la ganancia o pérdida patrimonial de la transmisión de activos.

- Mejora en la APP para móviles mediante el uso de clave pin y poder confirmar las declaraciones del cónyuge e hijos, hasta 4 declaraciones.

- Mejoras en los datos fiscales, que incluirá las rentas exentas procedentes del Ingreso

- Mínimo Vital con un aviso de que tiene que tributar por el exceso cuando sean superiores a 1,5 veces el IPREM.

- La ratificación del domicilio será autónoma, lo que permitirá modificarlo después de haberlo ratificado y también permitirá la opción de ratificar el del cónyuge.

- Se mostrarán avisos en relación al reintegro de las cantidades pagadas en exceso por los ERTES de ejercicios anteriores, para la solicitud de rectificación correspondiente.

Principales Novedades de la Declaración de la Renta

¿Que novedades nos encontramos este año?

En la obligación de declarar aumenta la cantidad mínima exenta a 14.000€

- Se encuentran exentas de declarar las ganancias patrimoniales derivadas de ayudas públicas

- Aumento de la reducción por obtención de rendimientos del trabajo.

- La prestación por maternidad está exenta de tributar. Para la declaración de la Renta de 2018, el importe de esta prestación que se haya cobrado podrá no incluirse en la declaración. Las retenciones que se hayan soportado, serán

- La deducción por maternidad se incrementa en 1.000€ adicionales, por gastos de custodia en guardería/centros de educación infantil autorizados, cuando el hijo sea menor de 3 años.

- Incremento en el importe de la deducción por familia numerosa o personas con discapacidad a cargo.

· Nuevas cuantías exentas en la tributación sobre ciertos premios de lotería y apuestas.

La declaración de la Renta puede ser en ocasiones compleja para un ciudadano. Es importante, ante cualquier duda confiar en un asesor fiscal cercano, que tenga un conocimiento actualizado de la legislación fiscal.

Aplicación para presentar la Declaración de la Renta a través de cualquier dispositivo móvil ya sea Android o IOS.

Este 2018 la la Agencia Tributaria dispone de una aplicación permite que presentar la Declaración de la Renta con un solo clic.

Se pueden presentar las Declaraciones sencillas en las que la AEAT dispone de todos los datos del contribuyente y este no tiene nada que añadir. Se estima que más de 4 millones y medio de ciudadanos se benefician de este servicio.

En el caso de las declaraciónes más complejas, la aplicación redirige directamente a Renta Web el programa online para presentar la Declaración de la Renta desde la web de Hacienda.

La App permite introducir hasta 20 NIF diferentes para poder gestionar desde un mismo dispositivo diferentes borradores.

¿Necesitas ayuda con tu declaración? Hacienda te llama

La AEAT ofrece un nuevo servicio durante la Campaña de Renta, los contribuyentes pueden solicitar, pidiendo cita previa, la llamada de un gestor de la Agencia Tributaria para que le ayude a rellenar o confirmar su borrador.

La AEAT ofrece un nuevo servicio durante la Campaña de Renta, los contribuyentes pueden solicitar, pidiendo cita previa, la llamada de un gestor de la Agencia Tributaria para que le ayude a rellenar o confirmar su borrador.

El contribuyente puede elegir la fecha y hora en la que quiere que le llamen cuando solicite la cita previa. Las citas serán cada 15 minutos de lunes a viernes de 9 de la mañana a 8:30 de la tarde.

Este nuevo servicio se ha llamado Plan “Le llamamos” y estará disponible en cuanto comience la campaña y permitirá agilizar el trámite a aquellos contribuyentes que tengan Declaraciones de renta complejas evitando que tengan que acudir a una oficina de Hacienda a presentarla.

La cita se puede solicitar accediendo a la Web de la Agencia Tributaria o llamando al 901223344 o 915530071, cuando se recibe la llamada es necesario tener a mano el NIF y el número de referencia.

¿Qué requisitos tiene que cumplir el contribuyente para utilizar este servicio?

- Rendimientos del trabajo inferiores a 65.000 euros

- Rendimientos del capital mobiliario inferiores a 15.000 euros

- Rendimientos del capital inmobiliario por un inmueble o contrato

- Ganancias y pérdidas patrimoniales derivadas de transmisiones de fondos de inversión

- Ganancias y pérdidas patrimoniales no derivadas de transmisiones, salvo que correspondan a actividades económicas

- Rentas procedentes del régimen a atribución de rentas que correspondan a rendimientos de capital mobiliario e inmobiliario, con los mismos límites anteriores

También es posible que la Agencia Tributaria llame directamente al contribuyente, en este caso no hay que tener en cuenta las limitaciones anteriores.

La Campaña comienza el 5 de mayo

Adelántate y solicita a partir del día 5 de mayo el número de referencia para acceder telemáticamente a tu declaración también podrás desde ese día consultar tus datos fiscales.

El número de referencia ya no llegara vía SMS

¿Cómo se consigue el número de referencia para presentar la declaración de la renta en 2018?

Tienes tres opciones:

- DNI Electrónico. Si dispones de DNI Electrónico es la forma más fácil de acceder al programa sin necesidad de número de referencia.

- Cl@ve PIN. Con Cl@ve PIN también puedes acceder al borrador y a tus datos fiscales sin nº de referencia.

- RENØ. Si no tienes ni DNI Electrónico ni Cl@ve PIN, para conseguir el número de referencia necesitas conocer el importe de la casilla 450 de tu Declaración de la Renta 2016, el NIF y la fecha de validez del Documento de Identidad. No es necesario facilitar el número de teléfono, debido a que, este año no se enviará el número vía SMS sino que aparecerá directamente en la pantalla del ordenador o se quedará guardado en la nueva aplicación móvil de la Agencia Tributaria.

Instrucciones para Solicitar el Borrador

- Personalmente en las Oficinas de la Administración Tributaria

- A través de Internet en la Web de la AEAT

- Por teléfono llamando al 91 554 87 70 y al 901 335 533

- No es obligatorio pedir el borrador

Teléfono de información de la Agencia Tributaria – 91 554 87 70

¿Cuándo se Presenta la Declaración de la Renta?

¿Necesitas ayuda con tu declaración de la renta?

Contacta ya con tu Asesor más cercano

Se aprueban los modelos de declaración del Impuesto sobre la Renta de las Personas Físicas y del Impuesto sobre el Patrimonio

¿Qué precio puede pedirte una Asesoría por hacer la Declaración de la Renta?

¿Qué precio puede pedirte una Asesoría por hacer la Declaración de la Renta?

El precio de la declaración de la renta dependerá de la complejidad de la misma.

Si su declaración es sencilla, y se puede elaborar con los datos fiscales proporcionados por Hacienda o incluso es elaborada por Hacienda en forma de borrador de declaración, probablemente no merezca la pena recurrir a un asesor.

No obstante, si su declaración presenta más complejidad, por desarrollar una actividad económica por estimación directa o por módulos; por desarrollar parte de los trabajos en el extranjero y/o tributar en el extranjero y deber aplicar los mecanismos para evitar la doble imposición internacional en base a convenios de doble imposición entre países.

Por aplicación de algún beneficio fiscal que precise justificación, como la exención por trabajos desarrollados en el extranjero. Si eres no residente fiscal en España; etc., es recomendable contar con la ayuda de un Asesor Fiscal, que le asesore cómo cumplimentar su declaración y se relacione con Hacienda en su nombre a los efectos de la justificación de lo declarado.

Comúnmente los honorarios del asesor fiscal podrá ser una tarifa fija, por tiempo empleado o relacionado con los beneficios fiscales obtenidos («success fee»). En cualquier caso no hay una tarifa estándar y no es posible determinar un importe razonable sin evaluar primero el caso concreto.

¿Quién puede deducir el alquiler en la Declaración de la Renta?

Comienza la campaña de la Renta 2016, y desde la campaña de Renta 2016 los contribuyentes pueden realizar la presentación por medio de la plataforma online de la Administración Tributaria.

La aplicación Renta Web estuvo colgada varias horas al inicio de campaña por la cantidad masiva de ciudadanos que intentaron acceder, aún así es una aplicación relativamente fácil e intuitiva y se puede acceder des cualquier dispositivo ya sea un ordenador, una Tablet o un Smartphone.

La aplicación Renta Web estuvo colgada varias horas al inicio de campaña por la cantidad masiva de ciudadanos que intentaron acceder, aún así es una aplicación relativamente fácil e intuitiva y se puede acceder des cualquier dispositivo ya sea un ordenador, una Tablet o un Smartphone.

A través de está herramienta se puede aportar toda la información que crea necesaria el contribuyente como por ejemplo los datos de su vivienda habitual si quiere solicitar la deducción del alquiler.

Días atrás hemos hablado de las novedades y los cambios que había para la declaración de la renta 2015 y hoy vamos a hacer hincapié en el tema de los alquileres.

Hasta ahora había muchos ciudadanos que para conseguir desgravar una cantidad mayor realizaban alquileres justo antes de que finalizara el año, pues bien este año no es posible.

En la Renta 2016 solo los contribuyentes que cumplan las siguientes condiciones podrán deducirse el alquiler de su vivienda habitual.

- La característica más significativa es que solo podrán incluirse en la declaración y desgravarán los contratos de alquiler firmados antes del 1 enero de 2015. Dicha deducción del alquiler solo se hará efectiva si en el año 2015 se ha prorrogado el contrato como vivienda habitual.

- Además de lo anterior, tiene que haber existido el derecho de deducción por el alquiler de la vivienda habitual en relación con las cantidades satisfechas por el alquiler de dicha vivienda en un período impositivo devengado con anterioridad al primer día del año de 2015. La deducción se aplicará aunque en la renta 2014 dicha deducción no se haya solicitado, es decir, que no se haya solicitado hasta ahora cumpliendo los requisitos no implica que no se pueda solicitar la deducción en la declaración de la Renta 2016.

Si cumples los requisitos, ¿Qué porcentaje es la deducción del alquiler?

Se podrá deducir el 10,05% de la cantidad satisfecha en el período impositivo por el alquiler de la vivienda habitual, eso sí, para que sea así la base imponible no podrá ser superior a 24.107,20 € anuales.

Recargos de Hacienda por errores o declaraciones complementarias

Cuando se presenta una declaración a devolver, se observa un error y al hacer la complementaria sale a ingresar cuidado con los posibles recargos.

Los errores al realizar la declaración son muy comunes, y precisamente por ellos existen las declaraciones complementarias.

Los errores al realizar la declaración son muy comunes, y precisamente por ellos existen las declaraciones complementarias.

Cuando observamos un error en nuestra declaración tenemos que realizar una complementaria lo antes posible corrigiendo dicho error.

Si está complementaria se realiza fuera de plazo, aunque se realice antes de que Hacienda mande un requerimiento, exigirán un recargo:

- El importe de recargo puede ser de un 5%, 10%o 15% del importe dejado a ingresar siempre que el RAE: Acción de meter algunas cosas, como el dinero, en un lugar para su custodia.”>ingreso se haya hecho dentro de los tres, seis o doce meses siguientes a la fecha en que debería haberse realizado respectivamente.

- Si el plazo se supera el recargo será del 20% además de liquidar los intereses de demora.

¿Qué pasa si Hacienda te devuelve la primera declaración habiendo hecho ya una complementaria?

Pongámonos en el supuesto de que en la primera declaración nos sale a devolver 2.000 euros y en realidad deberíamos de haber ingresado 750.

En este supuesto si Hacienda realiza la devolución de los 2.000 euros en la complementaria tendremos que devolver 2.750 euros.

Si Hacienda impone un recargo sobre los 2.750 euros podremos oponernos.

El recargo solo puede recaer sobre la cuantía no ingresada es decir, sobre los 750 euros pero no sobre la devolución que se ha recibido de forma incorrecta.

Sobre el RAE: Acción de meter algunas cosas, como el dinero, en un lugar para su custodia.”>ingreso erróneo Hacienda solo puede exigir intereses de demora por los días que han pasado desde que nos lo RAE: Acción de meter algunas cosas, como el dinero, en un lugar para su custodia.”>ingreso hasta que lo devolvimos.

Conclusión

Hacienda puede exigir un recargo sobre la cuantía dejada a ingresar inicialmente pero no sobre el importe ingresado incorrectamente.

Igualmente para evitar o minimizar recargos de Hacienda o intereses de demora es recomendable rectificar en cuanto nos demos cuenta del error, ya sea, por nuestra parte en la declaración o bien por que Hacienda haya cometido un error en la devolución.

No te la juegues y confía las cosas importantes en un Asesor Experto, pide presupuesto AQUÍ

¿Quién está obligado a presentar la declaración de la renta?

La declaración de la renta es obligatoria para los siguientes grupos de contribuyentes:

- Los que tienen salarios superiores a 22.000 euros brutos anuales.

- Si gana más de 11.200 euros si tienen más de un pagador y la suma de lo percibido por el segundo y restantes sobrepasa los 1.500 euros al año

- Los que obtienen rendimientos del capital mobiliario y ganancias patrimoniales sometidos a retención o ingreso a cuenta, por una cantidad superior a 1.600 euros anuales en su conjunto.

- Quienes se beneficien de imputaciones de rentas, rendimientos íntegros del capital mobiliario no sujetos a retención derivados de Letras del Tesoro o subvenciones para la compra de viviendas de protección oficial o precio tasado, que superen los 1.000 euros anuales.

- Lo que declaren rendimientos íntegros del trabajo, de capital o de actividades económicas o ganancias patrimoniales superiores a 1.000 euros anuales en su conjunto.

- Quienes hayan sufrido pérdidas patrimoniales superiores a 500 euros.

Aunque no están obligados a presentar la declaración de la renta 2016, es conveniente que lo hagan quienes quieran hacer valer su derecho a deducción, por haber realizado algún tipo de inversión en vivienda (régimen transitorio), quienes hayan hecho aportaciones a planes de pensiones o quienes tengan cuentas de ahorro-empresa.

Por otro lado, no hay obligación de declarar las pensiones compensatorias, los rendimientos sobre los que el pagador no tiene obligación de retener o los rendimientos del trabajo sujetos a tipo fijo de retención.

Tampoco las rentas exentas ni los premios de loterías sujetos a retención.

El primer paso para realizar la declaración de la renta 2016 es solicitar un borrador de la renta que confecciona la Agencia Tributaria, y que incluye los datos personales, familiares y económicos de la persona que hace la declaración.

Se trata de una iniciativa no obligada pero muy conveniente para saber con qué datos cuenta Hacienda sobre nosotros. La solicitud se realiza a través de su página web.

Una vez recibido el borrador de la declaración de la renta es muy importante comprobar que todos los datos están correctos.

Es posible que la Agencia Tributaria no tenga la información completa, lo que puede significar que no podamos beneficiarnos de alguna desgravación, que paguemos menos de lo que nos corresponde, o se nos devuelva más dinero del que tenemos derecho, circunstancias que en ningún caso nos benefician porque puede haber una inspección posterior.

Los autónomos no pueden solicitar el borrador de la declaración de la renta ya que Hacienda no puede saber los ingresos y gastos que ha tenido a lo largo del año.

La única excepción es la de autónomos socios o administradores de una sociedad mercantil que tengan nómina de empresa.

Declaración de la renta conjunta vs. individual

Aunque el IRPF es un impuesto individual, en el caso de unidades familiares integradas por cónyuges no separados legalmente, se puede optar por hacer una declaración conjunta de la renta.

El concepto de unidad familiar deja fuera a las parejas de hecho.

Si ambos cónyuges perciben rentas de trabajo, y superan el mínimo personal y familiar, normalmente compensa realizar la declaración de la renta individual porque hay una deducción mínima por esa misma cantidad que se aplica cada uno de ellos.

En la declaración conjunta de la renta también se aplica la deducción, pero una sola vez.

Cuando se tiene hijos, es más ventajoso presentar la declaración conjunta, ya que se tiene derecho a una reducción de la base imponible por cada uno, que va de los 1.836 euros al año por el primer hasta los 4.182 euros al año por el cuarto hijo y sucesivos.

Para beneficiarse de estas reducciones, los hijos tienen que vivir con los declarantes y ser menores de 25 años o mayores con discapacidad.

En el caso de que trabajen, sus ingresos no pueden superar los 8.000 euros anuales. Si se opta por la declaración individual, los cónyuges se repartirán la reducción por hijo al 50%.

Cuando pagamos una hipoteca que grava la vivienda habitual, generalmente es mejor hacer la declaración de la renta individual, ya que cada miembro de la pareja puede acogerse a la deducción por compra de vivienda habitual: el 15% de 9.040 euros.

Es decir, que de manera individual, se aplicaría una deducción del 15% para un máximo de 18.080 euros. Esta deducción se aplica sólo a viviendas adquiridas antes del 1 de enero de 2013.

Son muchas las variables y condicionantes que pueden afectar a nuestra declaración de la renta, de modo que salga a pagar o negativa.

Por ello es muy importante dejar su cálculo a gestores profesionales que velarán cuidadosamente por nuestros intereses.

¿Qué es la Renta o IRPF?

El impuesto de la renta de las personas físicas es un tributo de carácter personal y directo que se presenta a través de la declaración anual.

Normalmente se extiende entre el 1 de abril y el 30 de junio de cada año. La mayoría de los contribuyentes tienen la obligación de presentar la declaración de la renta.

Y aunque Hacienda facilita su cálculo a través de citas previas durante la campaña de renta, es recomendable contratar a un gestor especializado en declaraciones de la renta, que analizará cuidadosamente toda nuestra documentación para que los resultados sean lo más favorables posibles a nuestros intereses.

Si necesitas un gestor especializado en la elaboración de la declaración de la renta 2016, Club del Asesor te busca los tres mejores presupuestos entre nuestra red de asociados para que puedas presentar tu declaración de la renta en las condiciones más favorables.

Rellena nuestro formulario de contacto y en pocas horas tendrás el presupuesto de tres profesionales de contrastada calidad para que elijas el que más te convenga. Y todo, de manera gratuita.

Rellena el formulario y recibe tres presupuestos GRATIS de gestores profesionales expertos en presentar la declaración de la renta.

Fechas clave de la Declaración de la Renta 2016

Con el comienzo de la Campaña de Renta 2016 a la vuelta de la esquina, es importante recordar las fechas clave sobre la Declaración de la Renta de Personas Físicas.

La AEAT publicó a principios de año las fechas destacadas de la Campaña:

5 de Abril

El día 5 de abril comienza la campaña de Declaración de la Renta 2016, y la posibilidad de rellenar y presentar el borrador y las declaraciones de Renta y Patrimonio a través de la página web de la Agencia tributaria.

El pasado año Hacienda ya hacía coincidir la fecha del borrador y la de la presentación telemática de la Renta.

La campaña de presentación comenzará el día 5 de abril y se alargará hasta el 30 de junio.

4 de Mayo

A partir del 4 de mayo se podrá pedir cita previa para hacer la declaración con ayuda en Hacienda, el plazo para solicitar cita finaliza el 29 de junio.

11 de Mayo

Se abre el plazo de presentación del borrador y la declaración anual en las entidades colaboradoras, Comunidades Autónomas y oficinas de la AEAT.

26 de Junio

El 26 de junio es el último día para presentar la Declaración de IRPF con la opción de domiciliación del pago.

30 de Junio

Día de fin de campaña, el día 30 de junio es último día que podemos realizar la Declaración de la Renta y el patrimonio 2016 dentro del plazo legal de presentación.

Además será el día efectivo del pago de las declaraciones que se han domiciliado, ya sea un único pago, o la primera parte del pago fraccionado.

Si quieres ser de los primeros en presentar tu declaración, puedes hacerlo a partir del día 5 de abril por internet con la Aplicación Renta Web.

Tutorial del funcionamiento de la aplicación Renta WEB.

Renta WEB es una herramienta que ha creado la AEAT para que el contribuyente pueda realizar y presentar la declaración de la Renta.

Para conseguir crear este servicio se han unido las dos herramientas actuales el Borrador y el Programa Padre.

Esta nueva aplicación web presenta algunas ventajas, como el hecho de poder gestionarlo directamente en la web sin necesidad de descargar un programa, además de que se puede acceder desde cualquier tipo de dispositivo.

Toda la información que registremos se guarda en un servidor en la nube por lo que podemos comenzar a realizar la declaraciónen el ordenador y seguir más tarde a través de la Tablet. Solo los contribuyentes que tengan rendimientos de actividades económicas tendrán que seguir utilizando el Programa Padre por lo que todavía no podemos decirle adiós en su totalidad.

¿Cómo presento la Declaración de la Renta sin el Programa Padre?

Renta Web, un sistema que acerca más la AEAT al contribuyente.

Este año la renta se presenta a través de un nuevo sistema Renta Web, por este sistema los ciudadanos podrán presentar su declaración del año 2016.

Anteriormente se hacía con el Programa Padre que se instalaba en el ordenador descargándolo en la web de la AEAT.

Ventajas de Renta Web.

Cada vez son más las entidades públicas en sumarse a la era de las nuevas tecnologías y las nuevas formas de actuación de los usuarios, a los que cada vez les gusta más trabajar de forma online sin necesidad de descargar e instalar aplicaciones en el ordenador.

Novedad importante, ya que, gracias al nuevo sistema el contribuyente podrá presentar su declaración sin necesidad de descargar e instalar nada como era el caso del programa padre.

Lógicamente al ser online gana en accesibilidad, puesto que, es posible acceder desde cualquier tipo de dispositivo como móviles o tablets siendo estos los más utilizados por los usuarios en la actualidad.

Otra de las ventajas es que al ser online es posible acceder a la misma sesión desde diferentes dispositivos, es decir, se puede comenzar a hacer la declaración desde un dispositivo y terminarlo desde otro. El borrador pasará a llamarse predeclaración.

Para entrar en Renta Web habrá que seguir los mismo pasos que para acceder al portal de la Agencia Tributaria, lo único que cambia es el icono de acceso que pasa de ser el de borrador a uno identificativo del nuevo sistema.

Solicita ayuda para presentar tu declaración de la renta

Una vez dentro, podemos identificarnos de tres formas posibles:

- Certificado electrónico de identificación o DNI electrónico.

- Cl@ve PIN.

- Número de Referencia.

Los pasos que nos aparecen después de haber entrado con nuestros datos son la aceptación de los datos personales, el resumen de declaraciones y la presentación de la declaración.

Aquellos contribuyentes con rentas del trabajo podrán comenzar a presentar la declaración con este nuevo sistema a partir del 6 de abril. Se pueden identificar tres perfiles de contribuyente:

- Perfil inmediato. Aquellos que solo están a la espera de confirmar el borrador.

- Perfil paso a paso. Aquellos que necesitan aportar más información antes de dar por confirmado el borrador.

- Perfil programa padre. Contribuyentes con rentas que proceden de actividades económicas. Son los únicos que por el momento no podrán usar “Renta Web”.

Principales Novedades de la Declaración de la Renta 2016

Novedades de Gestión

Borrador de la declaración

- Todos los contribuyentes independientemente de la procedencia de la renta obtenida pueden acceder al borrador de la declaración.

- El número de referencia se obtiene de la misma forma que el año pasado, a través de la web.

- Se mantiene el acceso a través de la Cl@ve PIN y Certificado Electrónico.

- Si la Declaración es conjunta es necesario el NIF del conyuge y su Cl@ve PIN o número de referencia.

Presentación de la declaración

- Desaparece el Programa Padre pero la declaración se puede cumplimentar y presentar a través de Renta WEB.

- La otra opción es presentar la declaración en papel que se obtiene por medio del Servicio de tramitación del borrador.

Pago

- Al igual que el periodo anterior, cuando el resultado de la declaración sea a ingresar se puede realizar el pago a través de una entidad colaboradora o vía electrónica.

- Si se fracciona el pago y no se domicilia el plazo de ingreso finaliza el 6 de noviembre de 2017.

Novedades del Supuesto de no Sujeción

Cláusula suelo

La devolución procedente de acuerdos realizados con los bancos, en efectivo o por medio de medidas compensatorias, teniendo en cuenta la cláusula suelo, no se incluirán en la base imponible del IRPF.

Si procede realizar una regularización solo se tendrá en cuenta los periodos en que no haya prescrito el derecho de Administración.

Novedades sobre los Rendimientos de Trabajo

Rendimientos de trabajo en especie exentos

Incremento del máximo de exención a 1.500€ si el trabajador, cónyuge o descendiente en caso de discapacidad.

Novedades del Rendimientos del Capital Inmobiliario

Gastos no deducibles

Si el contribuyente recibió en 2016 una retribución por la aplicación de la cláusula suelo no se considera gasto deducible en el periodo 2016.

Novedades del Rendimientos del Capital Mobiliario

Rendimientos obtenidos por la participación en fondos propios de cualquier tipo de entidad

Las Sociedades Civiles que ajuste su contabilidad al código de comercio en los ejercicios 2014 y 2015, pasan a ser considerados contribuyentes del IS a partir de enero 2016, por lo tanto los beneficios obtenidos no se incluyen en la base imponible del contribuyente y no están sujetos a retención e ingresos a cuenta.

Novedades de Rendimientos de actividades económicas

Actividades económicas en estimación directa

- El gasto deducible para determinar el rendimiento neto en estimación directa asciende a 1.500€.

- Desaparecen las diferencias entre los inmovilizados intangibles.

Actividades económicas en estimación objetiva

- Se excluyen las actividades comprendidas en las divisiones 3, 4 y 5 de las tarifas del Impuesto sobre Actividades Económicas.

- El número de vehículos destinados al trasporte de mercancías y mudanzas pasa de 5 a 4.

¿Necesitas un Manual de IRPF?

Accede al Manual de Renta 2016 para conocer todas las novedades

Artículos sobre la Declaración de la Renta que te interesan

Novedades Módulos 2023

Orden HFP/1172/2022 (TOL9.302.064), de 29 de noviembre, por la que se desarrollan para el año 2023 el método de estimación objetiva del Impuesto sobre la Renta de las Personas Físicas y el régimen especial simplificado del [...]

Hola, en mis datos fiscales salen unas cuotas todos los meses por maternidad del 2019, que si las incorporo a la renta me sale a devolver mas de 1000€, el caso es que yo soy el padre, y a mi mujer tambien le aparecen todos los meses otras cuotas por maternidad, entonces no se si esta bien lo mio e incorporo esos datos, o no me corresponden… Como mucho, ella me presto 4 semanas de su maternidad y yo he tenido mi paternidad, alguien me puede decir que es lo correcto? O si los pusiera y esta mal, se supone que posteriormente me sancionarán? Gracias

Hola! ¿Quiere que le ayude una de nuestras asesorías? Para poder enviarle 3 presupuestos de asesorías en su zona, necesitamos que rellene el formulario que tenemos al principio de la publicación. Gracias, saludos!

Dos preguntas: Mi conyugue ha percibido durante el 2019 del SEPE 6714,52 €, no tiene retenciones, en el borrador le sale a devolver 12 € que las retenciones del rendimiento de capital. ¿Está obligada a efectuar la declaracion de renta?.

En caso de no estar obligada ella, hacer declaración, ¿puedo desgravar en la mia las aportacion por deducción de la vivienda habitual adquirida en el 2004) ¿en el 100% o solamente con el 50%?

Hola Tino! Muchas gracias por tu comentario! Nosotros no resolvemos consultas concretas por esta via, pero si necesitas ayuda con la Declaración de la Renta podemos ponerte en contacto con uno de nuestros Asesores que esté cercano a tu zona para que te ayude a cumplimentarla y presentarla. Si lo deseas, puedes buscar tu asesor más cercano en nuestro Directorio de Asesorías

buenos dias

mi marido y yo somos gananciales, estamos alquilando una vivienda desde principios de 2019 en canarias, queremos hacer la declaración individual, como declaramos el gasto de alquiler? cada uno el 50% o si en el contrato figura solo su nombre es mejor que lo declara solo el? gracias