RELLENA TUS DATOS Y TE AYUDAMOS

¿Te sale a pagar o a devolver?

¿La hace usted mismo o acude a un profesional?

¿Le surgen muchas dudas a la hora de realizarla?

Nosotros te ayudamos a presentar tu Declaración de la Renta para éste año

↵

🔊👂 Claves y trucos para hacer la Declaración de la Renta

Podrás conocer los consejos para presentar éste año la Declaración de la Renta de la mano de expertos del sector. Te mostrarán las novedades introducidas más importantes y las secciones a tener en cuenta éste 2023 para deducirte el IRPF (o al menos, parte).

📅 Martes 11 de abril.

Se abre el plazo para la presentación de la declaración por internet.

📅 Viernes 5 de mayo.

Se abre el plazo parta hacer la declaración por teléfono

📅 Jueves 1 de junio.

Se podrá ir de manera presencial a las oficinas de la Agencia Tributaria al hacer la declaración

📅 Martes 27 de junio.

Termina el plazo para aquellos con resultado a ingresar con domiciliación bancaria.

📅 Jueves 29 de junio

Último día para pedir cita previa para la declaración.

📅 Viernes 30 de junio.

Finaliza el plazo para la presentación de la declaración de la renta.

Si el contribuyente quiere confeccionar la declaración de la RENTA de manera ordinaria, tendrá de plazo entre el 11 de abril y el 30 de junio de 2023.

En caso de optar hacer la declaración de IRPF por teléfono, el primer día hábil es el 5 de mayo y tiene hasta el 30 de junio para presentar en 2023 la declaración de IRPF de 2022. Si se solicita esta modalidad para para hacer la declaración de la RENTA es la Agencia Tributaria la que se pondrá en contacto con el contribuyente.

Durante todo el mes de junio, coincidiendo con el periodo ordinario de la campaña, los contribuyentes podrán presentar su declaración de la RENTA de manera presencial en las oficinas de la Agencia Tributaria.

*Si el resultado de la RENTA es a ingresar y con domiciliación bancaria, el plazo concluye el 27 de junio.

Descarga el calendario de la Renta aquí

↓

GESTIÓN DEL IMPUESTO SOBRE LA RENTA 2022

Índice

🆘 Ayuda técnica para presentar la Declaración de la Renta

💻 Simulador Renta Web👈

📝Tramitación Borrador de la Renta👈

⌨️ Soporte Vía Chat 👈

📱 APP-AEAT👈

Gestiones de Renta que ofrece la App de Renta

⬇️ Descargar App

¿Cuándo se presenta la Renta en 2023?

Desde el 11 de abril hasta el día 30 de junio de 2023.

Si se efectúa domiciliación bancaria del pago, el plazo finaliza el 27 de junio de 2023.

¿Cómo puedo obtener el borrador de la declaración de la Renta 2022?

Como en la campaña anterior todos los contribuyentes, cualquiera que sea la naturaleza de las rentas que hayan obtenido durante el ejercicio, de trabajo, de capital mobiliario o inmobiliario, de actividades económicas, ganancias y pérdidas patrimoniales, así como las imputaciones de renta, podrán obtener el borrador de la declaración a través del Servicio de tramitación del borrador/declaración (Renta Web), tras aportar determinada información que les será solicitada al efecto, u otra información que el contribuyente pudiera incorporar.

-

- Se mantiene el mecanismo de obtención del número de referencia para acceder al borrador y/o a los datos fiscales, a través de la Sede electrónica de la Agencia Tributaria, mediante el Servicio de tramitación del borrador/declaración, debiendo consignar para ello el Número de Identificación Fiscal (NIF) del obligado tributario u obligados tributarios, la fecha de expedición o de caducidad de su Documento Nacional de Identidad (DNI) y el importe de la casilla [0505] de la declaración del IRPF correspondiente al ejercicio 2022, “Base liquidable general sometida a gravamen”, salvo que se trate de un contribuyente no declarante el año inmediato anterior, en cuyo caso se deberá aportar un código internacional de cuenta bancaria española (IBAN) en el que figure como titular a 31 de diciembre de 2022.

- También como en las pasadas campañas se podrá acceder al borrador o a los datos fiscales, a través del Servicio de tramitación del borrador/declaración del portal de la Agencia Tributaria en https://sede.agenciatributaria.gob.es, utilizando certificados electrónicos reconocidos y el sistema Cl@ve PIN, y mediante la aplicación para dispositivos móviles.

Ayuda tramitación Borrador de la Renta

¿Cómo se presenta la declaración de la Renta en 2023?

- A través de Servicio de tramitación del borrador/declaración el contribuyente puede confeccionar su declaración del IRPF con el producto Renta Web y proceder a su presentación por medios electrónicos a través de internet, en la Sede electrónica de la Agencia Tributaria, a través del teléfono, en las oficinas de la Agencia Tributaria previa solicitud de cita, así como en las oficinas habilitadas por las Comunidades Autónomas, ciudades con Estatuto de Autonomía y Entidades Locales para la confirmación del borrador de declaración; si la declaración fuera a ingresar el contribuyente podrá domiciliar el ingreso o, en su defecto, obtener una carta de pago en el momento de su presentación que le permitirá ingresar el importe resultante.

- Como en las campañas anteriores, ya no es posible obtener la declaración en papel impreso generado a través del Servicio de tramitación del borrador/declaración de la Agencia Estatal de Administración Tributaria. Podrá obtenerse en documento para su ingreso en la entidad colaboradora que debe imprimir y acudir a una entidad financiera para realizar el pago.

¿Cómo se solicita una Cita Previa para cumplimentar la Renta 2022 de forma presencial?

Pide cita para que la Agencia Tributaria te confeccione tu declaración de Renta 2022.

![]()

Desde el 5 de mayo de 2023 para confeccionarte por teléfono ![]() tu declaración de Renta 2022.

tu declaración de Renta 2022.

-

-

- Durante todo el mes de junio, para confeccionarte en la oficina de Hacienda

tu declaración de Renta 2022.

tu declaración de Renta 2022.

- Durante todo el mes de junio, para confeccionarte en la oficina de Hacienda

-

![]()

Para que llamen y realizarte tu declaración de Renta 2022 (Plan Le Llamamos) por teléfono, se necesita concertar cita del 5 de mayo al 30 de junio de 2023, por:

-

-

- Internet con NIF/NIE o DNI electrónico, certificado electrónico, Cl@ve PIN o referencia

- App “Agencia Tributaria”

- Teléfono automático 91 535 73 26 o 901 12 12 24.

- Teléfono de cita previa para Renta con atención personal 91 553 00 71 o 901 22 33 44. De lunes a viernes, de 9 a 19 horas.

-

Para atenderte en oficina y realizar tu declaración de Renta 2022 (atención presencial) necesitas concertar cita del 26 de mayo al 29 de junio de 2022, por las mismas vías, excepto el teléfono automático.

Anulación de citas para la declaración de la RENTA: La anulación de citas se podrá realizar por cualquiera de los canales citados anteriormente.

Novedades Renta Web y Modelo para 2023

- En el apartado de ganancias y pérdidas patrimoniales, se añaden tres nuevas casillas dentro del apartado “Otras ganancias y pérdidas patrimoniales que no derivan de la transmisión de elementos patrimoniales” para consignar:

- La ayuda correspondiente al Bono Cultural Joven que crea la disposición adicional centésima vigésima segunda de la Ley 22/2021, de 28 de diciembre, de Presupuestos General del Estado para 2022.

- Las ayudas públicas al alquiler que se puedan conceder al contribuyente, como es la ayuda al alquiler de vivienda correspondiente al Bono Alquiler Joven, regulado por el Real Decreto 42/2022, de 18 de enero, por el que se regula el Bono Alquiler Joven y el Plan Estatal para el acceso a la vivienda 2022-2025.

- La ayuda de 200 euros para personas físicas de bajo nivel de ingresos y patrimonio. regulada en el artículo 31 del Real Decreto-ley 11/2022, de 25 de junio

No obstante, las modificaciones más destacables dentro de las ganancias y pérdidas patrimoniales han consistido en el desglose en tres nuevos apartados del denominado “Ganancias y pérdidas patrimoniales derivadas de transmisiones de otros elementos patrimoniales” que existía en los modelos anteriores, que son: uno, para las derivadas de la transmisión de inmuebles y derechos reales sobre bienes inmuebles; otro, específico para la transmisión o permuta de monedas virtuales/criptomonedas por particulares, que trae causa en las obligaciones informativas de tenencia y operativa con monedas virtuales y, un tercer apartado de carácter residual para “Otros elementos patrimoniales“.

Obligación de tributación de las Criptomonedas, debido a:

-

-

- Venta (y cambio por euros)

- Compra de bien o servicio

- Cambio por otra crypto

- Poseer bien asociado a la tenencia de la misma.

-

- Se adapta el modelo para incorporar las modificaciones normativas introducidas en las reducciones en la base imponible por aportaciones y contribuciones a sistemas de previsión social por el artículo 59 de la Ley de Presupuestos Generales del Estado para el año 2022. Así, la existencia de sistemas de retribución flexible en las empresas ha determinado que se efectúen cambios en el modelo que conciernen tanto al apartado sobre “Rendimientos del trabajo” en el que se incluye una casilla para consignar las cantidades aportadas por la empresa a planes de pensiones, planes de previsión social empresarial y mutualidades de previsión social (excepto a seguros colectivos de dependencia), que deriven de una decisión del trabajador (no sujetas a ingreso a cuenta) como al apartado “Reducciones por aportaciones y contribuciones a sistemas de previsión social” en donde se adapta el diseño del modelo a las distintas posibilidades de aportaciones que recoge la Ley.

Asimismo, se reestructura el Anexo C.3 del modelo ajustándolo a la simplificación que, para la aplicación de los excesos de aportaciones y contribuciones empresariales a sistemas de previsión social pendientes de reducción, ha introducido el Real Decreto 1039/2022, de 27 de diciembre, por el que se modifica el Reglamento del Impuesto sobre la Renta de las Personas Físicas.

- Además, al ampliarse hasta el 31 de diciembre de 2024 el ámbito temporal de aplicación de la deducción por obras de rehabilitación energética de edificios de uso predominante residencial, se incluye en el Anexo C.4 de la declaración un apartado para recoger el exceso de las cantidades satisfechas por las obras realizadas en edificios de uso predominantemente residencial pendientes de aplicación para ejercicios futuros.

- Finalmente, como consecuencia de la ampliación de la deducción por maternidad para los períodos impositivos 2020, 2021 y 2022 a las mujeres que se hallen en determinadas situaciones se ha procedido, de acuerdo con lo establecido en el punto 4 de la disposición adicional trigésima octava de la Ley del IRPF, a incluir en la declaración del IRPF del ejercicio 2022 nuevas casillas para practicar de forma separada la deducción por maternidad correspondiente a los meses de 2020 y 2021, tanto de la parte de la deducción a que se refiere el apartado 1 del artículo 81 de la Ley del IRPF, como del incremento por gastos en guarderías o centros de educación infantil autorizados a que se refiere el apartado 2 de dicho artículo.

Simulador Renta Web

Cómo tributan los fondos de inversión en Renta 2022

Las rentas de los fondos de inversión se generan fundamentalmente en el momento de la venta de las participaciones del fondo por la diferencia entre el valor de reembolso (o venta) de las mismas y el valor de suscripción (o compra) y, en algunos casos, como en los fondos de reparto, también al recibir dividendos. La mayoría de los fondos de inversión que se comercializan en España son fondos de acumulación, ya que los rendimientos que generan los distintos activos que componen el fondo se acumulan en el mismo en vez de ser distribuidos vía dividendos.

El resultado positivo o negativo que se obtiene al vender un fondo (total o parcialmente), a efectos del IRPF, tiene la consideración de ganancia o pérdida patrimonial (GPP) y se incluye en la base imponible del ahorro.

Las ganancias y pérdidas patrimoniales que se pongan de manifiesto con ocasión de transmisiones de elementos patrimoniales integran la base imponible del ahorro y deben declararse en la rúbrica que corresponda del epígrafe F2 de la declaración: Ganancias y pérdidas patrimoniales derivadas de transmisiones o reembolsos de acciones o participaciones de instituciones de inversión colectiva (sociedades y fondos de inversión).

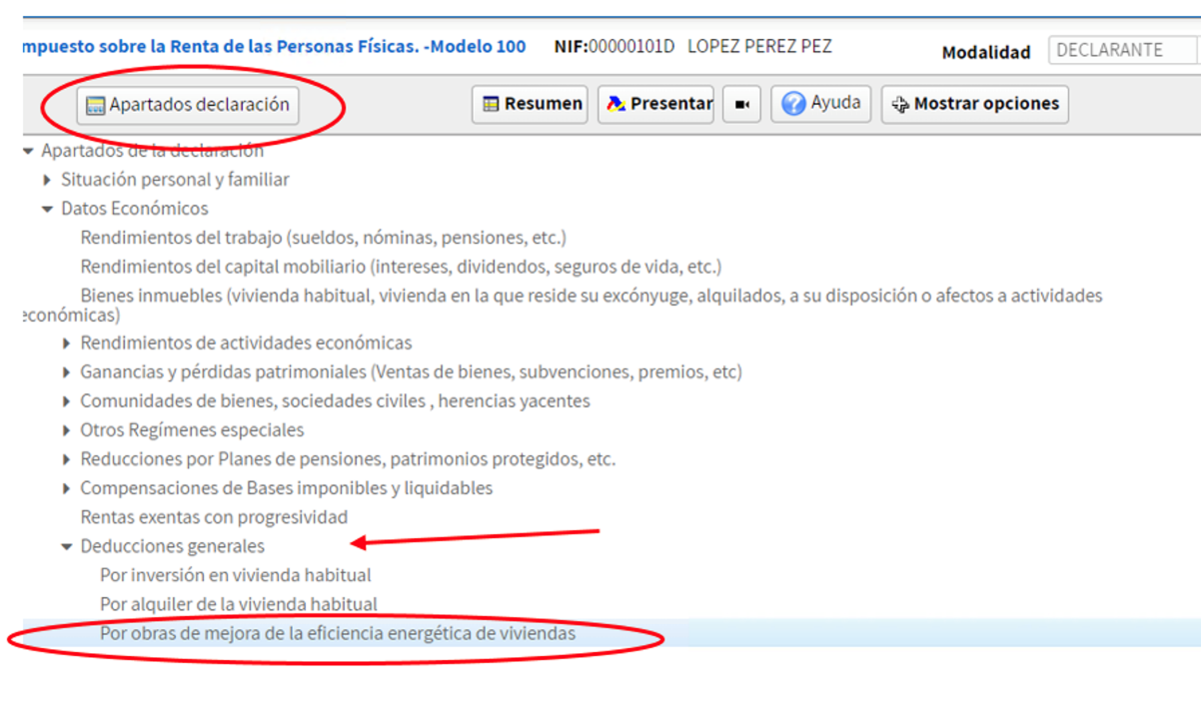

¿Dónde se localiza en Renta Web la deducción por Obras de Mejora Energética?

Para declarar en Renta WEB las deducciones por obras de mejora de la eficiencia energética de vivienda:

Se busca -en los apartados de Renta WEB- dentro de las Deducciones generales de la cuota, la deducción por obras de mejora de la eficiencia energética de viviendas.

Dentro de este apartado se cumplimentan las tres deducciones existentes:

Hay que recordar que las anteriores deducciones son incompatibles entre sí respecto de la misma obra.

¿Cuándo puedo aplicar en Renta la deducción por Movilidad Geográfica?

La deducción de gastos por movilidad geográfica en el IRPF existe para compensar los gastos que conlleva el cambio de residencia. El cambio de domicilio debe hacerse como resultado de un cambio de trabajo.

El art. 19.2.f) de la Ley del IRPF simplemente condiciona la deducción a que el contribuyente esté desempleado e inscrito en la oficina de empleo y que acepte un puesto de trabajo que exija el traslado de su residencia habitual a un nuevo municipio, y lo primero que hay que constatar es que el trabajador cumple con todos los requisitos que prevé le la Ley. En este sentido, es importante contar con todo el soporte documental que permita acreditar el cumplimiento de tales circunstancias (contrato de trabajo, contrato de arrendamiento, certificados de empadronamiento anteriores y actuales, contrato de arrendamiento anterior, justificante de haber estado desempleado e inscrito como demandante de empleo, etc.), de manera que se pueda acreditar ante la Administración la procedencia de la deducción, en caso de cualquier requerimiento.

- Diferencias IRPF por CC.AA

Depende del nivel ingresos. Y actualmente, se recauda mayor cuantía en IRPF en la Comunidad Valenciana y La Rioja, y menos en Madrid

Pago de la RENTA 2022 a presentar en 2023

- Si la declaración del IRPF 2022 a presentar en 2023 resulta a ingresar, el contribuyente puede, de forma simultánea a la presentación de la declaración, domiciliar el ingreso, efectuar el inmediato pago electrónico, previa obtención del número de referencia completo (NRC), o bien obtener un documento de ingreso que le permite efectuar el pago en una entidad colaboradora.

¿Cómo se fracciona el pago de la declaración de la Renta 2022?

Los contribuyentes podrán fraccionar, sin interés ni recargo alguno, el importe de la deuda tributaria resultante de su declaración del IRPF, en dos partes: la primera, del 60% de su importe, en el momento de presentar la declaración (fecha tope: 30 junio); y la segunda, del 40% restante, hasta el 30 de septiembre de 2023, inclusive.

En el caso de los contribuyentes que, al fraccionar el pago, no deseen domiciliar el segundo plazo en entidad colaboradora, deberán efectuar el ingreso de dicho plazo hasta el día 6 de noviembre de 2023, inclusive, mediante el modelo 102.

¿Puedo aplazar el pago de la Renta?

Cuando se acepta el borrador de la renta puede ocurrir que el resultado de la declaración sea positivo. En este caso, la Administración permite al contribuyente la posibilidad de: hacer un pago único de la cantidad a abonar o fraccionar el pago en dos plazos. Seleccionaremos la opción de pago fraccionado, y de forma automática, se calcula el importe a pagar para los dos plazos. El primero, que será de un 60% del total y se hace en el momento de presentar la declaración de la renta, y el segundo se puede hacer cuando el contribuyente desee, siempre que sea antes del 6 de noviembre.

Puede suceder que no se disponga de dinero o efectivo, por lo que se puede aplazar el pago de la RENTA 2022 a presentar en 2023 presentando un modelo de Reconocimiento de Deuda con Solicitud de Aplazamiento.

El 31 de marzo de 2023 fue publicada en el Boletín Oficial del Estado, la Orden HFP/311/2023, de 28 de marzo, por la que se eleva el límite exento de la obligación de aportar garantía en las solicitudes de aplazamiento o fraccionamiento a 50.000 euros presentadas a partir del 15 de abril de 2023.

Según esta orden, no se exigirán garantías para las solicitudes de aplazamiento y fraccionamiento de pago de las deudas tributarias presentadas a partir del 15 de abril de 2023, cuando su importe en conjunto no exceda de 50.000 euros y se encuentren tanto en periodo voluntario como en periodo ejecutivo de pago, por lo que usted podrá adoptar la opción de “Reconocimiento de Deuda con Solicitud de Aplazamiento” para posteriormente, presentar la solicitud de aplazamiento por hasta 12 meses.

¿Estoy obligado a presentar la Declaración de la Renta en 2023?

Según al artículo 96 de la Ley del IRPF tienen obligación de declarar:

- Todos los trabajadores que obtienen unos ingresos superiores a 22.000 euros anuales únicamente en concepto de rendimientos íntegros de trabajo.

- También deben presentarla declaración de la renta 2022 los trabajadores que perciben ingresos superiores a los 14.000 euros procedentes de varios pagadores, siempre y cuando el segundo pagador, o el segundo y los restantes, proporcionen una cantidad superior a los 1.500 euros.

- Los trabajadores autónomos que han tenido un rendimiento neto igual o superior a los 1.000 euros anuales.

- Todos los contribuyentes que hayan tenido ingresos patrimoniales o de rendimiento de capital mobiliario de más de 1.600 euros anuales.

- Los que hayan obtenido como mínimo 1.000 euros brutos de rentas mobiliarias imputadas, rendimientos de letras del tesoro, subvenciones relacionadas con la adquisición de viviendas de protección oficial o de precio tasado.

- También están obligados a declarar en todo caso los contribuyentes que tengan derecho a aplicarse las siguientes deducciones o reducciones, cuando ejerciten tal derecho:

- Aportaciones a patrimonios protegidos de las personas con discapacidad, planes de pensiones, planes de previsión asegurados o mutualidades de previsión social, planes de previsión social empresarial y seguros de dependencia que reduzcan la base imponible.

- Deducción por inversión en vivienda (Régimen transitorio).

- Deducción por doble imposición internacional».

- Los contribuyentes que han obtenido más de 14.000 euros anuales en concepto de pensiones compensatorias del cónyuge o anualidades por alimentos no exentas también tienen que presentar la declaración de la renta en 2023.

- Todas las personas que tuviesen reconocido el Ingreso Mínimo Vital a finales de 2022 también tendrán que presentar su declaración de la Renta.

En la gran mayoría de supuestos, la declaración será muy sencilla, sin ingresos que incorporar. En muchos casos la cuota será cero (ni a ingresar, ni a devolver), de manera que, si no se ha obtenido ninguna otra renta, las casillas de la declaración aparecerán con importe cero.

En caso de que la regularización con la Agencia Tributaria le salga a devolver, podrá cobrar la cuantía correspondiente en cualquier momento, desde su presentación hasta final de año.

Fuente: AEAT

RENTA 2021 y modelo 720 | Beneficio por Plan de Pensiones en Alemania

Reflejo en el MODELO 100 (Impuesto sobre la Renta de las Personas Físicas. Declaración anual)Si una persona física es residente [...]

Exenciones en RENTA 2021: Militares desplazados

Aplicación de la exención del artículo 7.p) de la Ley del Impuesto sobre la Renta de las Personas Físicas [...]

RENTA 2022 | Deducción por descendiente para padres NO casados, con pacto de convivencia.

El artículo 58 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas [...]

Indemnización ‘Borrasca Filomena’

¿La indemnización del seguro entraría directamente como ingreso del ejercicio fiscal 2021?Durante el período de la borrasca Filomena se provocaron [...]

Cómo presentar la Declaración de la Renta 2022-2023

Declaración de la Renta 2023 🔊👂 Claves y trucos para hacer la Declaración de la [...]

Deja tu comentario