Cómo presentar el modelo 347 de Hacienda

El modelo 347 de Hacienda lo presentan los autónomos y sociedades, ya sean públicas o privadas, que en su actividad profesional o empresarial facturan operaciones por un importe superior a los 3.005,06 € anuales independientemente de su naturaleza.

El modelo 347 lo presentan tanto proveedores como clientes, de forma que la Administración cruza los datos y puede validar que la información declarada es correcta.

El modelo 347 de Hacienda tiene como fecha límite para presentarlo el lunes 28 de febrero de 2022.

Adaptación al Brexit del modelo 347 de la AEAT

La Orden HFP/1395/2021, de 9 de diciembre introduce una ligera modificación del modelo 347 para adaptarlo al Brexit, efectiva a partir del 3 de enero de 2022 y aplicable a la declaración de 2021.

Para incorporar operaciones con empresarios o profesionales cuyo NIF IVA comience por XI, pero no incluidas en el protocolo para Irlanda del Norte, se modifica la codificación del NIF IVA y se añade la siguiente clave a la composición del NIF comunitario de los Estados miembros del campo NIF operador comunitario (tipo de registro 2, registro de declarado, posiciones 264-280) del anexo II: Irlanda del Norte XI 5, 9 o 12 caracteres alfanuméricos.

Colaboración social en la presentación del modelo 347

Las personas o entidades autorizadas a presentar por vía telemática declaraciones en representación de terceras personas, de acuerdo con lo establecido en los artículos 79 a 81, ambos inclusive, del Reglamento General de las actuaciones y los procedimientos de gestión e inspección tributaria y de d

esarrollo de las normas comunes a los procedimientos de aplicación de los tributos, aprobado por el Real Decreto 1065/2007,de 27 de julio, y en la Orden HAC/1398/2003, de 27 de

mayo, por la que se establecen los supuestos y condiciones en que podrá hacerse efectiva la colaboración social en la gestión de los tributos, y se extiende ésta expresamente a la presentación telemática de determinados modelos de declaración y otros documentos tributarios, podrán hacer uso de dicha facultad respecto de las declaraciones relativas al modelo 347 a presentar en febrero de 2022.

Si eres cliente del Club del Asesor eres socio de Adecla (Asociación del Club del Asesor). Infórmate de todas las ventajas que tiene el pertenecer a nuestra Asociación de Asesores.

Novedades del modelo para el ejercicio de 2018 (A presentar este 2019)

El modelo 347 de operaciones anuales con terceras personas, para el ejercicio 2018, a presentar en febrero de 2019, no se ha modificado con respecto al ejercicio 2017 en cuanto al contenido.

Plazo de presentación

Existen novedades para la declaración del ejercicio 2018 referidas al plazo de presentación. Después de muchas dudas y de la intención de cambiar la fecha a enero, adelantando en un mes el plazo habitual y haciéndolo coincidir con la presentación de los anuales de IVA e IRPF, al final se ha fijado con carácter indefinido el plazo de presentación del modelo 347 en el mes de febrero.

Cuándo se aprobó

Así, comentar que con la publicación de la Orden HAC/1148/2018, de 18 de octubre, se modifica nuevamente la Orden EHA/3012/2008, de 20 de octubre, por la que se aprueba el modelo 347 de declaración anual de operaciones con terceras personas, así como los diseños físicos y lógicos y el lugar, forma y plazo de presentación.

Nuevos no obligados

No están obligados a presentar el modelo 347 del ejercicio 2018 los sujetos pasivos del IVA que apliquen el sistema de Suministro Inmediato de Información (SII), cualquiera que sea la fecha de inscripción en el SII.

Si dejaron de aplicar el SII en una fecha anterior al 31 de diciembre de 2018 al haber sido excluidos del REDEME (Régimen de devolución mensual), sí deberán presentar el modelo 347.

Cómo se presenta

Desde el ejercicio 2017 se ha eliminado el Programa de Ayuda para la cumplimentación del modelo 347, por lo que para este ejercicio el modelo 347 se debe cumplimenta a través del formulario disponible en la página web de la AEAT.

Si eres cliente del programa fiscal contable del Club del Asesor puedes presentar directamente desde la aplicación todos los 347 de tus clientes, extrayendo de forma automática los datos desde la Contabilidad.

Recomendación

Antes de presentar el 347 se recomienda confirmar con clientes y proveedores los importes totales de año para comprobar que coinciden en ambos.

Ayuda para presentar el Modelo 347 de Hacienda

¿Qué es el Modelo 347 de la AEAT?

El Modelo 347 de la AEAT es una declaración anual informativa de operaciones con terceras personas.

¿Quién está obligado a presentar el Modelo 347 de Hacienda?

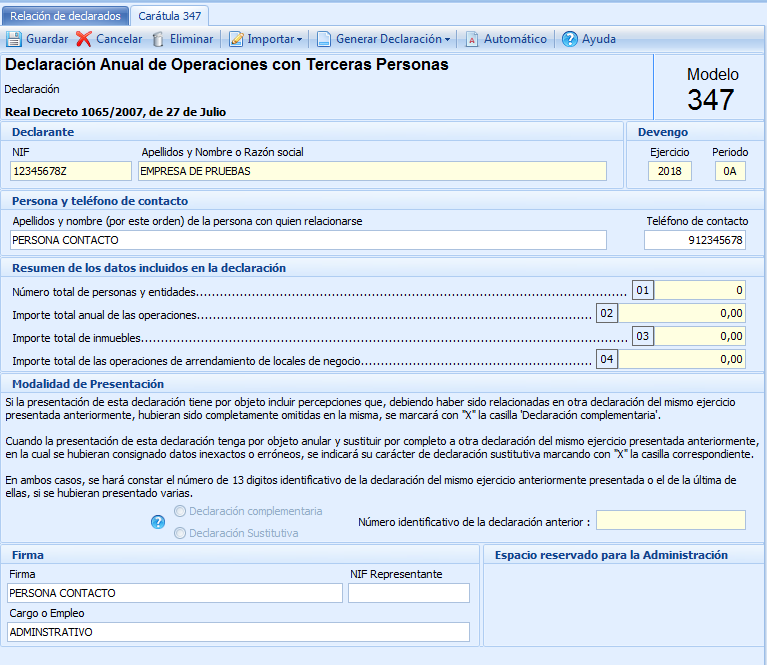

Están obligadas a presentar el modelo 347 las personas físicas o jurídicas, los empresarios y profesionales que hayan realizado operaciones con un cliente o proveedor por importe superior a 3.005,06 euros durante el año natural y los pagos en metálico por más de 6.000 euros que pudiera haber con alguno de ellos. Ejemplo de modelo 347:

El Real Decreto 828/2013 publicado en el BOE el 26-10-13, establece que desde el 1 de enero de 2014 pasan a incluirse como obligados a presentar el modelo 347 de operaciones con terceras personas las comunidades de bienes en régimen de propiedad horizontal, por lo que las comunidades de vecinos directamente, o los administradores de fincas han tenido que registrar las facturas recibidas por sus proveedores, así como las emitidas a los propietarios.

Excepciones:

- Si no se tiene en España la sede de la actividad, un establecimiento permanente o el domicilio fiscal.

- Las personas físicas o entidades en régimen de atribución de rentas que tributen en IRPF por el método de estimación objetiva y en el IVA simultáneamente por el régimen simplificado, de agricultura, ganadería y pesca o recargo de equivalencia. Salvo operaciones excluidas de la aplicación de dichos regímenes o por las operaciones por las que emitan factura.

- Los que hayan realizado exclusivamente operaciones no sometidas al deber de la declaración. Están enumeradas en el artículo 33 del Real Decreto 1065/2007.

- Los obligados tributarios que tengan que informar sobre las operaciones incluidas en los libros registro de acuerdo con el artículo 36, es decir los inscritos en el registro de devolución mensual de IVA o IGIC. Es decir, las operaciones incluidas en el modelo 340 (declaración mensual de IVA).

- Las entregas o adquisiciones intracomunitarias de bienes y servicios, que se reflejan en el modelo 349 de la AEAT.

¿Cuándo se presenta del Modelo 347 de la AEAT?

El plazo de presentación del modelo 347 es el mes de Febrero.

¿Qué operaciones se declaran en el modelo 347?

- Anticipos de clientes y a proveedores.

- Entregas y adquisiciones de bienes.

- Operaciones de entidades aseguradoras.

- Operaciones inmobiliarias.

- Prestación y adquisición de servicios.

- Subvenciones y ayudas no reembolsables.

¿Cómo se presenta el modelo 347?

- Las Administraciones Públicas, aquellos obligados tributarios adscritos a la Delegación Central de Grandes Contribuyentes o a alguna de la Unidades de Gestión de Grandes Empresas, las personas jurídicas y entidades sin personalidad jurídica, están obligadas a la presentación electrónica por Internet con firma electrónica avanzada (certificado electrónico o DNI-e).

- Las personas físicas podrán presentar la declaración en todo caso con firma electrónica avanzada, y también podrá utilizar el sistema de firma con clave de acceso en un registro previo como usuario, denominado Cl@ve PIN.

- Las entidades a las que sea de aplicación la Ley 49/1960, de 21 de julio, sobre la propiedad horizontal, podrán presentar la declaración en todo caso con firma electrónica avanzada, y además en el caso de que su declaración no exceda de 15 registros declarados también podrán utilizar el servicio de impresión a través de la Sede Electrónica de la Agencia Tributaria y presentar su declaración mediante el envío de un mensaje SMS. (predeclaración mediante envío mensaje SMS)

En todos los casos si la declaración excede de 10.000.000 de registros declarados, se podrá optar por realizar la presentación con un certificado electrónico reconocido o en soporte directamente legible por ordenador.

¿Cómo rellenar el modelo 347? Tratamiento del modelo de Hacienda

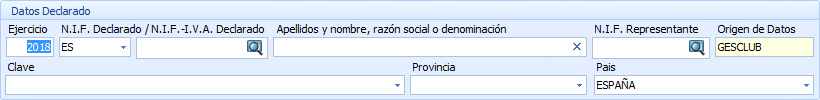

Primero se selecciona la empresa a la que se va a realizar la presentación del modelo 347 y seguidamente se dan de alta tantos declarados como fueran necesarios.

- Se consignará la clave A, B, C, D, E, F, G que corresponda en cada caso.

- l NIF de los declarados.

- Se marca el arrendamiento local de negocios declarables para los arrendadores y arrendatarios de locales de negocio. Además los arrendadores deben cumplimentar los datos requeridos en la relación del modelo 347 de inmuebles.

- Se consignan, para personas físicas, el primer apellido, el segundo apellido y el nombre completo y para personas jurídicas y entidades en régimen de atribución de rentas, la razón social.

Una vez realizado el alta de todos los declarados, se dan de alta los importes, para ello se deben consignar las siguientes operaciones:

- País o provincia: Se consignará esta casilla el país o la provincia. El código de país debe coincidir con el país de la casilla NIF-IVA Declarado.

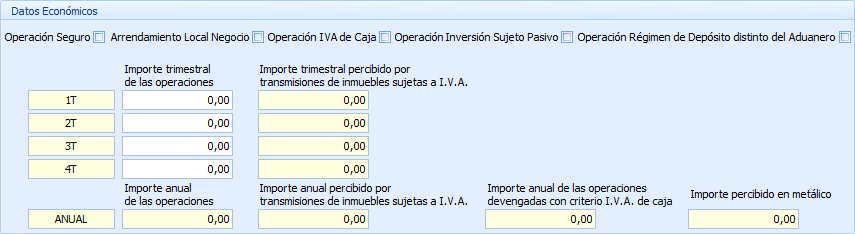

- Operación seguro: Se consignará esta casilla para las Entidades aseguradoras para identificar las operaciones de seguros.

- Operación IVA de caja: Se consignará esta casilla para las operaciones incluidas en el régimen especial del criterio de caja (RECC). Los sujetos pasivos acogidos al RECC y los destinatarios de sus operaciones deberán incluir de forma separada los importes devengados durante el año natural conforme a la regla general de devengo y de acuerdo con los criterios del régimen especial.Tanto los sujetos pasivos acogidos al RECC como aquellos que sean destinatarios de las operaciones incluidas, suministrarán toda la información que vengan obligados a relacionar en su declaración anual, sobre una base de cómputo anual.

- Con inversión sujeto pasivo: Se consignará esta casilla para las operaciones en las que el sujeto pasivo sea el destinatario de la misma.

- Régimen depósito distinto del aduanero: Se consignará esta casilla para las operaciones con bienes vinculados o destinados a vincularse al régimen de depósito distinto del aduanero exento del IVA.

- Representante: Marque esta casilla cuando el declarado sea un menor de 14 años, debiendo consignar en la casilla NIF Representante el correspondiente al de su representante legal.

- Percibido Metálico: Importes superiores a 6.000 euros que se hubieran percibido en metálico de cada una de las personas o entidades relacionadas en la declaración.

- Importes de las operaciones: Desde 2013 se debe informar de las cantidades por trimestre y no solamente el total anual como se hacía anteriormente. Cada operación debe incluirse en el mismo trimestre en el que se declaró el IVA de la factura.

- Importe percibido transmisiones inmuebles sujetas a IVA: Se deben declarar en el mismo registro que el resto de operaciones, pero de forma separada los importes que se perciban de operaciones correspondientes a transmisiones de inmuebles sujetas a IVA.

- Importe anual de las operaciones devengadas con criterio IVA de caja: Se debe declarar el total anual pagado o cobrado.

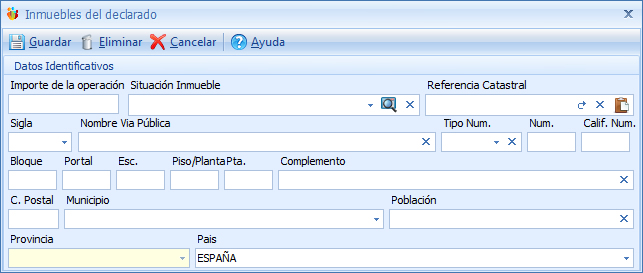

En el caso de inmuebles se consignan los siguientes datos:

- NIF del arrendatario: Se consignará el NIF del arrendatario del inmueble.

- NIF Representante: Cuando el declarado sea un menor de 14 años consigne el NIF correspondiente al de su representante legal.

- Apellidos y nombre o Razón social del arrendatario: Para personas físicas, consigne el primer apellido, el segundo apellido y el nombre. Para personas jurídicas y entidades en régimen de atribución de rentas, consigne la razón social o la denominación completa de la entidad, sin anagramas.

- Importe operación: Se consignará el importe total del arrendamiento del local de negocios correspondiente al año natural al que se refiere la declaración, cualquiera que sea la cuantía a la que ascienda el mismo.

- Situación inmueble: Se consignará la clave que corresponda a la situación de la vivienda.

- Referencia catastral: Se consignará la referencia catastral correspondiente al local de negocios arrendado.

- Tipo Vía, Nombre de la vía pública, Tipo Nº, Nº Casa, …, Esc, Planta, …, Localidad (si es distinta al municipio), …, C. Postal : Consigne los correspondientes al local de negocio arrendado.

A continuación se rellena la hoja resumen.

- Primero se selecciona la empresa a la que se realizará la hoja resumen.

- Una vez seleccionado dicho dato, automáticamente se rellenarán las casillas 01, 02, 03 y 04.Casilla 01: suma de todas las personas y entidades relacionadas como declarados en las hojas interiores correspondiente a las claves A, B, C, D, E, F y G. Si un mismo declarado figura en varios registros, se computa tantas veces como figure relacionado.

- Casilla 02: Suma total de los importes relacionados en las hojas interiores correspondiente a las claves A, B, C, D, E, F y G.

- Casilla 03: Suma total de todos los inmuebles relacionados en la hoja anexo de arrendamiento de locales de negocio. Si un mismo inmueble figura en varios registros, se computa tantas veces como figure relacionado.

- Casilla 04: Suma total de los importes relacionados en la hoja anexo de arrendamientos de locales de negocio.

- Se consignará el NIF del representante legal si lo hubiere.

- Se consignarán los datos de la declaración complementaria o sustitutiva si los hubiere.

Declaración complementaria cuando la presentación de la declaración tenga por objeto incluir operaciones que, debiendo haber sido incluidas en otra declaración del mismo ejercicio presentada con anterioridad, hubieran sido completamente omitidas en la misma. En la declaración complementaria solamente se incluyen las operaciones omitidas que motivan su presentación.

Se marca la casilla Declaración sustitutiva cuando la presentación de la declaración tenga por objeto anular y sustituir completamente a otra declaración anterior en la cual se hubieran incluido datos inexactos o erróneos.

En el caso de declaraciones sustitutivas, se hace constar también en este apartado el número identificativo de la declaración anterior que se sustituye mediante la nueva.

- Este espacio está reservado para la fecha, la condición del firmante y los datos de la persona que firma la declaración: nombre, apellidos y cargo o empleo.

Descarga el modelo 347 de Hacienda:

Para Descargar el Modelo 347 en PDF pulsa aquí.

Si deseas descargar o completar el modelo 347 pulsa aquí.

Instrucciones para presentar el Modelo 347 de la AEAT con la ayuda de nuestro Programa de Contabilidad del Club del Asesor.

Las modificaciones y instrucciones del modelo 347 en la declaración anual.AMPLIACIÓN ÁMBITO SUBJETIVO DE LA OBLIGACIÓN.

AMPLIACIÓN DEL CONTENIDO DE LA DECLARACIÓN (con desglose trimestral).Excepto para las entidades en régimen de propiedad horizontal que se realizará sobre una base de cómputo anual:

“Antes de comenzar a rellenar los datos, es esencial consultar las instrucciones del modelo 347 para evitar errores en la declaración de operaciones con terceros.” CUMPLIMENTACIÓN DE LA RELACIÓN DE LOS DECLARADOS. |

Deja tu comentario