Beneficios de utilizar programas de contabilidad en asesorías

Beneficios de utilizar programas de contabilidad en asesorías

Un programa de contabilidad es una herramienta encargada de sistematizar, optimizar y simplificar las tareas de la contabilidad, en definitiva facilita el trabajo al asesor contable.

¿Qué ventajas tiene un Software Contable Profesional con el del Club del Asesor?

- Facilita la realización de aquellas tareas que son repetitivas y monótonas, nos permitirá que las tareas de la gestión de la contabilidad sean más fáciles y simples.

- Realiza y mejora los cálculos aritméticos, cálculos del IVA, Balances de sumas y saldos, lo cual evitará posibles errores y nos facilitará, en caso de cometer errores, encontrarlos con facilidad y de igual forma corregirlos.

- Muchos procesos se realizan de forma automática, como es el paso del libro diario al mayor, introducimos los asientos en el libro diario y el programa de contabilidad se encarga directamente de traspasarlos al libro mayor.

¿Qué Programa Contable elegir?

Solicita Información sobre nuestro programa contable

* Servicios Exclusivos para España

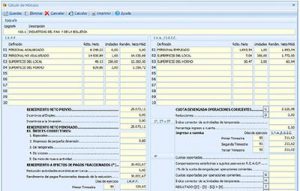

Software Contable de El Club del Asesor.

El Club del Asesor lleva más 25 años desarrollando programas de gestión para asesorías. Además de programa de nóminas cuenta con un software contable – fiscal.

Características del Software contable – fiscal.

Características del Software contable – fiscal.

- Sin limite de usuarios. Es un programa contable-fiscal multiempresa y multiusuario. Es posible llevar la contabilidad y presentación de impuestos de los clientes de una asesoría sin límite de usuarios ni empresas.

- Actualizado. Debido a los cambios constantes en la Normativa, es importante contar con un software de gestión actualizado. El programa de El Club del Asesor está actualizado y adaptado a todos los cambios normativos.

- Soporte técnico. Cuenta con un equipo de expertos que dan soporte técnico a las empresas, tanto para ayudar con la instalación del programa como para solucionar los problemas que puedan surgir.

- Sistema Exclusivo de Asistencia Remota. Los usuarios de este programa de gestión pueden contactar con el equipo técnico a través de un sistema de control remoto, donde se pueden planatear consultas, dudas o registrar errores.

¿Qué se puede hacer con este software de contabilidad?

-

Contabilidad para Sociedades.

-

Estimación Directa y objetiva.

-

IRPF, IVA, IGIC, Declaraciones Informativas, Cuentas Anuales del Registro Mercantil.

-

Facturación para Profesionales del Sector Servicios.

-

Impuesto de Sociedades.

-

Importación de datos de otros programas.

Criterios a tener en cuenta para elegir un buen software contable para asesorías.

Para encontrar un buen programa de contabilidad que se adapte a nuestras necesidades y las de nuestra empresa podemos tener en cuenta los siguientes aspectos:

Para encontrar un buen programa de contabilidad que se adapte a nuestras necesidades y las de nuestra empresa podemos tener en cuenta los siguientes aspectos:

- Precio. El precio es muy importante, dependiendo del tipo de empresa nos puede importar más o menos que el precio sea más o menos alto, existen programas contables gratis y otros que tienen un coste dependiendo de las prestaciones que tenga.

- Posibilidad de funcionamiento en red. En una asesoría nos interesa poder acceder al propio software de contabilidad desde diferentes puestos de trabajo o equipos, por lo que nos interesa que el programa funcione en red.

- Prestaciones del programa. El software nos puede permitir lo básico como puede ser la gestión asientos, consultas generales u otras prestaciones como la gestión de cheques, de vencimientos, la elaboración de modelos de Hacienda. Dependiendo de nuestras necesidades tendremos que elegir unos u otros.

- Requisitos de Hardware y Software. Dependiendo del sistema operativo que tengamos instalado y según el ordenador que tengamos puede ser que haya programas contables que no sean compatibles con nuestro sistema informático.

Antes de elegir un buen programa, es recomendable utilizar una versión Demo de dicho programa, para considerar si realmente ese programa se adapta a los requerimientos y necesidades de nuestra asesoría.

Elige un programa de contabilidad para tu Asesoría que se adapte a tus necesidades

Funciones Básicas de este Software para Asesorías.

Funciones Básicas de este Software para Asesorías.

- Crear, buscar, modificar y anular asientos.

- Elaboración de balances de comprobación.

- Gestión de varias empresas.

- Elaboración de las Cuentas Anuales. No es recomendable escoger un programa de contabilidad que no permita elaborar cuentas anuales, ya que, es el objetivo final de la contabilidad.

- Adaptar el Plan Contable para la Empresa.

- Elaborar libros de Facturas emitidas y recibidas.

- Que permita extraer listados de diarios, mayor y realizar consultas varias.

El SII dentro del programa fiscal contable del Club del Asesor

Suministro Inmediato de Información

El Suministro de Información Inmediata, SII, es el sistema de llevanza de los libros registro del IVA o IGIC, se hace directamente a través de la página web de la Agencia Tributaria. Los contribuyentes obligados al SII y aquellos que voluntariamente decidan utilizarlo deberán enviar el detalle de los registros de facturación en un plazo de cuatro días. Entre algunas ventajas para el usuario hay una reducción de las obligaciones formales y la ampliación de 10 días del plazo de presentación de autoliquidaciones periódicas.

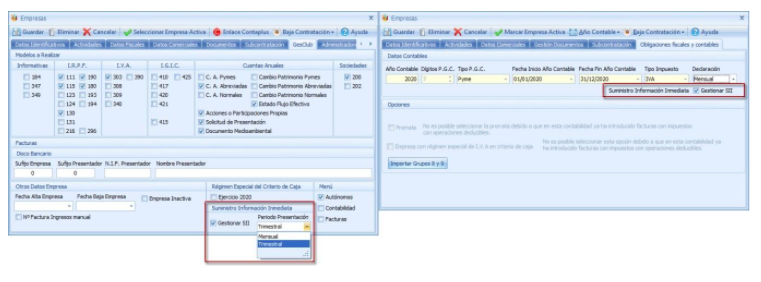

¿Cómo indica el asesor que una empresa está acogida al SII?

Las empresas que se acojan a este sistema deberán indicarlo en la pestaña GesClub de la ficha de empresa o en la pestaña Obligaciones fiscales y contables si lo hacen desde el mantenimiento de empresas en Contabilidad.

¿Puedo utilizar más de un certificado digital para el envío del SII?

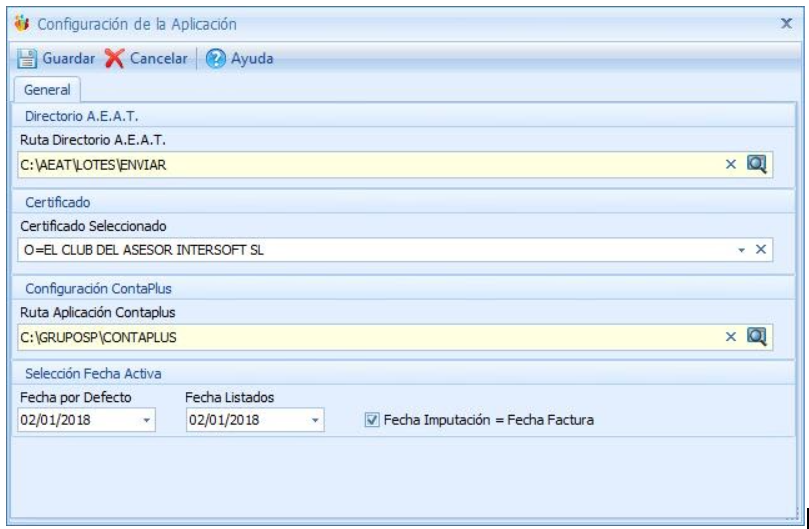

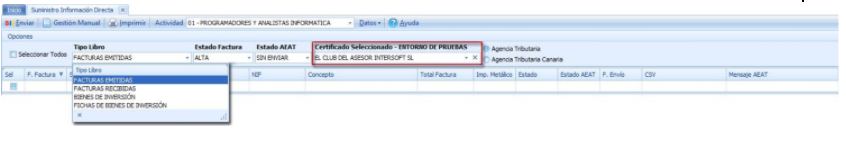

En el programa fiscal contable del Club del Asesor en Datos Generales se puede seleccionar el certificado digital con el que se realizará el envío de información a la Agencia Tributaria de las empresas acogidas al SII.

¿Cómo se gestiona el Suministro Inmediato de Información en el programa fiscal contable del Club del Asesor?

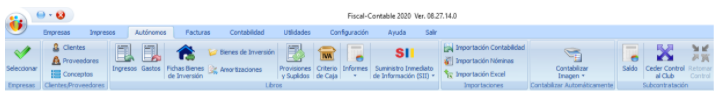

Accedemos desde Autónomos o Contabilidad a través de la opción SII. El botón se muestra en la pestaña principal de cada aplicación, pero una vez que indique en la ficha de la empresa que ésta se acoge al sistema, se habilita además en distintas opciones en las aplicaciones para facilitar su acceso.

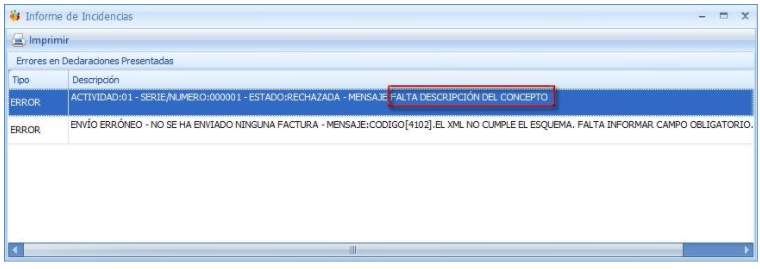

En este sistema, a la hora de dar de alta las facturas, existen ciertos datos que son obligatorios para poder generar el archivo XML que se envía al SII. Si no se cumplen estas validaciones se mostrará un mensaje con la incidencia que se debe solventar antes de poder volver a realizar el envío.

¿Qué datos son obligatorios para enviar sin error una factura al SII?

Son datos obligatorios la identificación de la factura el Número de la factura, el NIF del tercero en el caso de facturas recibidas y la Razón Social en el caso de facturas emitidas.

También se consideran obligatorios el Concepto de la factura, que será el campo correspondiente a la Descripción de la operación que enviamos en los registros, y como dato adicional la Clave Régimen Especial.

¿Cómo sé si el fichero que he generador para el SII es correcto?

Si el fichero XML enviado es correcto o parcialmente correcto se genera un Código CSV y se anota la Fecha de envío.

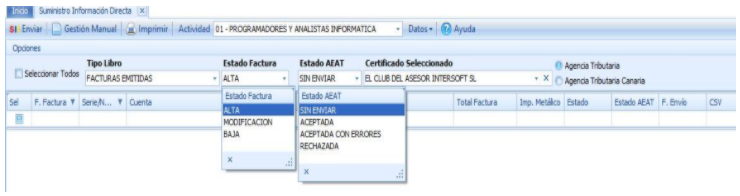

En la ventana de gestión del SII veremos los distintos libros con sus correspondientes registros en la cual podremos establecer los filtros en función de la información que queremos que nos muestre.

Por cada libro se generará un fichero XML para cada tipo de comunicación (Estado Factura), es decir, uno por las Altas, otro por las Bajas y otro por las Modificaciones.

- Alta: Estado inicial de la factura que acaba de ser contabilizada.

- Modificada: Este estado será el de una factura que estaba en el Estado AEAT Aceptada/Aceptada con errores y ha sido Modificada en el programa. Se pueden distinguir 2 situaciones concretas a la hora de realizar modificaciones:

Si la modificación afecta al bloque identificativo de factura: Número de factura, Fecha, NIF del tercero… sería una afectación a la clave única que utiliza la Agencia Tributaria para identificar las facturas, estos registros deberían darse previamente de Baja. Una vez que la Agencia Tributaria acepta esta baja, se realizan las modificaciones oportunas en la factura. La aplicación cambiará la factura a Sin enviar para que se pueda volver a enviar como alta ese registro.

En caso de que la modificación no afecte al bloque identificativo de factura, es decir que no se alteraría la clave única de la factura en la Agencia Tributaria, ésta se puede realizar sin tener que dar previamente de baja el registro y el estado de la factura cambiará a Modificada.

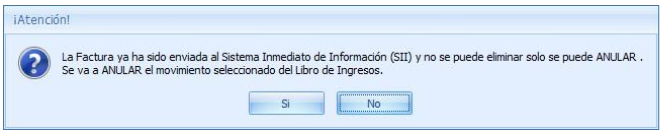

Baja: Se pueden “dar de baja” facturas que hayan sido previamente dadas de alta en la Sede electrónica, las Aceptadas o las Aceptadas con errores, lo que se hace es anularlas. Para realizar la comunicación a la Agencia Tributaria primero hay que Eliminar la factura en el programa y al intentarlo la aplicación nos avisará:

Pulsaremos SI y el estado cambiará a Baja – Sin enviar para que posteriormente se pueda comunicar esta “baja” a la Agencia Tributaria.

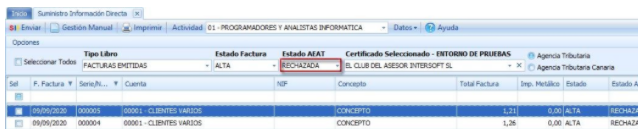

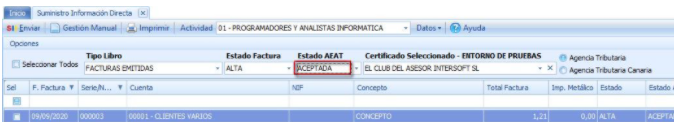

Para realizar la comunicación solo hay que seleccionar los registros deseados y pulsar en Enviar. Automáticamente, en el apartado Estado AEAT del visor, aparece la respuesta de la Agencia Tributaria a dicho fichero.

- Sin enviar: El que tendrá una factura por defecto en el momento de su contabilización.

- Rechazada: Este estado será el de una factura que ha sido enviada pero no ha sido aceptada por la Agencia Tributaria, solo se podrá enviar de nuevo como un Alta dado que nunca ha sido registrada en la Sede electrónica. Habría que corregir la situación que corresponda modificando el motivo por el que nos haya rechazado la Agencia Tributaria ese registro y una vez que lo corrijamos volver a hacer el envío.

- Aceptada con errores: Este estado sería el de una factura que fue enviada y cuyo resultado fue parcialmente correcto, es decir, que contiene algún error admisible que debería ser corregido. Cualquier modificación posterior haría que pasara a Modificada para poder volver a enviarla. Únicamente se habrán dado de alta aquellos registros dentro del fichero considerados correctos, los incorrectos no se habrán dado de alta.

- Aceptada: El estado de una factura que fue enviada, cuyo resultado fue correcto y se encuentra registrada en la Sede electrónica de la Agencia Tributaria.

¿Puedo presentar directamente una factura en la AEAT desde el programa fiscal contable del Club del Asesor?

Sí, abriendo directamente la web de la Agencia Tributaria para que manualmente introduzca los datos de la factura que quiere presentar. Estos datos introducidos a través del formulario no se grabarán en el programa ni se tendrá un control del estado de la presentación.

El régimen de Bienes Usados en el programa de contabilidad del Club del Asesor

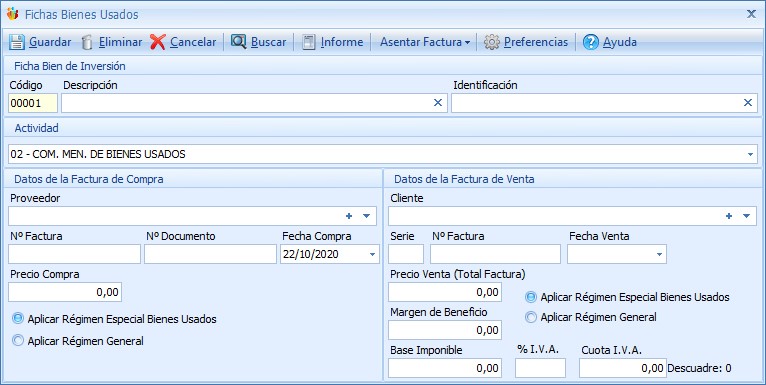

Desde la aplicación puede llevar la contabilidad de los Bienes Usados mediante el método de la determinación del margen de beneficio operación por operación.

Toda la operativa necesaria se realiza desde las Fichas Bienes Usados (REBU). La ventana de introducción de datos es muy similar, tanto si se accede desde el programa de Autónomos como si se accede desde el módulo de Contabilidad del Club del Asesor. La diferencia radica en que en Autónomos tendrá que seleccionar a qué actividad corresponden los bienes y la búsqueda de los Proveedores/Clientes es diferente.

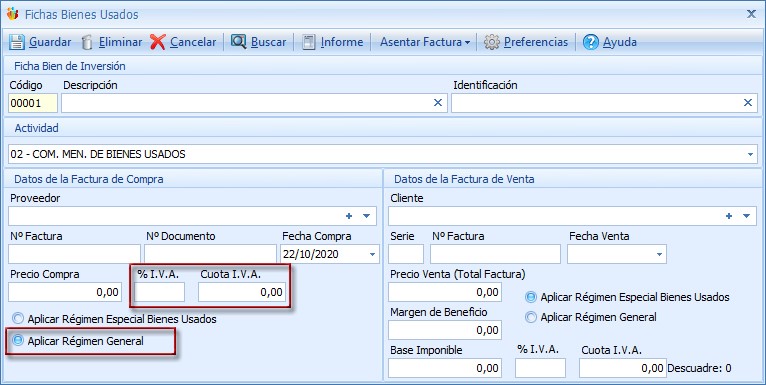

Compra del Bien Usado

El sistema es muy sencillo, solo debe dar de alta la Ficha del bien cuando se produzca la compra y desde la misma ventana Asentar/Contabilizar Factura en el Libro de Gastos/Diario.

Serán datos obligatorios:

- una descripción del bien para identificarlo,

- el nombre del proveedor o particular que realiza la venta

- y el precio de compra del bien (base imponible).

Con esos datos introducidos tiene que pulsar en Asentar/Contabilizar Factura – Compra.

En el módulo de AUTÓNOMOS del Club del Asesor

Se grabará en el Libro de Gastos un movimiento en el que el Origen Gasto será Operaciones no sujetas a IVA/IGIC por lo que el Total factura es igual a la Base imponible.

También puede utilizar esta ficha para guardar compras en las que tenga que deglosar el IVA. Tendrá que seleccionar Aplicar Régimen general para que se habiliten las casillas necesarias.

En este caso, el movimiento en el Libro de Gastos se grabará con un Origen Gasto Operación Interior de Bienes corrientes.

También puede utilizar esta ficha para guardar compras en las que tenga que desglosar el IVA. Tendrá que seleccionar Aplicar Régimen general para que se habiliten las casillas necesarias.

En la Contabilidad para Sociedades del Club del Asesor

Se grabará en el Diario un asiento en el que se asignará como Contrapartida la subcuenta 600. Compras de mercaderías y el Tipo de Operación será Operaciones Interiores Exentas (Compras) y por lo que el Total factura es igual a la Base imponible.

Si utiliza esta ficha para guardar compras en las que tenga que desglosar el IVA tendrá que seleccionar Aplicar Régimen general para que se habiliten las casillas necesarias y se generará un asiento con la Contrapartida subcuenta 600. Compras de mercaderías y el Tipo de Operación Operaciones Interiores IVA/IGIC Deducible.

Venta del Bien Usado

En el momento que se produzca la venta, se modifica la Ficha para introducir los datos de la factura y asentar el movimiento en el Libro de Ingresos/Diario.

Como mínimo debe introducir el cliente, el número de factura, la fecha de venta y el precio de venta.

Al introducir el Precio de Venta se calcula automáticamente el Margen de Beneficio y al introducir el % IVA la aplicación calculará su base y su cuota.

Ejemplo:

En una casa de empeños, se adquiere a un particular una mesa por 100 euros. Posteriormente la mesa se vende por 150 euros.

150 – 100 = 50 euros

50/1,21 = 41,32 euros que será la base imponible a declarar

41,32 x 0,21 = 8,67 euros de IVA a ingresar a la Agencia Tributaria por esta operación.

En Autónomos

Se graban en el Libro de Ingresos un movimiento con una Operación específica, Operación habitual con 2 líneas, una con el desglose del Margen de Beneficio y otra con el importe de la compra del bien usado.

En el módulo de Contabilidad

Se grabará en el Diario un asiento en él se asignará como Contrapartida la subcuenta 700. Ventas de mercaderías. Tendrá 2 líneas, la primera con un Tipo de Operación Operaciones Interiores Sujetas a IVA/IGIC por la parte del Margen de Beneficio y la segunda con un Tipo de Operación Operaciones Interiores Exentas (Ventas) por el importe de la compra del bien usado.

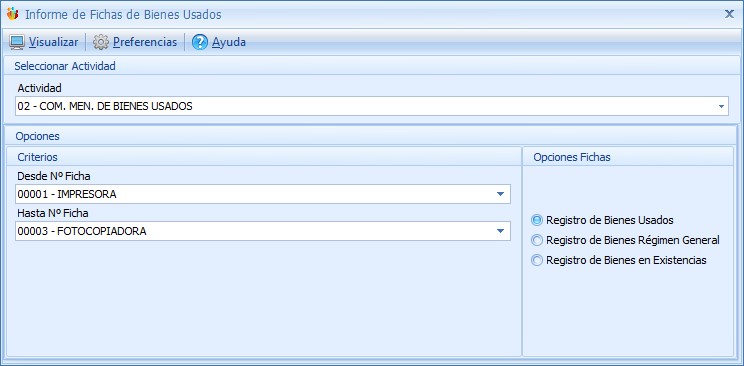

Informe

Se pueden obtener 3 tipos de informes variando, ligeramente, la ventana de acceso.

En el Registro de Bienes Usados obtendrá el Libro Oficial de los bienes que venda por el método del margen de beneficio de cada operación. También aparecerán los bienes que no haya vendido todavía, sin importar el método aplicado en la compra.

En el informe Registro de Bienes Régimen General aparecerán los bienes que venda por el método del régimen general.

En el Registro de Bienes en existencias aparecerán todos los bienes que todavía no se han vendido.

Ley 11/2021 contra el Fraude Fiscal: Certificación del software contable

Desde la publicación de la Ley 11/2021, de 9 de julio, de medidas de prevención y lucha contra el fraude fiscal hemos recibido ya varias consultas acerca de una de las principales novedades que afectan a los fabricantes de software:

El artículo 29.2.j) de dicha ley establece “la obligación, por parte de los productores, comercializadores y usuarios, de que los sistemas y programas informáticos o electrónicos que soporten los procesos contables, de facturación o de gestión de quienes desarrollen actividades económicas, garanticen la integridad, conservación, accesibilidad, legibilidad, trazabilidad e inalterabilidad de los registros, sin interpolaciones, omisiones o alteraciones de las que no quede la debida anotación en los sistemas mismos.”

Este artículo añade que “Reglamentariamente se podrán establecer especificaciones técnicas que deban reunir dichos sistemas y programas, así como la obligación de que los programas de gestión contable y de facturación estén debidamente certificados y utilicen formatos estándar para su legibilidad”.

Hacienda indica también que el desarrollo reglamentario mencionado en el artículo 29.2.j) está actualmente en curso por lo que la forma de cumplimentar las obligaciones establecidas en dicho artículo aún no está completamente definida y habrá que esperar a que el Reglamento establezca los requisitos que deben cumplir los sistemas y programas informáticos así como la forma de certificarlos.

La Ley 11/2021 de prevención del fraude establece un nuevo marco sancionador concreto para la fabricación, comercialización y tenencia de sistemas y programas informáticos que permitan modificar y manipular la información contable y de gestión. Esta nueva infracción tributaria para las soluciones digitales que soporten procesos contables, de facturación o de gestión puede afectar a autónomos y pymes en España que en caso de incumplimiento se enfrentarían a multas de hasta 50.000 euros.

Hacienda estima que el uso por parte de las empresas de programas informáticos que manipulan los registros contables supone unas pérdidas para Hacienda de unos 200.000 millones de euros. Con el objetivo de terminar con estas y otras prácticas fraudulentas que repercuten en la recaudación, el pasado mes de julio se aprobaba la Ley 11/2021 con una entrada en vigor progresiva, el 11 de octubre de 2021 lo hacen sus apartados 4 y 21 del artículo decimotercero que regulan la utilización de programas informáticos de contabilidad con la prohibición de software de doble uso.

Esta ley establece una nueva infracción tributaria tipificada como la fabricación, producción y comercialización de sistemas y programas informáticos que permitan manipular la contabilidad y se valora imponer una multa a fija de 1.000 euros por cada programa comercializado que no venga certificado.

Con este tipo de software algunas empresas modifican sus libros de cuentas para evitar el pago de impuestos. Además de la prohibición expresa de usar este tipo de sistemas informáticos, los programas de contabilidad deberán garantizar la integridad, la conservación, la trazabilidad y la inalterabilidad de los registros de operaciones. Es decir, deberán cumplir determinadas especificaciones técnicas y obtener las certificaciones que garanticen el cumplimiento del nuevo marco legal.

Las multas para los autónomos y los empresarios pueden ir desde los 1.000 euros por la tenencia de este tipo de software de doble uso hasta los 50.000 por año de utilización.

Hacienda establecerá un sistema de vigilancia más eficaz sobre este tipo de programas y las certificaciones serán obligatorias.

¿Qué requisitos tiene que cumplir un programa de contabilidad para cumplir con la nueva legislación de fraude fiscal?

Las empresas usuarias deben asegurar el cumplimiento de la nueva ley a través de un sistema de gestión contable o facturación digital que cumpla con los requisitos técnicos y las certificaciones que pide la Agencia Tributaria. Es decir, que asegure la integridad de los datos contables, la trazabilidad y la inalterabilidad de los mismos.

¿Qué Software fiscal contable no cumple con la ley de fraude fiscal?

- Los programas que permiten llevar contabilidades distintas en los términos del artículo 200.1.d) de la ley 11/2021

- Los que permiten no reflejar, total o parcialmente, la anotación de transacciones realizadas

- El software que permite registrar transacciones distintas a las anotaciones realizadas

- Los programas que permiten alterar operaciones ya registradas incumpliendo la normativa aplicable

- Todo el software que no cumple con las especificaciones técnicas que garantizan la integridad, conservación, accesibilidad, legibilidad, trazabilidad e inalterabilidad de los registros, así como su legibilidad por parte de los órganos competentes de la Administración Tributaria, en los términos del artículo 29.2.j) de la ley 11/2021

- El software fiscal contable que no se certifica, estando obligado a ello por disposición reglamentaria

¿Están certificados los programas de contabilidad y facturación del Club del Asesor?

Los programas de contabilidad y facturación del Club del Asesor aseguran la trazabilidad e integridad de los datos contables y estamos a la espera de que se publique el desarrollo normativo que nos permita certificar nuestro software fiscal-contable y de facturación.

Principales Programas de Contabilidad del mercado

ContaSol

Sistema de contabilidad profesional muy completo con una gran usabilidad gracias a su interfaz gráfica basada en Ribbon.

Sistema de contabilidad profesional muy completo con una gran usabilidad gracias a su interfaz gráfica basada en Ribbon.

Es un programa que no tiene coste y multiusuario, que gestiona diferentes necesidades del departamento de contabilidad, informes, libros control de asientos, analítica y facturación.

ContaPlus

Podemos decir que es uno de los software de contabilidad más extendido del mercado, cuenta con diferentes versiones, dependiendo de las herramientas y necesidades que necesites cubrir en tu asesoría.

Podemos decir que es uno de los software de contabilidad más extendido del mercado, cuenta con diferentes versiones, dependiendo de las herramientas y necesidades que necesites cubrir en tu asesoría.

El programa incluye herramientas de presentación telemática además de las funciones básicas que contamos anteriormente.

WontaW Easy

Gestión Contable Multiempresa / Multiejercicio con posibilidad de trabajar en red local. Hace diagnósticos de empresa con situación actual, simulación e histórico.

Gestión Contable Multiempresa / Multiejercicio con posibilidad de trabajar en red local. Hace diagnósticos de empresa con situación actual, simulación e histórico.

Gestiona las facturas y los vencimientos. Lleva la Gestión de los Libros, incluyendo plan, mayor y diario. La Introducción de apuntes es manual y automática.

Incorpora el enlace a la banca electrónica. Incorpora la Presentación telemática de los impuestos, simulación liquidación IVA.

Se pueden extraer múltiples informes (extractos, balances, previsiones, retenciones, diario oficial)e incluye una herramienta que te permite diseñar los tuyos.

GESCLUB

GESCLUB  es un Programa de Gestión Contable y Fiscal para Asesorías y Pymes desarrollado por el Club del Asesor.

es un Programa de Gestión Contable y Fiscal para Asesorías y Pymes desarrollado por el Club del Asesor.

Multiempresa, Multiusuario, diseñado para asesorías. Todos los modelos, impuesto de sociedades y cuentas anuales. Soporte técnico y actualizaciones incluidas.

Contabilidad para Sociedades.

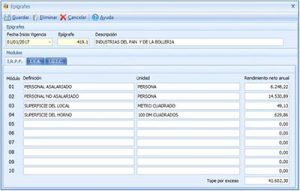

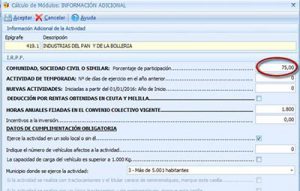

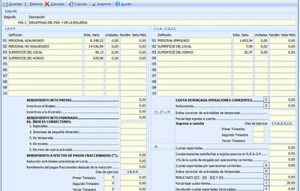

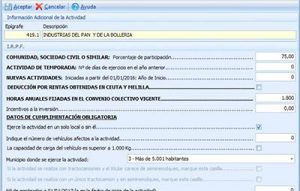

- Estimación directa y Objetiva (cálculo de módulos).

- IRPF, IVA, IGIC, Declaraciones Informativas, Cuentas Anuales del Registro Mercantil.

- Facturación para Profesionales del Sector Servicios.

- Impuesto de Sociedades

- Importación de datos de otros programas.

Este Programa de Contabilidad que además de la gestión contable, permite confeccionar y presentar los Modelos de Hacienda.

CONTA3

El programa de Contabilidad General CONTA3 ha sido diseñado para resolver de forma práctica y sencilla la administración de las empresas pequeñas y medianas.

El programa de Contabilidad General CONTA3 ha sido diseñado para resolver de forma práctica y sencilla la administración de las empresas pequeñas y medianas.

A partir de los asientos introducidos, se puede gestionar la administración contable de la empresa, consultando los extractos de subcuentas, confeccionando balances de Comprobación, declaraciones fiscales, libros fiscales y contables y elaborando las Cuentas Anuales para su depósito al Registro Mercantil.

A partir de los asientos entrados, se obtendrán los datos necesarios para cumplimentar, en papel y de forma telemática las declaraciones fiscales.

GoldenSoft

Programas contables para pymes, ofreciendo múltiples recursos para generar una efectiva gestión contable.

Programas contables para pymes, ofreciendo múltiples recursos para generar una efectiva gestión contable.

Tiene diferentes software de gestión, entre los que destacan Golden.net y Golden ERP.

El primero integra todas las funciones empresariales de las pequeñas y medianas empresas, mientras que el segundo unifica aplicaciones y datos, controla los datos de todos los departamentos de la empresa y los concentra en una única base de datos.

Su mayor ventaja es que es un programa de contabilidad barato con respecto a otros programas de pago.

Solicita Información sobre nuestro programa contable

¿Qué es la Contabilidad?

La contabilidad desde un punto de vista técnico.

La Contabilidad desde el punto de vista técnico es el conjunto de procedimientos o de técnicas que se deben realizar para registrar procesar y resumir los hechos de carácter económico-financiero.

Puede ser referido tanto a una empresa, una organización, un país, como también a unidades económicas individuales.

Es decir, es una sucesión de anotaciones numéricas que recoge lo que sucede en una unidad económica.

La importancia o el tamaño de la unidad económica no es relevante, de hecho, se utiliza prácticamente igual para una empresa que es una entidad creada para desarrollar una actividad económica a través de la participación en el mercado de bienes o servicios con un ánimo de lucro, es decir, con un claro objetivo de obtener beneficios o crear valor para sus accionistas.

A nivel empresarial los objetivos más importantes son:

- Reflejar y dejar constancia de la riqueza o patrimonio.

- Reflejar la capacidad de generar riqueza.

Por lo tanto la contabilidad es una forma de referir los acontecimientos comerciales que suceden dentro de la empresa ordenados de forma cronológica.

El deber de la contabilidad

El Código de Comercio (C.Com) establece que todo empresario debe llevar una contabilidad ordenada, adecuada a la actividad de la empresa, que permita un seguimiento cronológico de todas sus operaciones, así como la elaboración periódica de inventarios y balances.

La normativa contable, por su parte, establece la obligación de su aplicación a todas las empresas, cualquiera que sea su forma jurídica, individual o societaria, en todo lo referente a principios de contabilidad, cuentas anuales y normas de registro y valoración.

La responsabilidad del deber de la contabilidad recae sobre el empresario, al ser el obligado a la llevanza, directamente o por personas debidamente autorizadas (administradores) de la contabilidad de su empresa.

Se consideran penalmente responsables a las personas jurídicas de los delitos cometidos en su nombre o por cuenta de las mismas, y en su beneficio directo o indirecto, por sus representantes legales. Existe excepción a esta responsabilidad (compliance).

Libros obligatorios sociedad mercantil

- Libros contables obligatorios (artículo 25 C.Com):

- Libro diario

- Libro de inventarios y Cuentas Anuales

Legalización de los libros contables:

En los cuatro meses siguientes a la fecha de cierre del ejercicio.

- Otros libros mercantiles obligatorios:

- Libro de actas

- Libro registro de socios, para SRL

- Libro de acciones nominativas, para SA

Eficacia probatoria y secreto de la contabilidad

El Código de Comercio (art. 31) establece un sistema de libre apreciación por parte de los Tribunales como prueba, de toda la información contenida en la contabilidad de la empresa (desde los asientos contables hasta balances y cuentas anuales).

En el ámbito tributario, la contabilidad supone la base de información para la elaboración de las distintas declaraciones tributarias (IVA, Impuesto sobre Sociedades, IRPF y otros) y establece la presunción legal de certeza (LGT art. 51, 53 y 108).

Salvo disposición expresa de alguna norma legal concreta, la contabilidad de los empresarios mantiene el carácter de secreta (C.Com art. 32.1), entendida como una protección legal general para impedir su publicidad en cuanto a facilitar información a terceros que puedan suponer posibles desventajas (de competencia comercial o de posición contractual, por ejemplo).

Plan General Contable

Las empresas en general como entes gubernamentales se rigen todos por el Plan General Contable.

Todos los contables hablan el mismo idioma, tanto el numérico como nomenclatura.

El PCG se aprueba el 20 de diciembre del 1990 y surge durante la incorporación de España a la Comunidad Económica Europea (CEE) con la finalidad de adaptarse a las directivas comunitarias.

Se han realizado modificaciones debido a los recientes cambios en la normativa, para conseguir una mayor adaptación a la interpretación y uso por parte de los contables.

Estructura del Plan General Contable

- Marco Conceptual. Normas para el registro y la interpretación de las operaciones.

- Normas de valoración y registro.

- Histórico o coste

- Razonable

- Actual

- Residual

- En uso

- Según libros

- De deterioro

- Cuentas Anuales.

- Balance.

- Pérdidas y Ganancias (PyG).

- Movimientos de patrimonio.

- Flujo de efectivo.

- Memoria

- Cuadro general de cuentas (Voluntario).

¿Cómo gestionar la Contabilidad en una Asesoría?

La contabilidad es muy importante en una empresa y suelen encargar expertos del sector como las asesorías. Si has decidido crear tu asesoría te ayudamos a elegir el software contable que mejor se adapte a tus necesidades.

La contabilidad es muy importante en una empresa y suelen encargar expertos del sector como las asesorías. Si has decidido crear tu asesoría te ayudamos a elegir el software contable que mejor se adapte a tus necesidades.

Consejos para gestionar la contabilidad de tu asesoría

- Utiliza un software para Asesorías. Con un programa de contabilidad para asesorías consigues sistematizar, optimizar y simplificar las tareas de la contabilidad, en definitiva facilita el trabajo al gestor contable.

- Actualización constante. Los temas contables son bastante complejos, constantemente surgen nuevas leyes y reglamentos que tu asesoría debe tener en cuenta.

- La Ley. Es una de las principales razones por la que llevar correctamente la contabilidad, es importante conocer la ley, ya que, el desconocimiento no exime de la culpa.

- Orden y organización. La gestión contable tiene que ser eficiente y eficaz, llevar un orden es primordial para evitar futuros problemas e irregularidades. Por esto es importante utilizar una herramienta de gestión, un programa contable fiable.

Alternativa al fin de Contaplus

El pasado 1 de abril de 2019, el grupo Sage anunció que la retirada del mercado de todas las versiones del software de contabilidad Contaplus. Esta situación provoca que muchas asesorías busquen alternativas a este programa que estaban utilizando para la contabilización de las facturas de sus clientes.

El Club del Asesor, dado que muchos de nuestros clientes ya utilizan nuestro programa fiscal para calcular, imprimir y presentar distintos modelos de hacienda y el impuesto de sociedades, ha incluido en su aplicación fiscal- contable, Gesclub, una utilidad para el traspaso de datos desde Contaplus a nuestro programa de contabilidad muy sencillo. Los clientes contarán con la ayuda de nuestro servicio de soporte en caso de duda.

Desde el punto de vista contable y mercantil, todos los empresarios deben de llevar contabilidad y muchos Asesores llevan la contabilidad de sus autónomos con un programa de contabilidad de doble partida en vez de hacerlo con un programa específico para autónomos que contemple tanto estimación directa como objetiva.

En caso de utilizar Contaplus para llevar la Contabilidad de estos autónomos en estimación directa, pueden también hacerlo con nuestro programa de autónomos, que cuenta con los libros registro adaptados a la nueva normativa que entrará en vigor en enero de 2019. Orden HAC/773/2019, de 28 de junio, por la que se regula la llevanza de los libros registro.

De acuerdo con lo establecido, los contribuyentes que desarrollen actividades empresariales cuyo rendimiento se determine en la modalidad simplificada del método de estimación directa, así como aquellos que realicen una actividad empresarial en estimación directa que, de acuerdo con el Código de Comercio, no tenga carácter mercantil, estarán obligados a la llevanza del libro registro de ventas e ingresos, el libro registro de compras y gastos y el libro registro de bienes de inversión.

La principal novedad que se introduce en esta orden publicada en el BOE es que, en las anotaciones en los libros registros de ventas e ingresos y de compras y gastos se refleje el Número de identificación fiscal de la contraparte de la operación. En esta actualización de la normativa reguladora del contenido de los libros registro se ha tratado de conseguir cierta homogeneidad con conceptos ya previstos en otros impuestos como el IVA.

¿Cómo se Importan los datos desde Contaplus al Club del Asesor?

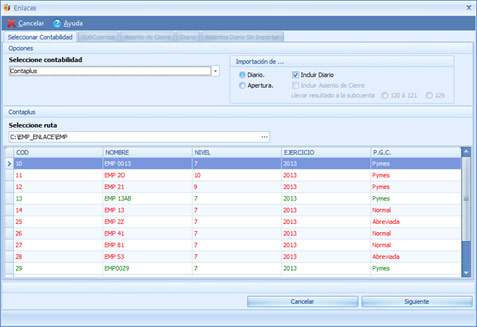

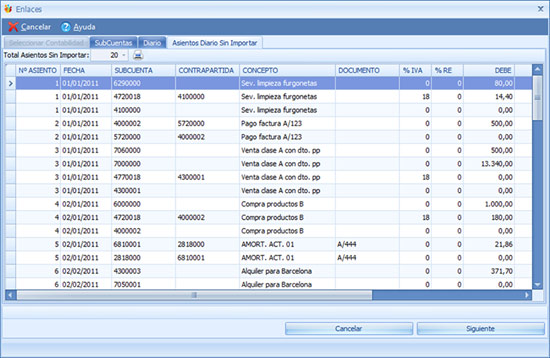

| ▶ Puede traspasar el asiento de cierre y las subcuentas creadas en Contaplus localizando la carpeta EMP con la ayuda del buscador.

▶ Los datos se traspasarán a la empresa que tenga activa en ese momento. ▶ La aplicación le ofrecerá un listado con todas las empresas que tenga creadas dentro de la carpeta EMP seleccionada. ▶ Las empresas compatibles con el Plan General Contable estipulado en la empresa activa aparecerán de color verde, mientras que las incompatibles estarán en rojo. ▶ Si traspasa el asiento de cierre al asiento de apertura, puede elegir si quiere que su saldo se mantenga en la cuenta 129 o vaya a la 120/121 según su saldo. ▶ Seleccione la empresa que quiere traspasar y pulse Siguiente. |

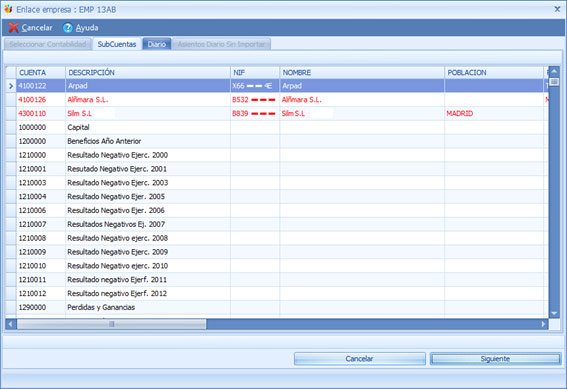

▶ Le aparecerá un listado con todas las subcuentas creadas en Contaplus.

▶ Las cuentas de IVA no se traspasarán, ya que la aplicación utiliza las suyas. Estas cuentas aparecerán en color naranja.

▶ Si hubiera creado alguna cuenta que no tenga en la aplicación le aparecerá en color rojo. En este caso, para poder realizar el traspaso, deberá crear primero la subcuenta y luego repetir la operación

▶ Pulse Siguiente, o bien, seleccione la pestaña de Diario para visualizar los asientos a importar.

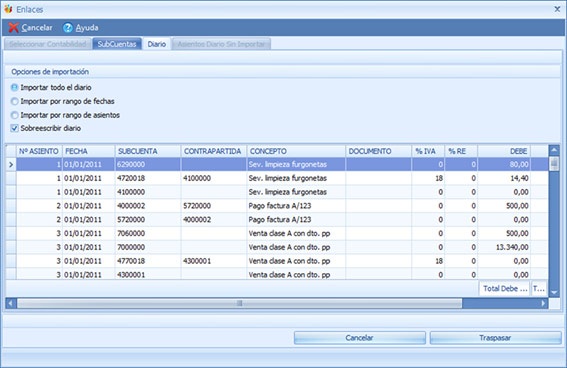

▶ Desde la importación del Diario puede aplicar filtros por fecha o asientos. También existe la opción de sustituir el diario actual por los asientos importados o añadir los asientos importados a los movimientos actuales.

▶ Pulse Traspasar para importar los asientos de Contaplus.

▶ Cuando acabe el proceso, se habilitará la pestaña de Asiento Diario Sin Importar con el listado de los asientos no importados y el motivo por el cual no han podido ser traspasados.

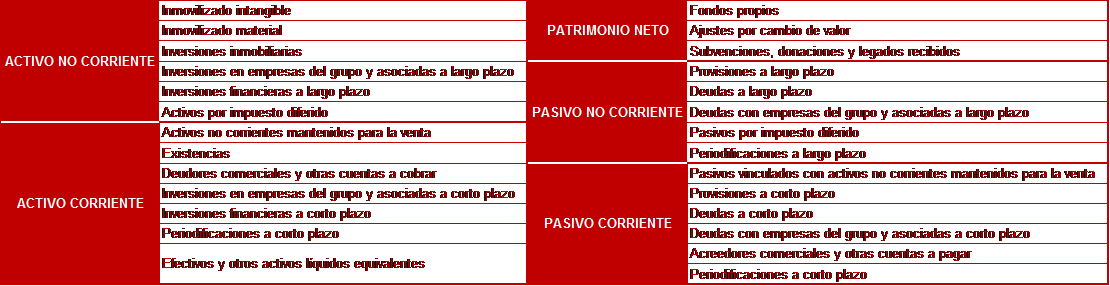

Balance de situación abreviado:

REVISIÓN PRINCIPALES EPÍGRAFES INCLUIDOS EN EL BALANCE DE SITUACIÓN

Patrimonio neto:

- Fondos propios:

Revisar que el importe contabilizado como capital se corresponde con el resultado de multiplicar el número de títulos emitidos por su valor nominal.

Comprobar la contabilización de la aplicación del resultado del ejercicio anterior.

Revisar Actas de las Juntas de Socios o Accionistas con el fin de verificar las correspondientes autorizaciones de los diferentes movimientos que afectan a estas cuentas (dividendos, dividendos a cuenta,…).

Examinar escrituras y otra documentación soporte justificativa de los movimientos (ampliaciones de capital,…).

Comprobar no incurrir en situación desequilibrio patrimonial (disolución,…).

- Ajustes por cambios de valor (neto del efecto impositivo):

Principalmente relacionado con la valoración a cierre del ejercicio contable de los activos financieros disponibles para la venta y coberturas de instrumentos financieros, por su valor razonable.

- Subvenciones, donaciones y legados (NRV 18ª):

Diferenciar las subvenciones de capital, subvenciones de explotación y las otorgadas por los socios.

Las subvenciones de capital se contabilizan como ingreso imputado al patrimonio neto, minoradas por el efecto impositivo asociado, para dejarlas netas de este efecto (cuenta 479), imputándose a la cuenta de pérdidas y ganancias en función de la amortización de los bienes subvencionados.

Subvenciones de explotación: imputación como ingreso en el ejercicio de la concesión:

- Financiar gastos específicos: imputación como ingreso en el ejercicio en el que se devenguen los gastos que estén financiando.

- Los que se concedan sin finalidad especifica: ingreso en el ejercicio en el que se reconozcan.

Subvenciones, donaciones y legados otorgados por socios o propietarios.

Las recibidas por socios o propietarios, no constituyen ingresos.

Se registran directamente en los fondos propios (normalmente constituyen aportaciones para compensar pérdidas) en la partida “Otras aportaciones de socios”.

Pasivos financieros (NRV 9ª):

- Deudas con entidades de crédito a largo y a corto plazo.

Una vez conciliados los saldos de las cuentas bancarias que comentaremos más adelante, se ha de revisar la deuda pendiente con cada entidad de cualquier instrumento de financiación, a partir de los cuadros de amortización facilitados por las propias entidades de crédito dónde debe de figurar el capital pendiente a cierre del ejercicio hasta su vencimiento final.

Reclasificar la parte a corto plazo de la deuda en el pasivo corriente.

Se valoran por el coste amortizado, llevando los intereses a PyG, aplicando el método del tipo de interés efectivo (¿importancia relativa?).

Periodificar los intereses devengados y no vencidos como gastos financieros.

Solicitar la CIRBE para verificar el riesgo de otros instrumentos de financiación.

En el caso de “Acreedores por arrendamiento financiero”, igual operativa.

- Deudas con empresas del Grupo y asociadas.

Confirmar y conciliar saldos, instrumentar contratos de financiación y periodificar interés en base a criterios de mercado. Desde un punto de vista fiscal, comprobar la valoración de los precios de transferencia y el cumplimiento de las obligaciones establecidas al respecto en la normativa del Impuesto sobre sociedades.

Inmovilizado material (NRV 2ª y 3ª):

Revisar costes activables según tipología de activo material y, en especial, el inmovilizado en curso.

Consultar Resolución de 1 de marzo de 2013 del ICAC por la que se dictan normas de registro y valoración del inmovilizado material y de las inversiones inmobiliarias.

Inmovilizado con financiación ajena > 1 año para estar en condiciones de uso => obligación de activación de los gastos financieros.

Reparación y conservación, renovación del inmovilizado y ampliación y mejora:

Serán incorporados como mayor valor del bien en la medida en que supongan un aumento de su capacidad, productividad o alargamiento de su vida útil.

Dar de baja el valor contable de los elementos que se hayan sustituido.

Inmovilizado intangible (NRV 5ª):

Su reconocimiento se basa el cumplimiento de dos requisitos:

- el coste del activo puede ser medido de forma fiable.

- se espera que origine beneficios económicos para la entidad.

Además se exige, el criterio de identificabilidad que implica el cumplimiento de alguna de estas dos condiciones:

- sea separable, es decir, que pueda ser separado de la empresa, ser vendido, cedido, entregado para su explotación, arrendado o intercambiado.

- surja de derechos legales o contractuales, con independencia que tales derechos sean transferibles o separables de la empresa.

Quedan excluidos: gastos de establecimiento (gasto del ejercicio) y las marcas cabeceras de periódicos o revistas, los sellos o denominaciones editoriales, las listas de clientes que hayan sido generadas internamente.

Se tratan de activos con una duración o vida útil, normalmente superior a un año. Son activos con vida útil definida, de forma que cuando ésta no pueda estimarse de forma fiable se amortizan en un plazo de diez años, salvo disposición reglamentaria que fije un plazo distinto

Inmovilizado intangible (NRV 6ª “Normas particulares”):

- Investigación y desarrollo:

Son gastos en el ejercicio en el que se realicen.

Posibilidad de activación de los gastos de investigación (opcional para la empresa) desde el momento en que se cumpla:

- información individualizada por proyectos y costes.

- motivos fundados de éxito técnico y rentabilidad económica.

Activación obligatoria de los gastos de desarrollo desde el momento en que se cumplan las siguientes condiciones:

- proyecto específico e individualizado que permite valorar el desembolso atribuible al proyecto

- asignación, imputación y distribución temporal de los costes de cada proyecto, claramente establecida

- motivos fundados de éxito técnico y rentabilidad económico-comercial razonablemente asegurada, así como la financiación y de la disponibilidad de los adecuados recursos para cada proyecto

- intención de completar el activo para usarlo o venderlo

Amortización de forma sistemática a lo largo de su vida útil y siempre dentro del plazo de cinco años.

Importancia de tener documentación soporte para certificar que el proyecto es I+D (informe de un experto independiente por ejemplo AENOR).

Inmovilizado intangible (NRV 5ª y 6ª):

- Propiedad industrial:

Coste de patentar un proyecto desarrollado internamente o adquirido a un tercero.

Amortización en función del ciclo de vida del producto y test de deterioro.

Activable solo si adquisición onerosa, dentro del contexto de una combinación de negocio. En caso de fondo de comercio negativo: ingreso del ejercicio.

Fondo de comercio se asigna a la fecha de adquisición a cada UGE.

Se someterá a un test de deterioro anual de las unidades/grupos de unidades generadoras de efectivo. Si se produce deterioro, este es irreversible.

Amortización: salvo prueba en contario vida útil máximo de 10 años, mismo plazo máximo que los activos sin vida útil definida.

- Aplicaciones informáticas:

Incluye los adquiridos a terceros o los desarrollados internamente y los gastos de desarrollo de las páginas web.

Excluye: los gastos de mantenimiento, los costes de formación de personal.

Amortización: 3 años.

Inmovilizado intangible (NRV 5ª y 6ª):

Para ampliar sobre el inmovilizado intangible, consultar:

Resolución de 28 de mayo de 2013 del ICAC sobre inmovilizado intangible.

Complementa y amplía las normas existentes (contratos de franquicia, derechos de emisión de gases de efecto invernadero, derechos de adquisición de jugadores, derechos sobre organización de acontecimientos deportivos, derechos de replantación de las empresas vitivinícolas).

Para ampliar conocimientos sobre el deterioro de activos:

Resolución de 18 de septiembre de 2013 del ICAC, por la que se dictan normas de registro y valoración e información a incluir en la memoria de las cuentas anuales sobre el deterioro del valor de los activos: inmovilizado material, las inversiones inmobiliarias y el inmovilizado intangible, instrumentos financieros, existencias.

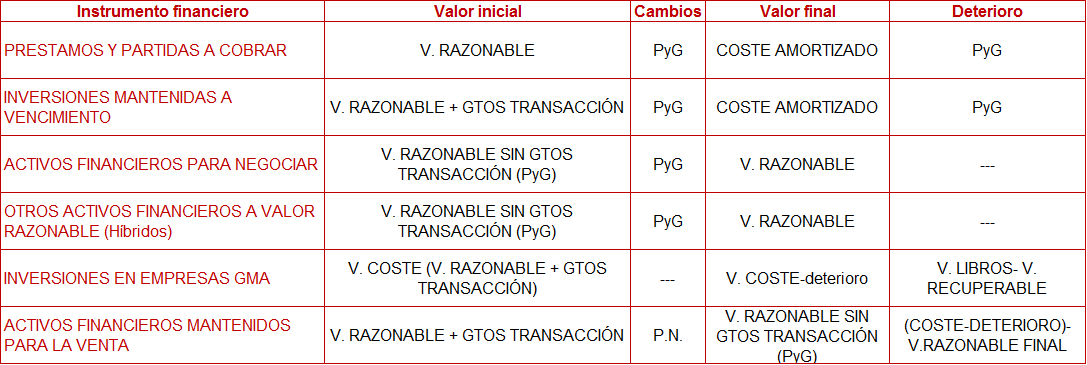

Operaciones de cierre: clasificación, valoración y deterioros.

Plan Pyme:

Activos financieros a coste amortizado.

Activos financieros mantenidos para negociar.

Activos financieros a coste (GMA)

Existencias (NRV 10ª):

Operaciones de cierre:

- Realizar inventario (recuento físico) y comprobar existencias obsoletas (caducidades, mal estado, lento movimiento) y ajustar unidades físicas.

- Corte de operaciones: cuadrar entradas y salidas de almacén con albaranes y facturas recibidas y emitidas (contabilizar últimas y primeras compras, y ventas entre los dos ejercicios).

- Situación de la mercancía en transito (¿propiedad? ¿Control del activo? ¿Riesgos y beneficios?).

Comprobar condiciones contractuales (incoterms).

- Revisar la valoración de las materias primas, productos terminados y en curso (activación de los costes como mayor valor de existencias).

- Revisar posibles deterioros.

- Contabilizar rappels y descuentos.

- Registrar el asiento de variación de existencias.

Existencias (NRV 10ª):

- Valoración inicial:

Precio de adquisición:

Importe facturado por el vendedor después de deducir cualquier tipo de descuento más los intereses de los créditos a más de un año (activación obligatoria si las existencias necesitan más de un año para ser vendidas), los impuestos indirectos no recuperables de Hacienda Pública, los gastos adicionales hasta que se los productos se hallen ubicados para su venta (transporte, aranceles, seguros).

Coste de producción:

Precio de adquisición de las materias primas más otras materias consumibles, costes directamente imputables al producto y la parte razonable correspondiente a los gastos indirectos ligados al periodo de fabricación.

Existencias (NRV 10ª):

- Métodos de asignación de valor:

Método del precio medio ponderado o FIFO. (LIFO excluido).

- Coste de las existencias en la prestación de servicios:

Las existencias incluirán el coste de producción de servicios cuando no se ha podido reconocer los ingresos por prestación de servicios conforme a los establecido en la NRV 14ª.

No se incluirán: costes relacionados con las ventas, costes del personal de estructura, márgenes de ganancia, costes indirectos no distribuibles.

- Valoración posterior

Las existencias deberán de valorarse por el valor neto realizable (valor que se puede obtener por la enajenación de un activo en el mercado) y cuando este último sea inferior a su precio de adquisición o coste de producción, se reflejara la correspondiente corrección valorativa por deterioro (gasto en PyG).

Si las circunstancias que causaron la corrección dejan de existir, se revierte el efecto de la corrección (ingreso en PyG).

Materias primas y consumibles: no hay correcciones valorativas siempre que se espere que el producto terminado obtenido sea vendido con margen.

Prestación de servicio: no hay correcciones mientras que el precio de venta estipulado contractualmente, cubra como mínimo, el coste de los servicios y los costes pendientes de realizar.

Existencias (NRV 10ª):

- Tratamiento de los descuentos:

En factura: menor importe a registrar en la cuenta de compras (600) con independencia del motivo (pronto pago).

Fuera de factura (posterior): serán menor precio de adquisición (menos gasto) si son identificables las existencias a las que se refieren. Se registran en las cuentas siguientes:

– Descuento por pronto pago (606): por pago anticipado al proveedor.

– Rappels sobre compras (609): descuento por volumen.

– Devolución de compras y operaciones similares (608): descuento por devoluciones e incumplimientos por pedidos.

Caja y bancos (Tesorería):

Funcionamiento tesorería:

Entradas de tesorería: por cancelación de activos o incrementos de pasivo.

Salidas de tesorería: por cancelación de pasivos o incrementos de activos.

Operaciones de cierre:

- Revisión de los cargos y abonos por la entrada y salida de medios líquidos, dependiendo su contrapartida de la naturaleza de la operación.

- Conciliaciones de saldos entre contabilidad e información del banco.

- Caja: realizar arqueo de caja para tener el control de las entradas/salidas.

- Bancos: realizar conciliaciones bancarias con cada una de las entidades financieras.

Hechos posteriores: Cambios en criterios contables, errores y estimaciones contables (NRV 22):

- Cambio de criterio contable y correcciones de errores

Se aplicará de forma retroactiva y el efecto se calculara desde el ejercicio más antiguo que se tenga información. Se ajustara el efecto acumulado de los activos y pasivos mediante imputación a patrimonio neto (reservas) en el ejercicio en el que se produce el cambio de criterio contable. (ejemplo: criterio valoración existencias).

Asimismo, se modificarán las cifras afectadas en la información comparativa de los ejercicios a los que afecta el cambio de criterio contable. Consecuentemente, se deben “reformular” las CC.AA. de los ejercicios anteriores y volver a proceder a su comprobación y depósito en el R.M.

BOICAC 86/2011 consulta 3 sobre si la subsanación de un error contable implica la reformulación de cuentas anuales:

La reformulación de cuentas es un hecho excepcional previsto en el artículo 38 c) del Código de Comercio: “Excepcionalmente, si los riesgos se conocieran entre la formulación y antes de la aprobación de las cuentas anuales y afectaran de forma muy significativa a la imagen fiel, las cuentas anuales deberán ser reformuladas”.

Introducción del PGC: “sólo situaciones de carácter excepcional y máxima relevancia en relación con la situación patrimonial de la empresa, de riesgos que aunque conocidos con posterioridad existieran en la fecha de cierre de las cuentas anuales, deberían llevar a una reformulación de éstas. Dicha reformulación debería producirse con carácter general hasta el momento en que se ponga en marcha el proceso que lleva a la aprobación de las mismas”.

Hechos posteriores: Cambios en criterios contables, errores y estimaciones contables (NRV 22ª):

- Cambio de estimaciones contables

Consecuencia de la obtención de información adicional, mayor experiencia o del conocimiento de nuevos hechos.

Se aplicará de forma prospectiva y se afectará, según la naturaleza de la operación que se trate, como ingreso o gasto en la cuenta de resultado del ejercicio en cuestión, o cuando proceda, directamente al patrimonio neto (ejemplo: cambio de la vida útil y amortización).

Arrendamientos (NRV 8ª):

Determinar si son financieros u operativos (fondo económico sobre forma jurídica):

Un contrato de arrendamiento financiero se define como financiero si:

– Se transfieren sustancialmente todos los riesgos y beneficios inherentes y derivados de la propiedad del activo.

– Si el contrato incluye la opción de compra, cuando no haya dudas razonables de que se va a ejercitar.

Aunque no exista opción de compra, se puede presumir que es financiero bajo una serie de condiciones descritas en la Norma (ver NRV 8ª.1.1.)

Arrendamiento operativo:

El arrendatario, contabiliza las cuotas como gasto del ejercicio.

En la contabilidad del arrendador, el bien figura como inmovilizado y se amortiza por su vida útil.

Periodificaciones de ingresos y gastos:

Principio de devengo (PGC): “Los efectos de las transacciones o hechos económicos se registrarán cuando ocurran, imputándose al ejercicio al que las cuentas anuales se refieran, los gastos y los ingresos que afecten al mismo, con independencia de la fecha de su pago o de su cobro”.

Gastos pagados por anticipados: Primas de seguro, publicidad satisfecha en un ejercicio pero que cubre ejercicios posteriores, arrendamientos de locales pagados por anticipado:

=> (480) Gastos anticipados a Gastos (62X)

Gastos devengados y todavía no pagados:

Intereses devengados y no vencidos de préstamos y leasings.

=> 62X Gastos financieros a Intereses a corto plazo (52X)

Compras devengadas y cuyas facturas todavía no se han recibido.

=> 600 Compras a Proveedores, fras pendientes de recibir o formalizar (4009)

Periodificaciones de ingresos y gastos:

Periodificación de ingresos:

Ingresos cobrados por anticipados

=> (7XX) Ingresos a Ingresos anticipados (485)

Intereses devengados y no cobrados.

=> Intereses a corto plazo (54X) a Gastos financieros (76X)

Ventas devengadas cuya factura todavía no se ha emitido.

=> (4309) Clientes, fras pendientes de formalizar a Ventas (70X)

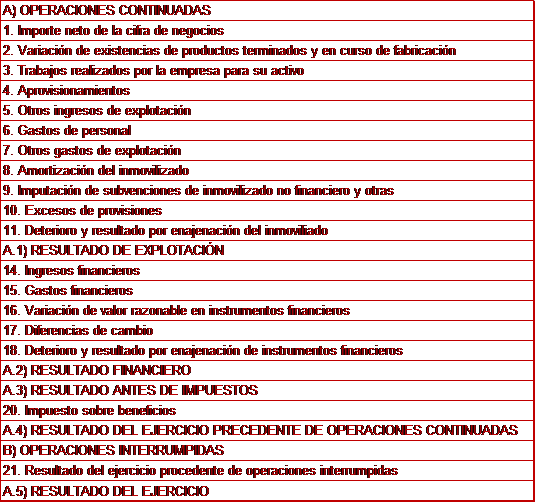

REVISION PRINCIPALES PARTIDAS DE LA CUENTA DE PERDIDAS Y GANANCIAS

No incluye las partidas previstas en las Normas de Elaboración de las Cuentas Anuales (NECA), como por ejemplo “Incorporación al activo de gastos financieros”

Aprovisionamientos y Variación de existencias de productos terminados y en curso de fabricación (NRV 10ª):

Subgrupos 60, 61 y 71

- Consumo de mercaderías, materias primas y otras materias consumibles.

Revisar que en sociedades dedicadas a la elaboración de producto se valora la correspondiente variación de existencias a cierre del ejercicio.

- Trabajos realizados por otras empresas.

- Deterioro de mercaderías, materias primas y otros aprovisionamientos.

Otros gastos de explotación:

Subgrupos 62, 63 y 65

- Servicios exteriores:

- Tributos.

- Pérdidas, deterioro y variación de provisiones por operaciones comerciales.

- Otros gastos de gestión corriente.

Comprobación de la correcta clasificación de las partidas según su naturaleza (arrendamientos, servicios profesionales, comisiones bancarias, …)

Registro contable de los gastos cuyas facturas se conoce que están pendientes de recibir. Correcta correlación de gastos en el ejercicio (principio de devengo).

Determinar si en el registro de las provisiones por operaciones comerciales se sigue el criterio que se considera fiscalmente deducible.

Aprovisionamientos y Variación de existencias de productos terminados y en curso de fabricación (NRV 10ª):

Subgrupos 60, 61 y 71

- Consumo de mercaderías, materias primas y otras materias consumibles.

Revisar que en sociedades dedicadas a la elaboración de producto se valora la correspondiente variación de existencias a cierre del ejercicio.

- Trabajos realizados por otras empresas.

- Deterioro de mercaderías, materias primas y otros aprovisionamientos.

Otros gastos de explotación:

Subgrupos 62, 63 y 65

- Servicios exteriores:

- Tributos.

- Pérdidas, deterioro y variación de provisiones por operaciones comerciales.

- Otros gastos de gestión corriente.

Comprobación de la correcta clasificación de las partidas según su naturaleza (arrendamientos, servicios profesionales, comisiones bancarias, …)

Registro contable de los gastos cuyas facturas se conoce que están pendientes de recibir. Correcta correlación de gastos en el ejercicio (principio de devengo).

Determinar si en el registro de las provisiones por operaciones comerciales se sigue el criterio que se considera fiscalmente deducible.

Gastos de personal:

Subgrupo 64

- Sueldos, salarios y asimilados.

- Cargas sociales.

Se debe comprobar que están registradas las nóminas y gastos de seguridad social de todos los meses.

Identificar para informar en la Memoria:

- Retribución administrador.

- Composición de la plantilla (media y a final del ejercicio)

Gastos financieros y Variación de valor razonable en instrumentos financieros:

Subgrupos 66 y 67

Identificar si existen gastos financieros que procede periodificar. Intereses devengados y no vencidos de préstamos y leasings.

Se debe registrar la variación a valor razonable de los activos financieros.

Amortización del inmovilizado:

Subgrupo 68

Se registra cuando se devengue en función de la vida útil del bien.

Diferencias de cambio: (NRV 11ª)

Subgrupos 68 y 78

La transacción en moneda extranjera es aquélla cuyo importe se determina o exige su liquidación en una moneda distinta a la funcional (el euro en nuestro caso).

Los elementos patrimoniales se diferenciarán en:

– Partidas monetarias: efectivo, clientes, deudores, proveedores, acreedores, créditos y prestamos y las inversiones en valores representativos de deuda.

– Partidas no monetarias: activos y pasivos que no se consideran partidas monetarias. Se incluyen: inmovilizados materiales e intangible (incluido fondo de comercio), inversiones inmobiliarias, existencias, inversiones en el patrimonio de otras empresas, los anticipos a cuenta, así como los pasivos a liquidar mediante la entrega de un activo no monetario.

Valoración inicial:

Toda transacción en moneda extranjera se convertirá a moneda funcional, mediante el tipo de cambio al contado entre ambas monedas en la fecha de la transacción.

Se podrá utilizar un tipo de cambio medio del periodo (como máximo mensual) para todas las transacciones que tengan lugar durante ese intervalo, en cada una de las clases de moneda extranjera en que éstas se hayan realizado.

Diferencias de cambio: (NRV 11ª)

Valoración posterior:

– Partidas monetarias

Al cierre del ejercicio se valorarán aplicando el tipo de cambio de cierre.

=> Las diferencias de cambio que se originen se registrarán en PyG.

– Partidas no monetarias valoradas a coste histórico

=> Se valorarán al tipo de cambio de la fecha de la transacción.

– Partidas no monetarias valoradas a valor razonable

Se valorarán aplicando el tipo de cambio de la fecha de determinación del valor razonable.

Cuando se reconozcan directamente en el Patrimonio Neto, las pérdidas o ganancias derivadas de cambios en la valoración de una partida no monetaria, cualquier diferencia de cambio también se reconocerá directamente en el patrimonio neto.

Por otra parte, cuando las pérdidas o ganancias derivadas de cambios en la valoración de una partida no monetaria se reconozcan en la cuenta de pérdidas y ganancias del ejercicio, cualquier diferencia de cambio también se reconocerá en el resultado del ejercicio.

Importe neto de la cifra de negocios: (NRV 14ª)

Subgrupo 70

Aspectos comunes:

Los ingresos procedentes de la venta de bienes y de la prestación de servicios se valorarán por el valor razonable (precio acordado entre las partes).

Deducido:

– el importe de cualquier descuento que la empresa pueda conceder (descuentos por pronto pago incluidos: gasto financiero).

No se incluirán: IVA e impuestos especiales, las cantidades recibidas por cuenta de terceros.

Ingresos por ventas:

Condiciones (todas deben cumplirse):

– La empresa han transferido al comprador los riesgos y beneficios significativos inherentes a la propiedad del bien con independencia de su transmisión jurídica ( = momento de entrega).

Se presumirá que no se ha producido la transferencia cuando el comprador posee el derecho de vender los bienes a la empresa y ésta la obligación de recomprarlos.

– La empresa no mantiene la gestión de los bienes vendidos ni su control efectivo.

– El importe de los ingresos puede valorarse con fiabilidad.

– Es probable que la empresa reciba los beneficios o rendimientos económicos derivados de la transacción

– Los costes incurridos o a incurrir en la transmisión pueden valorarse con fiabilidad.

Ingresos por prestación de servicios

Se reconocerán contablemente, cuando el resultado de la transacción pueda ser estimado con fiabilidad, considerando para ello el porcentaje de realización del servicio al cierre del ejercicio.

Condiciones (todas deben de cumplirse):

– el importe de los ingresos puede valorarse con fiabilidad.

– es probable que la empresa reciba el beneficios o rendimientos económicos derivados de la transacción.

– el grado de realización de la transacción, en la fecha de cierre del ejercicio, puede ser valorado con fiabilidad.

– los costes ya incurridos en la prestación, así como los que quedan por incurrir hasta completarla, pueden ser valorados con fiabilidad.

Cuidado: si no hay estimación fiable de los ingresos por prestaciones de servicio, los costes incurridos se consideran como existencias.

Comprobar periodificación de ingresos (cuenta contable 485)

Otros ingresos de explotación:

Subgrupos 74 y 75

- Ingresos accesorios y otros de gestión corriente.

- Subvenciones de explotación incorporadas al resultado del ejercicio.

Ingresos financieros:

Subgrupo 76

Identificar si existen ingresos financieros que procede periodificar. Intereses devengados y no cobrados.

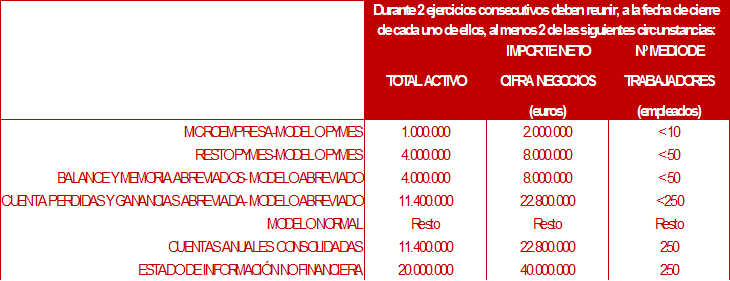

FORMULACIÓN DE CUENTAS ANUALES

Art. 253 Real Decreto Legislativo 1/2010, de 2 de julio. Ley de Sociedades de Capital.

Los administradores de la sociedad están obligados a formular, en el plazo máximo de tres meses contados a partir del cierre del ejercicio social, las cuentas anuales, el informe de gestión, que incluirá, cuando proceda, el estado de información no financiera, y la propuesta de aplicación del resultado, así como, en su caso, las cuentas y el informe de gestión consolidados.

Las cuentas anuales y el informe de gestión, incluido cuando proceda, el estado de información no financiera, deberán ser firmados por todos los administradores. Si faltase la firma de alguno de ellos se señalará en cada uno de los documentos en que falte, con expresa indicación de la causa.

PRINCIPALES MODIFICACIONES CONTABLES PARA EL EJERCICIO DE 2020

Resolución 5 de marzo de 2019 del ICAC, por el que se desarrollan los criterios de presentación de los instrumentos financieros y otros aspectos contables relacionados con la regulación mercantil (Contabilidad de operaciones societarias):

- Capítulo 1: Disposiciones generales

- Capítulo 2: Las aportaciones sociales

- Capítulo 3: Acciones y participaciones propias de la sociedad dominante

- Capitulo 4: Cuentas anuales

- Capítulo 5: Los administradores

- Capítulo 6: Aplicación del resultado

- Capítulo 7: Aumento y reducción de capital

- Capítulo 8: Obligaciones y otros instrumentos de financiación

- Capítulo 9: Disolución y liquidación

- Capítulo 10: Las modificaciones estructurales y el cambio de domicilio

El objetivo de esta norma consiste en establecer principios para la presentación de los instrumentos financieros como pasivos financieros o como patrimonio neto, así como para la compensación de activos financieros y pasivos financieros.

La norma será de aplicación a las cuentas anuales de los ejercicios iniciados a parir del 1 de enero de 2020.

Concepto de Beneficio Distribuible:

Máximo beneficio que puede ser distribuido a los socios por parte de la sociedad.

- Saldo de la cuenta de pérdidas y ganancias

- (-) Dotación a reserva legal

- (-) dotación de cualquier reserva obligatoria por ley o estatutos

- (-) resultado negativo de ejercicios anteriores en el importe que exceda de la reserva legal y otras reservas indisponibles

- (+) remanente

- (+) reservas de libre disposición

- (+) importe de los gastos financieros contabilizados al cierre del periodo en concepto de dividendo mínimo o referente (acciones rescatables, sin derecho a voto, etc, que no son deducibles según art. 15 Ley Impuesto sobre Sociedades LIS)

Habrá una serie de restricciones al reparto del dividendo que se indican en el artículo 28 de la Resolución:

- Valor del patrimonio neto no es o, a consecuencia del reparto, no resulta ser inferior al capital social.

- Si existieran pérdidas de ejercicios anteriores que hicieran que ese valor del patrimonio neto de la sociedad fuera inferior a la cifra del capital social, el beneficio se destinaría a la compensación de esas pérdidas.

- Se prohíbe igualmente toda distribución de beneficios a menos que el importe de las reservas disponibles sea, como mínimo, igual al importe de los gastos de investigación y desarrollo que figuren en el activo del balance.

Efectos de la reducción de capital en la contabilidad del socio:

Ante una distribución de dividendos o ante una disminución de capital de la sociedad, la repercusión en la contabilidad del inversor puede ser de dos tipos:

- Reconocimiento como un ingreso financiero

- Recuperación de todo o parte de la inversión financiera realizada

En el artículo 40 de la RICAC se indica:

“1. Con carácter general, la reducción de capital para compensar pérdidas o dotar la reserva legal no origina registro alguno en el socio porque el importe del patrimonio neto de la sociedad que reduce capital antes y después de la operación es el mismo.

- Cuando se acuerda una reducción de capital con devolución de aportaciones, independientemente de si se reduce el valor nominal, se agrupan las acciones o participaciones o se amortiza parte de ellas, se produce una desinversión al recuperar el socio parcial o totalmente el coste de la inversión efectuada y, por lo tanto, se deberá disminuir el valor en libros de los respectivos activos financieros.

Para identificar en el inversor el coste de las acciones o participaciones correspondientes a la reducción de capital se deberá aplicar a la inversión la misma proporción que represente la reducción de fondos propios respecto al patrimonio neto de la sociedad antes de la reducción, corregido en el importe de las plusvalías tácitas existentes en el momento de la adquisición y que subsistan en dicho momento; en su caso, se reducirá proporcionalmente el importe de las correcciones valorativas contabilizadas.

La diferencia entre el importe recibido y el valor contable de la inversión que se da de baja, siguiendo el criterio establecido en el párrafo anterior, se reconocerá como un resultado financiero en la cuenta de pérdidas y ganancias”.

Efectos de la reducción de capital en la contabilidad del socio:

De este modo, la distribución de capital por devolución de aportación a los socios bien sea por disminución del nominal o por amortización de acciones o participaciones, en la contabilidad del inversor producirá lo siguiente:

- Disminución de la inversión financiera: en el coste de las acciones o participaciones que se disminuye. Dicho coste se determinará en proporción entre la reducción de fondos propios de la sociedad respecto a su patrimonio neto antes de la reducción (corregido en el importe de las plusvalías tácitas existentes en el momento de la adquisición y que subsistan en dicho momento)

- La diferencia hasta el importe percibido, se considerará resultados del ejercicio.

Ante esto, hay que decir que este tratamiento contable, puede tener importante transcendencia fiscal, pues desde la óptica fiscal solamente se trataba el reparto de dividendos o la disminución de capital cuando se entregaba un elemento no dinerario, pero no cuando se entregaban aportaciones dinerarias.

Referencias normativas

- Proyecto de Real Decreto por el que se modifica el Plan General de Contabilidad aprobado por Real Decreto 1514/2007, de 16 de noviembre, el Plan General de Contabilidad de Pequeñas y Medianas Empresas aprobado por Real Decreto 1515/2007, de 16 de noviembre, las Normas para la Formulación de Cuentas Anuales Consolidadas aprobadas por Real Decreto 1159/2010, de 17 de septiembre, y las Normas de Adaptación del Plan General de Contabilidad a las entidades sin fines lucrativos aprobadas por el Real Decreto 1491/2011, de 24 de octubre.

- Real Decreto de 22 de agosto de 1885, por el que se publica el Código de Comercio.

- Real Decreto Legislativo 1/2010, de 2 de julio, por el que se aprueba el texto refundido de la Ley de Sociedades de Capital.

- REAL DECRETO 1514/2007, de 16 de noviembre, por el que se aprueba el Plan General de Contabilidad.

- REAL DECRETO 1515/2007, de 16 de noviembre, por el que se aprueba el Plan General de Contabilidad de Pequeñas y Medianas Empresas y los criterios contables específicos para microempresas.

- Real Decreto 602/2016 por el que se modifica el Plan General de Contabilidad, el Plan General de Contabilidad de PYMES y las Normas para formular Cuentas Anuales Consolidadas.

- Resolución de 1 de marzo de 2013, del Instituto de Contabilidad y Auditoría de Cuentas, por la que se dictan normas de registro y valoración del inmovilizado material y de las inversiones inmobiliarias.

- Resolución de 18 de septiembre de 2013, del Instituto de Contabilidad y Auditoría de Cuentas, por la que se dictan normas de registro y valoración e información a incluir en la memoria de las cuentas anuales sobre el deterioro del valor de los activos.

- Resolución de 14 de abril de 2015, del Instituto de Contabilidad y Auditoría de Cuentas, por la que se establecen criterios para la determinación del coste de producción.

- Resolución de 9 de febrero de 2016, del Instituto de Contabilidad y Auditoría de Cuentas por la que se dictan normas de registro, valoración y elaboración de las cuentas anuales para la contabilización del Impuesto sobre beneficios.

- Resolución, de 5 de marzo de 2019, del Instituto de Contabilidad y Auditoría de Cuentas por el que se aprueban los criterios de presentación de los instrumentos financieros y otros aspectos contables relacionados con la regulación mercantil de las sociedades de capital.

Resumen de las principales novedades del impuesto sobre sociedades 2021. Programa de Sociedades Club del Asesor

▶ El plazo de presentación de los modelos 200 y 220, de acuerdo con lo dispuesto en el artículo 124.1 de la Ley 27/2014, de 27 de noviembre este año, al ser festivo el día 25 de julio, el plazo se prolonga hasta el día 26.

▶ El programa FISCAL CONTABLE del Club del Asesor ha actualizado su módulo de Impuesto de Sociedades para incluir todas las novedades del ejercicio 2020:

▶ Modificaciones en la cuenta de resultados. Dentro de la partida de servicios exteriores hay que detallar el importe de los servicios de profesionales independientes y por otra parte el resto de servicios exteriores.

▶ Obligatoriedad del cuadro opcional de la conciliación entre el resultado contable y la base imponible. Se modifica el modelo 200 para los períodos impositivos iniciados a partir del 1 de enero de 2020, de manera que el cuadro de detalle de las correcciones al resultado de la cuenta de pérdidas y ganancias (excluida la corrección por impuesto sobre sociedades) de la página 19 del Modelo 200 tendrá carácter obligatorio para todos los ajustes de las páginas 12 y 13 de dicho modelo.

▶ Asimetrías hibridas. El Real Decreto-ley 4/2021 introdujo, con efecto para periodos impositivos que se inicien a partir del 1 de enero de 2020 y que no hayan concluido a la entrada en vigor de este real decreto-ley, un nuevo artículo 15 bis a la Ley 27/2014, de 27 de noviembre, con el objeto de transponer la Directiva (UE) 2016/1164 del Consejo, de 12 de julio de 2016, en lo relativo a las asimetrías híbridas que tienen lugar entre España y otros Estados miembros y entre España y terceros países o territorios.

▶ Reducción del plazo para deducir el deterioro de créditos por riesgo de insolvencia: Las empresas de reducida dimensión durante los ejercicios iniciados en 2020 y 2021, dispondrán de una disminución del plazo de impago de los créditos para su deducibilidad que pasa de 6 a 3 meses desde el vencimiento de la obligación.

▶ Los intereses de demora son deducibles: El Tribunal Supremo ha considerado que los intereses de demora satisfechos por la suspensión de un acto administrativo o por la regularización de la situación tributaria de una entidad, son deducibles con independencia del ejercicio del que procedan.

▶ Delimitación del concepto de donativos y libertades no deducibles: Los gastos acreditados y contabilizados no son deducibles cuando constituyan donativos y liberalidades, entendiéndose por tales las disposiciones de significado económico, susceptibles de contabilizarse, realizadas a título gratuito.

▶ Incentivos fiscales en el sector de la automoción: Se incrementa, para las pequeñas y medianas empresas, del 12% al 50% el porcentaje de la deducción por inversión para determinadas inversiones en proyectos iniciados a partir del 25 de junio de 2020 en los ejercicios 2020 y 2021. Para el resto de los contribuyentes, el incremento es hasta del 15%.

▶ Medidas de apoyo a la producción cinematográfica: Para los períodos impositivos que se iniciaron a partir de 1 de enero de 2020, se han incrementado los incentivos fiscales a la producción cinematográfica y audiovisual de series de ficción, animación o documental, que permitan la confección de un soporte físico previo a su producción industrial seriada, así como a los gastos de ejecución de rodajes extranjeros.

▶ Modificaciones relativas al régimen económico y fiscal de Canarias. Se incluyen cambios en relación con las deducciones por inversiones en Canarias con límites incrementados, deducción por producciones cinematográficas extranjeras en Canarias, así como relacionados con las inversiones anticipadas, que se considerarán como materialización de la reserva para inversiones en Canarias.

Portal que reúne todas las novedades y ayuda. Coincidiendo con el inicio del plazo general de presentación del Impuesto sobre Sociedades e Impuesto sobre la Renta de no Residentes correspondiente a establecimientos permanentes y a entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español, ejercicio 2020, se ha publicado un portal que reúne todas las novedades y ayudas para la campaña.

▶ Datos fiscales del contribuyente. Este año, como novedad y mejora en la asistencia en la cumplimentación del modelo 200, se ofrecen datos fiscales al contribuyente que podrán trasladarse al formulario Sociedades Web (o importarse por software desarrollados por los propios contribuyentes o por terceros), y que permiten la presentación directa de la autoliquidación del Impuesto sobre Sociedades.

▶ Otra novedad importante en el impuesto de sociedades 2020 es el carácter obligatorio, para todos los ajustes de las páginas 12 y 13 del modelo 200, del cuadro de detalle de las correcciones al resultado de la cuenta de pérdidas y ganancias (excluida la corrección por Impuesto sobre Sociedades) de la página 19 de dicho modelo. Para facilitar su cumplimentación se han desarrollado los ejemplos incluidos en el siguiente enlace:

https://www.agenciatributaria.es/static_files/Sede/Procedimiento_ayuda/GE04/Cumplimentacion_M200.pdf

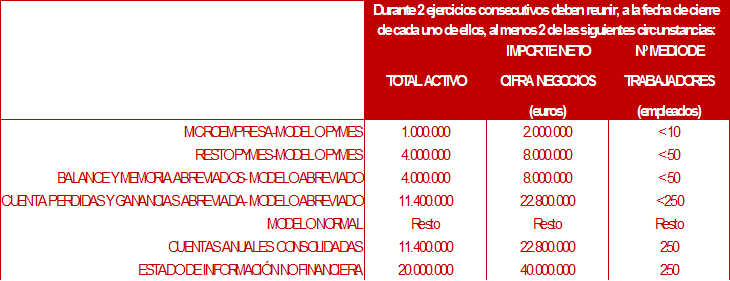

▶ Cuadro de detalle de las correcciones al resultado de la cuenta de pérdidas y ganancias

El cuadro de detalle de las correcciones al resultado de la cuenta de pérdidas y ganancias (excluida la corrección por Impuesto sobre Sociedades) de la página 19 del modelo 200 tendrá carácter obligatorio para todos los ajustes de las páginas 12 y 13.

Esta modificación va dirigida a facilitar la cumplimentación de las correcciones al resultado de la cuenta de pérdidas y ganancias (excluida la corrección por Impuesto sobre Sociedades) en ejercicios futuros al conocer si las correcciones fiscales practicadas son permanentes, temporarias con origen en el ejercicio o en ejercicios anteriores, así como el saldo pendiente a inicio y fin de ejercicio de cada uno de los ajustes.

Este cuadro también cumple con el objetivo de obtener un mayor detalle de las correcciones al resultado de la cuenta de pérdidas y ganancias para reducir el número de requerimientos que actualmente suscitan estos ajustes.

Esta información, una vez cumplimentada, se agrupará en el cuadro resumen contenido en las páginas 26 bis a 26 sexies, que también será de cumplimentación obligatoria para períodos impositivos iniciados a partir del 1 de enero de 2020.

Reserva de Nivelación

A partir del ejercicio 2020, aun cuando la base imponible sea positiva y se trate del último periodo impositivo permitido para la adición en base imponible de cantidades pendientes por reserva de nivelación, se permitirá que la casilla [01033] tenga contenido. Solo podrá tener contenido la casilla [01142] de la página 20 bis.

Se debe cumplir lo siguiente [01142] = [01141] en caso contrario la validación de la AEAT mostrará el siguiente error “Las claves 01141 y 01142 deben tener el mismo importe ya que se trata del último periodo impositivo permitido para la adición en base imponible de cantidades pendientes por reserva de nivelación”.

Régimen económico y fiscal de Canarias

Para una mayor información y mejora en la gestión del Impuesto se ha considerado necesario introducir cambios relacionados con el Régimen económico y fiscal de Canarias que afectan a la cumplimentación de los apartados relativos a las Deducciones por inversiones en Canarias con límites incrementados, a la Deducción por producciones cinematográficas extranjeras en Canarias, así como a las inversiones anticipadas que se considerarán como materialización de la Reserva para inversiones en Canarias.

Anexo V: Reserva para inversiones en Canarias

Se ha publicado un nuevo formulario relacionado con la Reserva para inversiones en Canarias con el fin de realizar la comunicación de la materialización de las inversiones anticipadas y su sistema de financiación de acuerdo con lo establecido en el artículo 27.11 de la LIS de la Ley 19/1994, de 6 de julio, que deberá presentarse previamente a la declaración del Impuesto sobre Sociedades del periodo impositivo en que se realicen las inversiones anticipadas.

Encontrará el enlace a este formulario al final de la página 21 del Modelo del Impuesto sobre sociedades 2020.

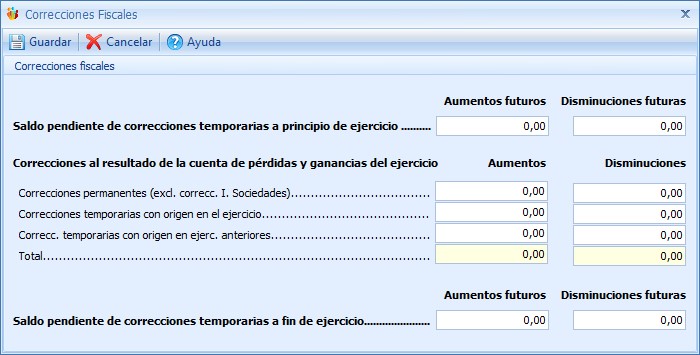

Cuentas anuales 2020. Declaración Covid 19

Este documento hace una referencia concreta a la repercusión del estado de alarma por la pandemia COVID en las empresas. Dicha hoja permitirá analizar a nivel granular empresarial los efectos d la pandemia y valorar las medidas de política económica puestas en marcha, lo que resultará de enorme interés para unidades ministeriales y áreas de investigación de la Administración pública a las que se dé acceso a estos datos.

Esta hoja se ha introducido con carácter excepcional y transitorio en el modelo de presentación de las cuentas del ejercicio 2020 y es de cumplimiento obligatorio para las declaraciones presentadas a partir de la entrada en vigor de la Orden JUS/794/2021, de 22 de julio.

➡ El Club del Asesor ha actualizado su programa Fiscal Contable para introducir este nuevo documento en la aplicación.

¿Cómo se rellenan la declaración Covid de las Cuentas Anuales?

Identificación