Cómo presentar el modelo 184 de Hacienda

¿Qué es el Modelo 184 de la AEAT?

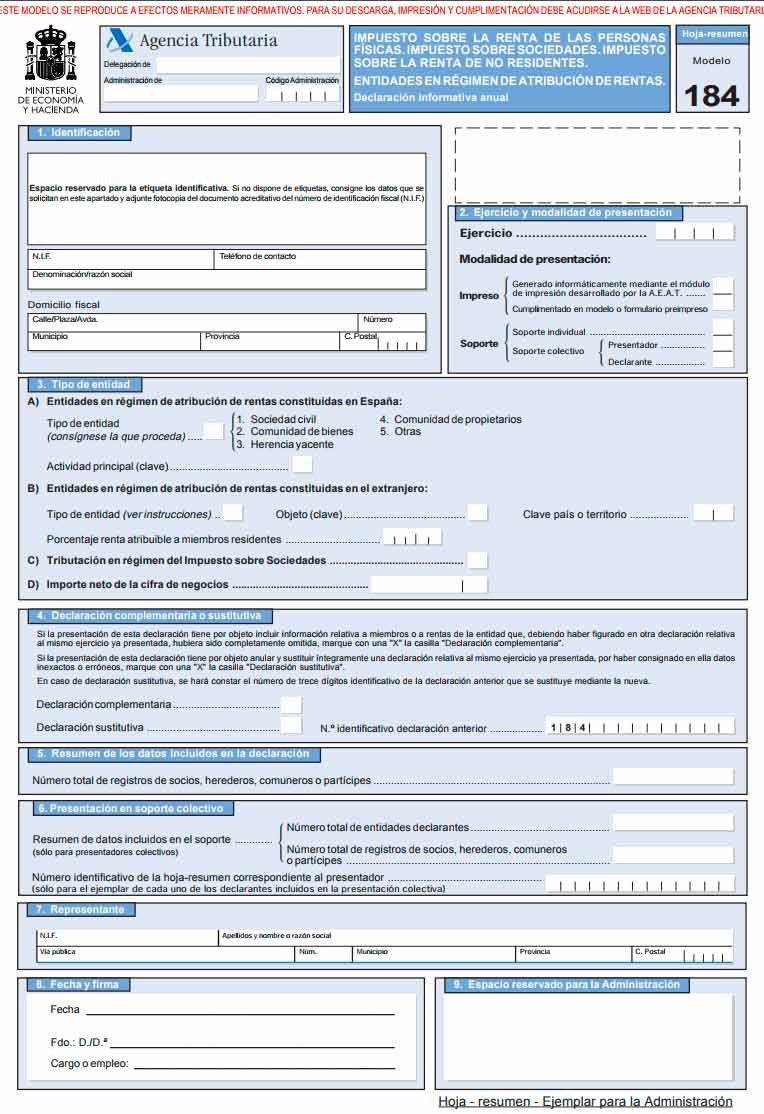

El modelo 184 de la AEAT es una declaración informativa anual que deben presentar las entidades en atribución de renta, como pueden ser las sociedades civiles. Ejemplo de modelo 184:

¿Quiénes están obligados a presentar el modelo 184?

Después de ver el ejemplo de modelo 184 cumplimentado, en relación a la obligación de presentar el modelo 184, el artículo 2 de la Orden HAP/2250/2015, de 23 de octubre, por la que se aprueba el modelo 184, establece lo siguiente:

1) Están obligadas a presentar el modelo 184…

… las entidades en régimen de atribución de rentas a que se refiere la Sección 2.ª del título X de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas (…).

2) No obstante lo anterior, no estarán obligadas…

… a presentar la citada declaración anual:

las entidades en régimen de atribución de rentas mediante las que no se ejerzan actividades económicas y cuyas rentas no excedan de 3.000 euros anuales.”

Por tanto, la entidad quedará obligada a la presentación del modelo 184 ante AEAT, salvo que obtenga rentas por importe inferior a 3.000 euros anuales.

Por último, los socios declararán en su IRPF el rendimiento de capital inmobiliario, reducciones y retenciones imputadas por la entidad.

| NUM-CONSULTA | V1094-19 |

| ORGANO | SG de Impuestos sobre la Renta de las Personas Físicas |

| FECHA-SALIDA | 21/05/2019 |

| NORMATIVA | LIRPF, Ley 35/2006, artículo 8, 21, 27, 90 y 99.

LIVA, Ley 37/1992, artículos 4, 5, 11, 20, 70, 84 y 164. |

| DESCRIPCION-HECHOS | Modelo 184 de comunidad de bienes: El consultante tiene previsto adquirir una vivienda en proindiviso con otras dos personas con la intención de arrendar dicho inmueble como alquiler turístico vacacional a través de plataformas de Internet. Los futuros comuneros propietarios constituirían, por tanto, una comunidad de bienes destinando el inmueble al arrendamiento turístico a personas físicas, pero sin prestar servicios propios de la industria hotelera. |

| CUESTION-PLANTEADA | 1.) Tratamiento fiscal de las rentas obtenidas en el Impuesto sobre la Renta de las Personas Físicas.

2.) Si el arrendamiento se encuentra sujeto y exento del Impuesto sobre el Valor Añadido, y el tratamiento de los servicios prestados por las plataformas de alquiler, así como las obligaciones fiscales que le afectan. |

| CONTESTACION-COMPLETA | 1.) Impuesto sobre la Renta de las Personas Físicas.

Partiendo del criterio manifestado por este Centro Directivo en recientes contestaciones a consultas tributarias (entre otras V2386-15 o V2388-15) respecto al hecho de que las comunidades de bienes no son contribuyentes del Impuesto sobre Sociedades a partir de 1 de enero de 2016, al no tratarse de sociedades civiles con personalidad jurídica y objeto mercantil, debemos señalar que las comunidades de bienes no constituyen contribuyentes del Impuesto sobre la Renta de las Personas Físicas sino que se configuran como una agrupación de los mismos que se atribuyen las rentas generadas en la entidad, tal como establece el artículo 8.3 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de los no Residentes y sobre el Patrimonio (BOE de 29 de noviembre), en adelante LIRPF. El artículo 88 del mismo texto legal añade que las rentas atribuidas tendrán la naturaleza derivada de la actividad o fuente de donde procedan, para cada uno de los socios o comuneros. En relación con la calificación de tales rentas, se debe indicar que de acuerdo con lo establecido en el apartado 1 del artículo 21 de la LIRPF, “tendrán la consideración de rendimientos íntegros del capital la totalidad de las utilidades o contraprestaciones, cualquiera que sea su denominación o naturaleza, dinerarias o en especie, que provengan, directa o indirectamente, de elementos patrimoniales, bienes o derechos, cuya titularidad corresponda al contribuyente y no se hallen afectos a actividades económicas realizadas por éste”. Añade dicho precepto, en su apartado 2, que, en todo caso, se incluirán como rendimientos del capital los provenientes de los bienes inmuebles, tanto rústicos como urbanos, que no se hallen afectos a actividades económicas realizadas por el contribuyente. Por su parte, el artículo 27 de la LIRPF establece, en su apartado 1, que “se considerarán rendimientos íntegros de actividades económicas aquellos que, procediendo del trabajo personal y del capital conjuntamente, o de uno solo de estos factores, supongan por parte del contribuyente la ordenación por cuenta propia de medios de producción y de recursos humanos o de uno de ambos, con la finalidad de intervenir en la producción o distribución de bienes o servicios”. A continuación, en su apartado 2, dicho precepto delimita cuando el arrendamiento de inmuebles constituye una actividad económica: “A efectos de lo dispuesto en el apartado anterior, se entenderá que el arrendamiento de inmuebles se realiza como actividad económica, únicamente cuando para la ordenación de esta se utilice, al menos, una persona empleada con contrato laboral y a jornada completa.” La finalidad de este artículo es establecer unos requisitos mínimos para que la actividad de arrendamiento de inmuebles pueda entenderse como una actividad empresarial, requisitos que inciden en la necesidad de una infraestructura mínima, de una organización de medios empresariales, para que esta actividad tenga tal carácter. Por otra parte, si el alquiler de la vivienda de uso turístico no se limita a la mera puesta a disposición del inmueble durante periodos de tiempo, sino que se complementa con la prestación de servicios propios de la industria hotelera tales como restaurante, limpieza, lavado de ropa y otros análogos, las rentas derivadas del mismo tendrán la calificación de rendimientos de actividades económicas, de acuerdo con lo previsto en el artículo 27.1 de la LIRPF. En consecuencia, si el contribuyente presta este tipo de servicios estaríamos ante rendimientos derivados de actividades económicas, mientras que si no lo hace estaríamos ante rendimientos del capital inmobiliario, salvo que concurrieran las circunstancias previstas en el apartado 2 del artículo 27 de la LIRPF, en cuyo caso, también podríamos estar ante rendimientos derivados de actividades económicas. Por tanto, en el caso planteado, dado que no se prestan servicios propios de la industria hotelera y tampoco se dispone de una persona con contrato laboral y a jornada completa para la ordenación de la actividad, los rendimientos que se obtengan por el alquiler de la vivienda se calificarán como rendimientos del capital inmobiliario, debiendo atribuirse a cada uno de los comuneros en función de su participación en la comunidad de bienes. Dichos rendimientos se imputarán en el periodo impositivo en que los mismos hubieran resultado exigibles conforme a lo dispuesto en el artículo 14 de la LIRPF. Es por ello que el reparto posterior de tales rendimientos entre los comuneros no tendría incidencia en la renta del periodo impositivo en el que se produjese el mismo, pues estos habrán tributado a través de la renta del periodo en que fueron exigibles. En relación con las obligaciones de información de las entidades en régimen de atribución de rentas, el artículo 90 de la LIRPF dispone lo siguiente: “1. Las entidades en régimen de atribución de rentas deberán presentar una declaración informativa, con el contenido que reglamentariamente se establezca, relativa a las rentas a atribuir a sus socios, herederos, comuneros o partícipes, residentes o no en territorio español. 2. La obligación de información a que se refiere el apartado anterior deberá ser cumplida por quien tenga la consideración de representante de la entidad en régimen de atribución de rentas, de acuerdo con lo previsto en el artículo 45.3 de la Ley 58/2003, de 17 de diciembre, General Tributaria, o por sus miembros contribuyentes por este Impuesto o sujetos pasivos por el Impuesto sobre Sociedades en el caso de las entidades constituidas en el extranjero. 3. Las entidades en régimen de atribución de rentas deberán notificar a sus socios, herederos, comuneros o partícipes, la renta total de la entidad y la renta atribuible a cada uno de ellos en los términos que reglamentariamente se establezcan. 4. El Ministro de Economía y Hacienda establecerá el modelo, así como el plazo, lugar y forma de presentación de la declaración informativa a que se refiere este artículo. 5. No estarán obligadas a presentar la declaración informativa a que se refiere el apartado 1 de este artículo, las entidades en régimen de atribución de rentas que no ejerzan actividades económicas y cuyas rentas no excedan de 3.000 euros anuales.” De acuerdo con lo expuesto la comunidad de bienes debe determinar la renta total de la entidad y la atribuible a cada copropietario y cumplimentar, cuando esté obligada a ello, la declaración informativa modelo 184 de la AEAT aprobado por la Orden HAP/2250/2015, de 23 de octubre (BOE de 29 de octubre), en los términos apuntados. Por último, respecto a la cuestión relativa a si las rentas obtenidas se encuentran sometidas a retención, se debe precisar que en desarrollo del artículo 99 de la LIRPF, el artículo 75 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por el Real Decreto 439/2007, de 30 de marzo (BOE de 31 de marzo), en adelante RIRPF, determina cuales son las rentas sujetas a retención o ingreso a cuenta, incluyendo entre las mismas, independientemente de su calificación: “Los rendimientos procedentes del arrendamiento o subarrendamiento de inmuebles urbanos. A estos efectos, las referencias al arrendamiento se entenderán realizadas también al subarrendamiento”. El sometimiento genérico a retención de estos rendimientos se ve complementado por lo dispuesto en la letra g) del apartado 3 del mismo precepto reglamentario, que excepciona de la obligación de practicar retención o ingreso a cuenta los siguientes supuestos: “1º. Cuando se trate de arrendamiento de vivienda por empresas para sus empleados. 2º. Cuando las rentas satisfechas por el arrendatario a un mismo arrendador no superen los 900 euros anuales. 3º. Cuando la actividad del arrendador esté clasificada en alguno de los epígrafes del grupo 861 de la Sección Primera de las Tarifas del Impuesto sobre Actividades Económicas, aprobadas por el Real Decreto Legislativo 1175/1990, de 28 de septiembre, o en algún otro epígrafe que faculte para la actividad de arrendamiento o subarrendamiento de bienes inmuebles urbanos, y aplicando al valor catastral de los inmuebles destinados al arrendamiento o subarrendamiento las reglas para determinar la cuota establecida en los epígrafes del citado grupo 861, no hubiese resultado cuota cero. A estos efectos, el arrendador deberá acreditar frente al arrendatario el cumplimiento del citado requisito, en los términos que establezca el Ministro de Economía y Hacienda”. Ahora bien, para que este sometimiento a retención de los rendimientos procedentes del arrendamiento de inmuebles urbanos resulte operativo, se hace necesaria la existencia de un obligado a retener que satisfaga los rendimientos, lo que nos lleva al artículo 76.1 del mismo Reglamento, donde se establece lo siguiente: “Con carácter general, estarán obligados a retener o ingresar a cuenta, en cuanto satisfagan rentas sometidas a esta obligación: a) Las personas jurídicas y demás entidades, incluidas las comunidades de propietarios y las entidades en régimen de atribución de rentas. b) Los contribuyentes que ejerzan actividades económicas, cuando satisfagan rentas en el ejercicio de sus actividades. c) Las personas físicas, jurídicas y demás entidades no residentes en territorio español, que operen en él mediante establecimiento permanente. d) Las personas físicas, jurídicas y demás entidades no residentes en territorio español, que operen en él sin mediación de establecimiento permanente, en cuanto a los rendimientos del trabajo que satisfagan, así como respecto de otros rendimientos sometidos a retención o ingreso a cuenta que constituyan gasto deducible para la obtención de las rentas a que se refiere el artículo 24.2 del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes. (…).” Por tanto, el arrendatario, en cuanto no tenga la condición de sujeto obligado a retener de acuerdo a lo establecido en el artículo 76.1 del RIRPF, no estaría obligado a practicar retención sobre los rendimientos correspondientes al arrendamiento de la vivienda que satisfaga al arrendador. 2.) Impuesto sobre el Valor Añadido. (…) Lo que comunico a Vd. con efectos vinculantes, conforme a lo dispuesto en el apartado 1 del artículo 89 de la Ley 58/2003, de 17 de diciembre, General Tributaria. |

¿Qué información debe incluirse en el modelo 184 de la AEAT?

En el modelo 184 de la AEAT deben incluirse las rentas obtenidas por la entidad en régimen de atribución de rentas, así como la renta atribuible a cada uno de los socios, herederos, comuneros o partí-cipes de la entidad.

Modelo 184 instrucciones: especifican cómo debe completarse cada sección del formulario, desde la identificación de los partícipes hasta el desglose de las operaciones económicas correspondientes al año fiscal. Cumplir al pie de la letra con las instrucciones del modelo 184 es fundamental para evitar errores que puedan derivar en sanciones o requerimientos adicionales por parte de las autoridades tributarias.

¿Cómo se calculan las Rentas a atribuir y cómo presentar el modelo 184 de hacienda?

- Para calcular las rentas a atribuir a cada uno de los socios, herederos, comuneros o partícipes se aplicarán las normas del Impuesto sobre la Renta de las Personas Físicas (IRPF) no siendo aplicables las reducciones previstas en los artículos 23.2, 23.3, 26.2 y 32 de la Ley reguladora del citado Impuesto, con las siguientes especialidades:

- Cuando todos los miembros de la entidad en régimen de atribución de rentas sean sujetos pasivos del Impuesto sobre Sociedades, siempre que no tengan la consideración de sociedades patrimoniales, o contribuyentes por el Impuesto sobre la Renta de no Residentes con establecimiento permanente, la renta atribuible se determinará de acuerdo con lo previsto en la normativa del Impuesto sobre Sociedades.

- La determinación de la renta atribuible a los contribuyentes del Impuesto sobre la Renta de no Residentes sin establecimiento permanente se efectuará de acuerdo con lo previsto en el Capítulo IV de la Ley del Impuesto sobre la Renta de no Residentes.

- Para el cálculo de la renta atribuible a los miembros de la entidad en régimen de atribución de rentas que sean sujetos pasivos del Impuesto sobre Sociedades o contribuyentes por el Impuesto sobre la Renta de no Residentes con establecimiento permanente o sin establecimiento permanente que no sean personas físicas, procedente de ganancias patrimoniales derivadas de la transmisión de elementos no afectos al desarrollo de actividades económicas, no resultará de aplicación lo dispuesto en la disposición transitoria novena de la Ley del Impuesto sobre la Renta de las Personas Físicas.

- La parte de renta atribuible a los socios, herederos, comuneros o partícipes, contribuyentes por el IRPF o por el Impuesto sobre Sociedades, que formen parte de una entidad en régimen de atribución de rentas constituida en el extranjero, se determinará de acuerdo con lo señalado en el punto 1 anterior.

- Cuando la entidad en régimen de atribución de rentas obtenga rentas de fuente extranjera que procedan de un país con el que España no tenga suscrito un convenio para evitar la doble imposición con cláusula de intercambio de información, no se computarán las rentas negativas que excedan de las positivas obtenidas en el mismo país y procedan de la misma fuente. El exceso se computará en los cuatro años siguientes de acuerdo con lo señalado en esta regla.

- Estarán sujetas a retención o ingreso a cuenta, con arreglo a las normas del IRPF, las rentas que se satisfagan o abonen a las entidades en régimen de atribución de rentas, con independencia de que todos o alguno de sus miembros sea contribuyente por el IRPF, sujeto pasivo del Impuesto sobre Sociedades, o contribuyente por el Impuesto sobre la Renta de no Residentes. Dicha retención o ingreso a cuenta se deducirá en la imposición personal del socio, heredero, comunero o partícipe, en la misma proporción en que se atribuyan las rentas.

- En el Modelo 184 las rentas se atribuirán a los socios, herederos, comuneros o partícipes según las normas o pactos aplicables en cada caso y, si éstos no constaran a la Administración Tributaria en forma fehaciente, se atribuirán por partes iguales.

- Los miembros de la entidad en régimen de atribución de rentas que sean contribuyentes por el IRPF podrán practicar en su declaración las reducciones previstas en los artículos 23.2, 23.3, 26.2 y 32.1 de la Ley reguladora del citado Impuesto.

- Los sujetos pasivos del Impuesto sobre Sociedades y los contribuyentes por el Impuesto sobre la Renta de no Residentes con establecimiento permanente, que sean miembros de una entidad en régimen de atribución de rentas que adquiera acciones o participaciones en instituciones de inversión colectiva, integrarán en su base imponible el importe de las rentas contabilizadas o que deban contabilizarse procedentes de las citadas acciones o participaciones. Asimismo, integrarán en su base imponible el importe de los rendimientos del capital mobiliario derivados de la cesión a terceros de capitales propios que se hubiera devengado a favor de la entidad en régimen de atribución de rentas.

MODELO 184- DECLARACIÓN INFORMATIVA. ENTIDADES EN RÉGIMEN DE ATRIBUCIÓN DE RENTAS.

Orden hap/2250/2015, de 23 de octubre

1.- DESGLOSE DE GASTOS RELATIVOS A RENDIMIENTOS DE ACTIVIDADES ECONÓMICAS (RAE): Para el ejercicio 2019, en el modelo 184 se amplía el desglose de gastos para las actividades económicas en estimación directa (normal y simplificada).

El detalle de gastos (RAE) queda de la siguiente manera:

| 2018 |

2019 |

|

§ Gastos de personal § Adquisición a terceros de bienes y servicios § Tributos fiscalmente deducibles y gastos financieros § Otros gastos fiscalmente deducibles |

§ Gastos de personal § Consumos de explotación § Tributos fiscalmente deducibles § Arrendamientos y cánones § Reparaciones y conservación § Servicios de profesionales independientes § Suministros § Gastos financieros § Amortizaciones § Otros gastos fiscalmente deducibles |

2.- RENDIMIENTOS DE CAPITAL INMOBILIARIO (RCI)

Con el propósito de facilitar e incrementar el control de este tipo de rendimientos, se incluye el desglose de los gastos deducibles de las EAR, con el siguiente detalle:

- Intereses y demás gastos de financiación

- Conservación y reparación

- Intereses/gastos de financiación pendientes (4 ejercicios anteriores)

- Tributos y recargos

- Saldos de dudoso cobro

- Cantidades devengadas por terceros

- Primas de seguros

- Amortización del inmueble

- Amortización de bienes muebles

- Otros gastos deducibles

Se crea un nuevo campo para informar del número de días de arrendamiento o de cesión de uso y disfrute del inmueble de que se trate.

Plazo de presentación del modelo 184: del 1 al 31 de enero de 2020

Si necesitas ayuda de un Asesor para presentar el modelo, rellena tus datos y recibirás tres presupuestos de asesores de tu zona

¿Cuándo se presenta el Modelo 184 de la AEAT?

Declaración de Entidades en régimen de atribución de rentas correspondiente a 2016.

La presentación de este modelo tiene periodicidad ANUAL

Plazo de presentación: del 1 al 28 de febrero de 2017.

Les recordamos que en aquellos supuestos en que por razones técnicas no fuera posible efectuar la presentación a través de Internet en el plazo reglamentario, podrá efectuarse la presentación durante los cuatro días naturales siguientes a la finalización de dicho plazo.

¿Cómo se presenta el Modelo 184 de la Agencia Tributaria?

Modelo 184 instrucciones para la presentación:

- La presentación del modelo 184, «Declaración informativa anual de Entidades en régimen de atribución de rentas» se realizará de acuerdo con lo dispuesto en los artículos 12.a), c) y 13 de la Orden HAP/2194/2013, de 22 de noviembre, por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones y declaraciones informativas de naturaleza tributaria.

- La presentación electrónica por Internet del documento se efectuará de acuerdo con las condiciones y el procedimiento previsto en los artículos 16 y 17 de la Orden HAP/2194/2013, de 22 de noviembre, por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones y declaraciones informativas de naturaleza tributaria.

Pasos para presentar el Modelo 184 de la AEAT con la ayuda de nuestro Programa Fiscal-Contable.

Cumplimentación de la relación de socios, herederos, comuneros y partícipesRellenar modelo 184 de hacienda:

Además debe indicar en el Modelo 184 si el miembro de la entidad en régimen de atribución de rentas sigue siendo miembro de la entidad a 31 de diciembre, el número de días del año en que ha sido miembro de la entidad y el porcentaje de participación que corresponda al socio, heredero, comunero o partícipe en la entidad. Dicho porcentaje, cuando no sea un número entero, se expresará con cuatro decimales. Pestaña A-B-C-D-E

Pestaña F(01-02) – G(01-02)

Pestaña I-J

|

¿Para qué sirve el modelo 184?

Es imprescindible para las declaraciones fiscales de entidades en régimen de atribución de rentas. Este modelo es utilizado por las comunidades de bienes, las sociedades civiles que no tengan objeto mercantil y los fondos de inversión de carácter inmobiliario, siempre que tengan personalidad jurídica y sus socios en España.

Este modelo se presenta para informar a la Agencia Tributaria sobre los ingresos obtenidos y los gastos deducibles correspondientes a la actividad económica de la entidad.

Modelo 184 en Gipuzkoa y Navarra

El modelo 184 es un documento fiscal de gran relevancia tanto en Navarra como en Guipúzcoa, dos territorios con particularidades fiscales en España. Por un lado, el modelo 184 para Navarra cuenta con un régimen foral propio, la aplicación de este modelo debe ser abordada considerando las normativas específicas dictadas por la Hacienda Foral Navarra. Los contribuyentes que forman parte de entidades en régimen de atribución de rentas, como comunidades de bienes o sociedades civiles, deben estar atentos a las directrices locales para la correcta presentación del modelo 184, el cual refleja la distribución de ingresos y gastos entre los miembros de dichas entidades para su posterior declaración individual en el IRPF.

Por otro lado, el modelo 184 en Gipuzkoa también se ve influenciado por el régimen fiscal particular del País Vasco. La normativa vasca establece los criterios bajo los cuales las entidades deben presentar este formulario ante la Hacienda Foral de Guipúzcoa. Es esencial que los integrantes de estas entidades en Guipúzcoa se ajusten a los procedimientos específicos y plazos determinados por la administración tributaria local para cumplir con sus obligaciones fiscales y evitar posibles discrepancias en la atribución de rentas en sus declaraciones individuales.

Pestaña K

Pestaña K

Deja tu comentario