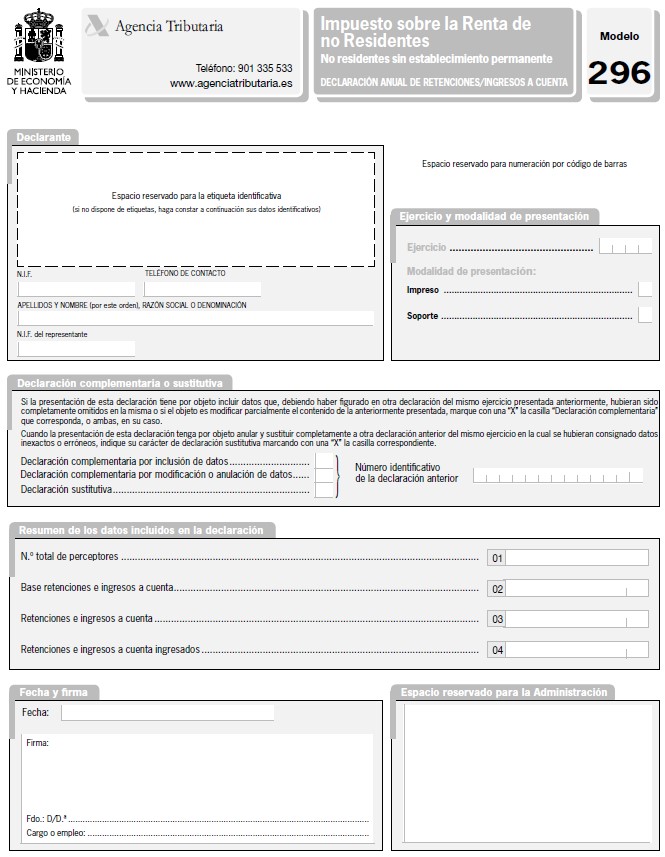

Modelo 296 de Hacienda

¿Qué es el modelo 296?

El modelo 296 es el resumen anual de retenciones. Ingresos a cuenta de no residentes sin establecimiento permanente

¿Quién está obligado a presentarlo?

¿Quién tiene que presentar el modelo 296?Están obligadas a presentar el modelo 296 todas las personas físicas, jurídicas y entidades, que no residen en España y realizan un trabajo en territorio español y estén obligadas a ingresar o retener a cuenta por el Impuesto sobre la Renta de no Residentes.

¿Qué rentas deben incluirse en el modelo 296?

¿Qué rentas deben incluirse en el modelo 296?

Se deben incluir en modelo 296, las rentas obtenidas por contribuyentes del Impuesto sobre la Renta de no Residentes

¿Cuándo se presenta el modelo 296?

El plazo de presentación del modelo 296 será en los primeros veinte días naturales del mes de enero.

¿Cómo se presenta el modelo 296?

La presentación del modelo 296 se realiza de forma telemática.

Modelo 296 de Hacienda

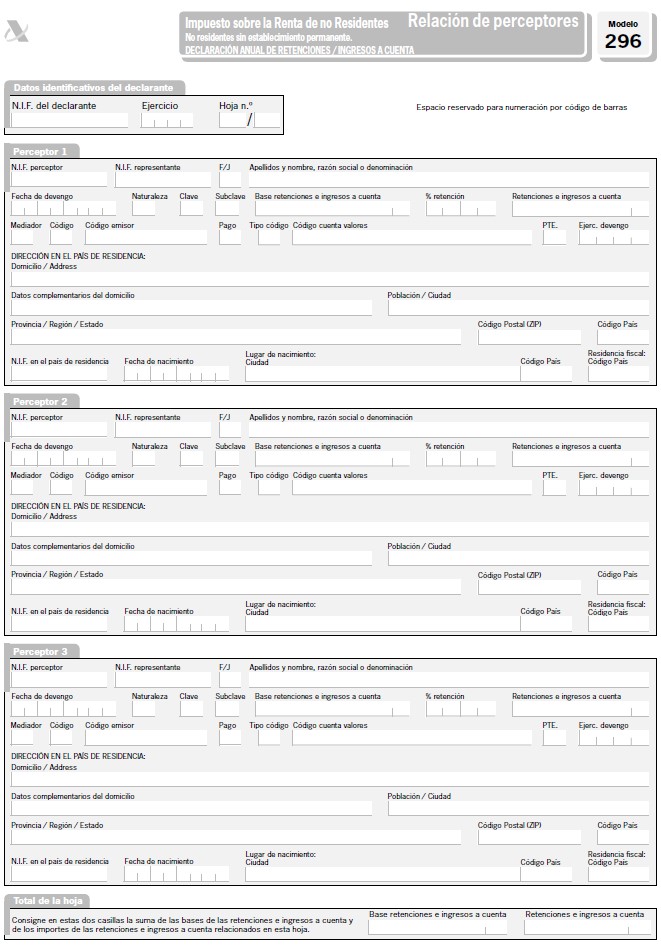

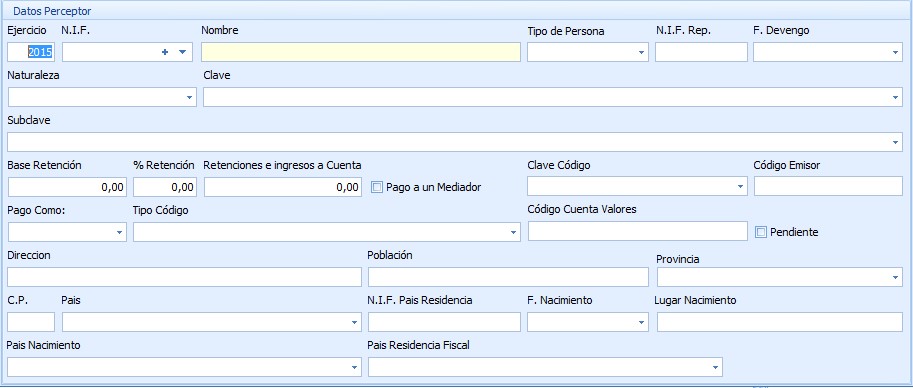

Cómo completar el modelo

Datos del perceptor :

Ejercicio:

Se consignará el año del ejercicio en curso.

NIF:

Se consignará el Nif del perceptor

Nombre:

Se consignará el nombre del perceptor.

Tipo de persona:

Se seleccionará de la siguiente lista:

- Física

- Jurídica

NIF Resp:

Se consignará el Nif del representante.

Se consignará la fecha de devengo.

Naturaleza:

Se consignará la clave que corresponda en función de que la naturaleza sea dineraria o en especie

Clave:

Se consignará la clave que corresponda:

- Dividendos y otras rentas derivadas de la participación en fondos propios de entidades.

- Intereses y otras rentas derivadas de la cesión a terceros de capitales propios.

- Cánones derivados de patentes, marcas de fábrica o de comercio, dibujos o modelos, planos, fórmulas o procedimientos secretos.

- Cánones derivados de derechos sobre obras literarias y artísticas.

- Cánones derivados de derechos sobre obras científicas.

- Cánones derivados de derechos sobre películas cinematográficas y obras sonoras o visuales grabadas.

- Cánones derivados de informaciones relativas a experiencias industriales, comerciales o científicas (know-how).

- Cánones derivados de derechos sobre programas informáticos.

- Cánones derivados de derechos personales susceptibles de cesión, tales como los derechos de imagen.

- Cánones derivados de equipos industriales, comerciales o científicos.

- Otros cánones no relacionados anteriormente.

- Rendimientos de capital mobiliario de operaciones de capitalización y de contratos de seguros de vida o invalidez.

- Otros rendimientos de capital mobiliario no citados anteriormente.

- Rendimientos de bienes inmuebles.

- Rentas de actividades empresariales.

- Rentas derivadas de prestaciones de asistencia técnica.

- Rentas de actividades artísticas.

- Rentas de actividades deportivas.

- Rentas de actividades profesionales.

- Rentas del trabajo.

- Pensiones y haberes pasivos.

- Retribuciones de administradores y miembros de consejos de Administración.

- Rendimientos derivados de operaciones de reaseguros.

- Entidades de navegación marítima o aérea.

- Otras rentas.

Subclave:

Se consignará la subclave que corresponda

- Retención practicada a los tipos generales o escalas de tributación del artículo 25 del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes.

- Retención practicada aplicando límites de imposición de Convenios.

- Exención interna (principalmente: artículo 14 del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes).

- Exención por aplicación de un Convenio.

- Sin retención por previo pago del Impuesto por el contribuyente o su representante.

- El perceptor declarado es una entidad extranjera de gestión colectiva de derechos de la propiedad intelectual, habiéndose practicado retención aplicando el límite de imposición, o la exención, de un Convenio, conforme a lo previsto en el artículo 18 de la Orden que aprueba este modelo.

- El perceptor es un contribuyente del Impuesto sobre la Renta de las Personas Físicas del régimen especial aplicable a los trabajadores desplazados a territorio español, a que se refiere el artículo 93 de la Ley del Impuesto sobre la Renta de las Personas Físicas.

- El perceptor declarado es una entidad residente en el extranjero comercializadora de acciones o participaciones de instituciones de inversión colectiva españolas, habiéndose practicado retención aplicando un límite de imposición fijado en el Convenio inferior al previsto en el artículo 25 del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, conforme al procedimiento especial previsto en el artículo 19 de la Orden que aprueba este modelo.

- El perceptor declarado es una entidad residente en el extranjero comercializadora de acciones o participaciones de instituciones de inversión colectiva españolas, habiéndose practicado retención aplicando el tipo de gravamen previsto en el artículo 25 del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, conforme el procedimiento especial previsto en el artículo 19 de la Orden que aprueba este modelo.

Base retención:

Se consignará el importe de la base de retención.

% retención:

Se consignará el porcentaje aplicable a la base de retención.

Retenciones e ingresos a cuenta:

Se consignará el importe calculado de:

(Base retención) * (% retención) / 100

Pago a mediador:

Se marcará si el pago es a un mediador.

Clave Código:

Se consignará la correspondencia del código emisor.

- El código emisor corresponde a un N.I.F.

- El código emisor corresponde a un código I.S.I.N.

- El código emisor corresponde a valores extranjeros que no tienen asignado I.S.I.N., cuyo emisor no dispone de NIF.

Código Emisor:

Se consignará el correspondiente código emisor.

Pago:

Se consignará el pago para indicar si el pago que ha realizado el declarante ha sido por:

- Emisor.

- Mediador.

Tipo Código:

Se consignará el Tipo de código para para identificar la casilla “Código cuenta valores”:

- C: Identificación con el Código Cuenta Valores (C.C.V.)

- O: Otra identificación.

Código cuenta Valores:

Se consignará la correspondiente cuenta de valores.

Pendiente:

Se marcará si está pendiente o no.

Dirección:

Se consignará la dirección del perceptor del país de residencia.

Población:

Se consignará la población del perceptor donde se encuentre su domicilio.

Provincia:

Se consignará la provincia del perceptor donde se encuentre su domicilio.

Código Postal:

Se consignará el código postal del perceptor donde se encuentre su domicilio.

País:

Se consignará el país del perceptor donde se encuentre su domicilio.

Nif País de Residencia:

Se consignará el número de identificación fiscal de su país.

Fecha nacimiento:

Se consignará fecha de nacimiento del perceptor.

Lugar Nacimiento:

Se consignará el lugar de nacimiento del perceptor.

País Nacimiento:

Se consignará el país de nacimiento del perceptor.

País Residencia fiscal:

Se consignará el país de residencia fiscal del perceptor.

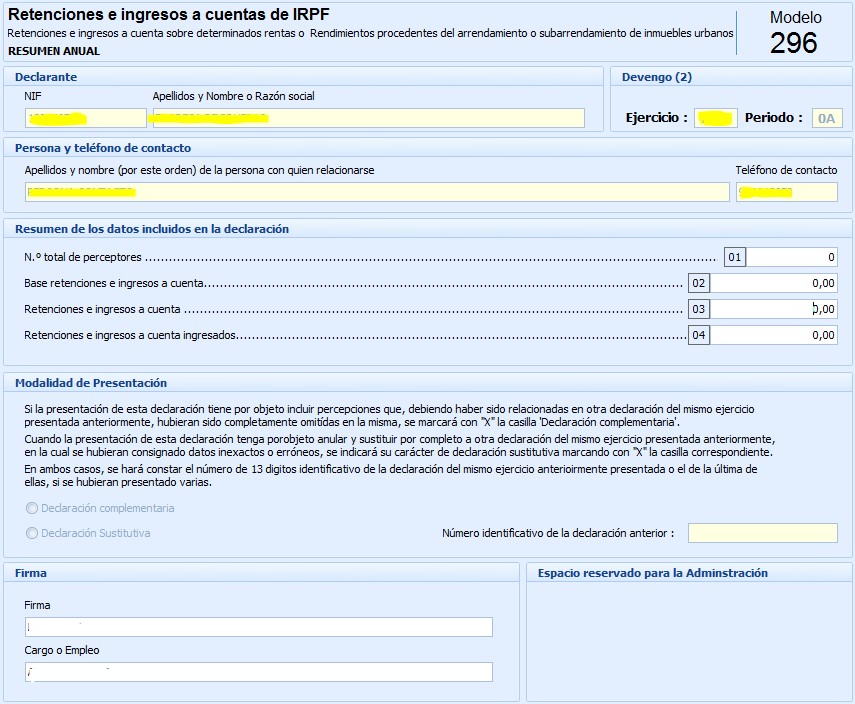

En este apartado aparecerán automáticamente los datos del NIF y Apellidos y Nombre o Razón social

En este apartado aparecerán automáticamente los datos del ejercicio y el periodo a realizar (0A)

Persona y teléfono de contacto

En este apartado aparecerán automáticamente los datos del Apellidos y teléfono de contacto de la persona con quien relacionarse.

Resumen de los datos incluidos en la declaración.

En este apartado aparecerán automáticamente los datos de:

- Nº total de perceptores.

- Base Retenciones e ingresos a cuenta: Suma de las bases de retenciones de los perceptores.

- Retenciones e ingresos a cuente: Suma de las retenciones de los perceptores.

- Retenciones e ingresos a cuenta ingresados: Suma de las retenciones ingresadas de los perceptores.

Modalidad de presentación.

- Si la presentación de esta declaración tiene por objeto incluir percepciones que, debiendo haber sido relacionadas en otra declaración del mismo ejercicio presentada anteriormente, hubieran sido completamente omitidas en la misma, se marcará la casilla ‘Declaración complementaria’

- Cuando la presentación de esta declaración tenga por objeto anular y sustituir por completo a otra declaración del mismo ejercicio presentada anteriormente, en la cual se hubieran consignado datos inexactos o erróneos, se marcará la casilla ‘Declaración sustitutiva’.

- En ambos casos, se hará constar el número de 13 dígitos identificativo de la declaración del mismo ejercicio anteriormente presentado o el de la última de ellas, si se hubieran presentado varias.

Firma

- En este apartado se consignarán el firmante y el cargo o empleo.

Si deseas descargar o presentar el modelo 296 de la Agencia Tributaria pulsa aquí.

Si desea descargar Presentaciones (mediante fichero) pulse aquí

Si desea consultar las declaraciones presentadas pulse aquí

Si desea consultar modificaciones pulse aquí

Deja tu comentario