Cómo presentar el modelo 200 de Hacienda

¿Qué es el Impuesto de Sociedades?

El Impuesto de Sociedades es el impuesto que grava anualmente los beneficios obtenidos por cualquier persona jurídica o ente sin personalidad jurídica que se considere sujeto pasivo, de la misma manera que las personas físicas tributan anualmente a través del Impuesto de la Renta de las personas físicas.

Sus características principales según el artículo primero de la ley del Impuesto sobre sociedades son:

- Es un impuesto de carácter directo, al calcularse en función de la capacidad económica de cada sujeto pasivo.

- De naturaleza personal, porque cada sujeto pasivo debe introducir variables particulares a fin de calcular la cuantía de la prestación tributaria que debe satisfacer.

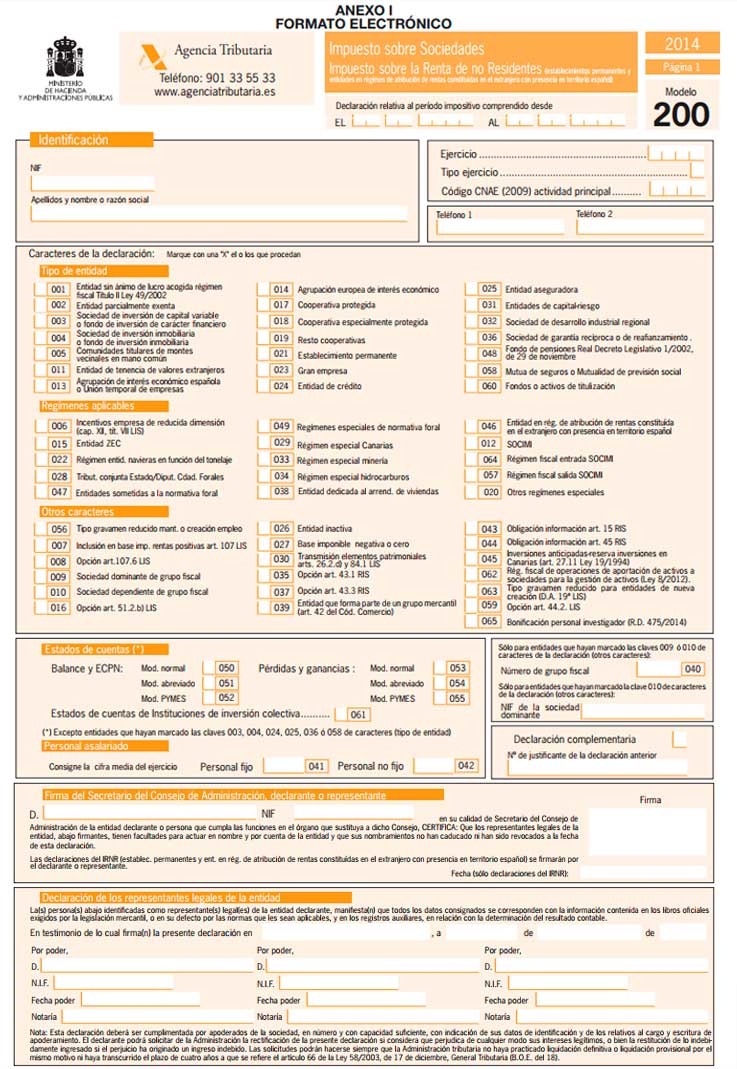

¿Cuál es el modelo 200 de hacienda?

IS. Impuesto sobre Sociedades e Impuesto sobre la Renta de no Residentes. Documentos de ingreso o devolución.

¿Quién está obligado a presentar el Modelo 200 de Impuesto de Sociedades?

Toda entidad que tenga personalidad jurídica propia, que resida en territorio español con independencia de que hayan desarrollado o no actividades durante el periodo impositivo y de que se hayan generado o no rentas sujetas al impuesto.

Hasta ahora, se exceptuaban de tributar en el impuesto de sociedades las sociedades civiles (que tributaban en el régimen de atribución de rentas), pero tras la reciente reforma, las sociedades civiles que tengan objeto mercantil pasan a ser contribuyentes del Impuesto de Sociedades.

A estos efectos, el territorio español comprende, además del territorio peninsular, las islas canarias, baleares, Ceuta y Melilla, y aquellas zonas adyacentes a las aguas territoriales sobre las que España puede ejercer los derechos que le correspondan referentes al suelo y subsuelo marino, aguas suprayacentes y a sus recursos naturales.

Además también tributarán en el impuesto de sociedades con el modelo 200 las siguientes entidades carentes de personalidad jurídica propia:

- Los fondos de inversión regulados en la ley de instituciones de inversión colectiva

- Las uniones temporales de empresas

- Los fondos de capital-riesgo

- Los fondos de pensiones

- Los fondos de regulación del mercado hipotecario

- Los fondos de titulización hipotecaria

- Los fondos de titulización de activos

- Los fondos de garantía de inversiones

- Las comunidades titulares de montes vecinales en mano común

- Los fondos de activos bancarios

Como únicas excepciones a la obligación general de declarar tenemos las siguientes:

- Las establecidas en el art 9.1 de la ley del impuesto de sociedades (estarán exentos del impuesto de sociedades el estado, las comunidades autónomas, las entidades locales, banco de España, fondo de garantía de depósitos de entidades de crédito, instituto de España, etc…)

- Las comunidades titulares de montes vecinales en mano común en los periodos impositivos que no tengan ingresos sometidos al impuesto de sociedades, ni incurran en gasto alguno, ni realicen inversiones que dan derecho a la reducción en la base imponible específicamente aplicable a estos sujetos pasivos.

- Las entidades parcialmente exentas a las que se refiere el art. 9.3 de la ley del impuesto de sociedades que cumplan los siguientes requisitos:

- Los partidos políticos en relación a las rentas exentas.

¿Cuándo se presenta el modelo 200 de Impuesto de Sociedades?

El plazo de presentación para el modelo 200, es de 25 días naturales siguientes a los seis meses posteriores a la conclusión del periodo impositivo de cada entidad. Así, un sujeto pasivo cuyo ejercicio económico coincida con el año natural, deberá presentar el modelo 200 de impuesto de sociedades entre el 1 y el 25 de Julio.

Aunque no haya finalizado el ejercicio económico, el periodo para rellenar el modelo 200 impositivo se considera concluido cuando:

- La entidad se extinga.

- Haya un cambio de residencia de la entidad de España al extranjero

- Se produzca transformación de la forma jurídica de la entidad, y deje de estar sujeto al modelo 200 de sociedades.

- Se produzca la transformación de la forma jurídica de la entidad, y ello determine la modificación de su tipo de gravamen o la aplicación de un régimen tributario especial.

Por todo ello, el periodo impositivo puede ser inferior a 12 meses, pero nunca superior.

La declaración la firman aquellas personas que ostenten la representación legal del sujeto pasivo.

¿Cómo presentar el Impuesto de Sociedades y cómo hacer el modelo 200?

A través del modelo 200 de Impuesto de Sociedades, que será presentado obligatoriamente por vía electrónica. Ya no es posible la presentación de este impuesto en papel en ningún caso. La presentación del modelo 200 podrá ser efectuada por los sujetos pasivos y contribuyentes a través de la SEDE ELECTRÓNICA de la Agencia Estatal de Administración Tributaria en Internet.

En la citada dirección electrónica existe la posibilidad de descargarse un programa que permite cumplimentar los formularios ajustados al contenido del modelo 200, y obtener un fichero con el que poder transmitir electrónicamente la declaración.

El navegador deberá tener incorporado un certificado electrónico expedido por alguna de las autoridades de certificación reconocidas. Ha de tratarse de certificados electrónicos admitidos por la Agencia Estatal de Administración Tributaria.

En el caso de los grupos fiscales, todas las sociedades integrantes del grupo deberán presentar un modelo 200, con independencia de que además se presente el modelo 220 para el régimen de consolidación fiscal.

El periodo impositivo coincide con el ejercicio económico de cada entidad que puede coincidir o no con el año natural y se deberá presentar una declaración independiente por cada periodo impositivo.

¿Cómo rellenar el modelo 200?

Como rellenar el modelo 200 paso a paso:

Identificación de la entidad: Deberás incluir datos como el nombre o razón social, NIF, domicilio fiscal y teléfono de contacto.

- Ejercicio fiscal: Indica el plazo de presentación del modelo 200. Normalmente el plazo del modelo 200 coincide con el año natural, pero puede variar si la empresa tiene un ejercicio fiscal diferente.

- Cuentas anuales: Deberás disponer de las cuentas anuales debidamente formuladas. Esto incluye el balance de situación, la cuenta de pérdidas y ganancias.

- Base imponible: A partir de la cuenta de pérdidas y ganancias, ajustarás el resultado contable con las diferencias permanentes y temporales que establece la normativa fiscal para calcular la base imponible del impuesto.

- Tipo de gravamen y cuota íntegra: Aplicarás el tipo de gravamen correspondiente a la base imponible para calcular la cuota íntegra. El tipo general es del 25%.

- Deducciones y bonificaciones: Se aplicarán las deducciones por doble imposición, incentivos fiscales por inversiones, deducciones para evitar la doble imposición internacional y otras bonificaciones que pudieran corresponder.

- Cuota líquida y resultado de la declaración: Una vez aplicadas las deducciones y bonificaciones, obtendrás la cuota líquida.

- Declaración complementaria o sustitutiva: Si estás corrigiendo errores de una declaración anterior, deberás indicar que se trata de una declaración complementaria o sustitutiva y proporcionar el número de justificante de la declaración anterior.

- Firma y presentación: Finalmente, deberás firmar y presentar la declaración del modelo 200 con fecha de presentación.

Es fundamental respetar la presentación del modelo 200 con plazo, que suelen estar en los 25 días naturales siguientes a los seis meses posteriores a la conclusión del periodo impositivo. Las instrucciones detalladas para el llenado del Modelo 200 se encuentran en la página web de la AEAT, y es altamente recomendable seguirlas meticulosamente para evitar errores.

Según el resultado de la declaración:

- Si la autoliquidación resulta a devolver, por ser el sumatorio de las retenciones, ingresos a cuenta, pagos fraccionados y cuotas imputadas mayor a la cuota resultante de la autoliquidación, se podrá solicitar la devolución mediante transferencia bancaria a la cuenta que el sujeto pasivo indique en el documento de ingreso o devolución.

La administración tributaria procederá a su devolución dentro de los seis meses siguientes al término de plazo para la presentación de la declaración.

De no ser así, la administración deberá abonar además, los intereses de demora que resulten de aplicación. En el caso de que el sujeto pasivo decida renunciar a la devolución deberá hacerlo constar en el documento de ingreso o devolución.

- Si la autoliquidación resulta a pagar, existe la posibilidad de domiciliar en una cuenta bancaria el pago del impuesto (del 1 al 20 de julio), o bien, pagarlo previamente, de esta forma, obtendremos un código NRC que deberemos asociar al modelo, para que conste como pagado.

Además existen otras opciones como solicitar el aplazamiento del modelo 200 o fraccionamiento de deuda, reconocimiento de deuda con solicitud de compensación, etc.

La presentación electrónica de la declaración, podrá hacerse además de por el propio sujeto pasivo, por un colaborador social en su nombre.

Principales novedades, de años anteriores, en el Impuesto de Sociedades

Resolución del 4 de abril del 2016.

La administración señala que los intereses de demora tributarios tienen la consideración de deducibles, así como los intereses de demora recibidos por la administración tributaria tienen la consideración de ingresos financieros y deberán integrarse en la base imponible del impuesto de sociedades.

ley 48/2015 de 29 de octubre.

El art. 62 modifica los apartados 1, 2 y 3 del art 23 de la LIS estableciendo que a partir del 1 de julio de 2016 se modifica la forma de cálculo del incentivo fiscal de la reducción de las rentas procedentes de determinados activos intangibles.

Así, las rentas a las que se refiere el apartado 1 del art 23 tendrán derecho a una reducción en la base imponible en el porcentaje que resulte de multiplicar por un 60% el siguiente coeficiente:

Numerador

Gastos directamente relacionados con la creación del activo, excluidos los derivados de la subcontratación con terceros vinculados, incrementados en un 30% sin que el numerador pueda superar el importe del denominador.

Denominador: gastos directos directamente relacionados con la creación del activo y en su caso de la adquisición del activo.

Art. 63

Establece, para periodos impositivos que se inicien a partir del 1 de enero de 2015, que los contribuyentes a los que se refiere el apartado 3 del art 9 de la ley no tendrán obligación de presentar declaración cuando cumplan los siguientes requisitos:

- Que sus ingresos totales no superen los 75.000€ anuales

- Que los ingresos correspondientes a rentas no exentas no superen 2.000€ anuales

- Que todas las renta no exentas que obtengan estén sometidas a retención

Art. 64

Modifica con efectos a partir del 1 de julio de 2016 la disposición transitoria vigésima, permitiendo que las cesiones del derecho de uso o de explotación de activos intangibles realizadas antes del 29 de septiembre d 2013 se pueda optar por aplicar el régimen del art 23 regulado en el RDL 4/2004 en la redacción dada por 16/2007

Art 65

Modifica los art 11, 130 y la DT trigésimo tercera y añade la DA decimotercera para ejercicios iniciados a partir del 1 de enero de 2016.

- Se añade un párrafo al apartado 12 del art. 1 estableciendo un régimen aplicable a las dotaciones por deterioro no deducidas por aplicación de los art. 13.1ay de los apartados 1 y 2 del art. 14.

- El art 130 establece como límite a la conversión en crédito exigible frente a la Administración Tributaria, el importe igual a la cuota líquida positiva correspondiente al periodo impositivo de generación de los activos por impuesto diferido.

- La D.A. decimotercera establece una prestación patrimonial por conversión de activos por impuesto diferido en crédito exigible frente a la administración tributaria consistente en el 1.5% del importe total de dichos activos existente el último día del periodo impositivo correspondiente al impuesto de sociedades.

- La DT trigésimo tercera establece el régimen aplicable a la conversión de activos por impuesto diferido generados en periodos iniciados con anterioridad al 1 de enero de 2016 en crédito exigible frente a la administración tributaria.

Ley 20/2015 de 14 de julio.

Modifica con efectos 1 de enero de 2016 el art 128.1 último párrafo, que ha quedado así: “asimismo, estarán obligadas a practicar retención o ingreso a cuenta las entidades aseguradoras domiciliadas en otro estado miembro del espacio económico europeo que operen en España en régimen de libre prestación de servicios en relación con las operaciones que se realicen en España”

RD 635/2015 de 10 de julio.

Amortización

Flexibilización respecto a la posibilidad de presentar planes especiales de amortización en cualquier momento dentro del plazo de amortización del elemento patrimonial(hasta ahora había 3 meses)

Entidades y operaciones vinculadas

- La información país por país como instrumento que permita evaluar los riesgos en la política de precios de transferencia de un grupo mercantil sin que en ningún caso dicho instrumento pueda servir de base a la administración tributaria para realizar ajustes de precios.

Será exigible cuando el importe neto de la cifra de negocios del conjunto de personas o entidades que formen parte del grupo en los 12 meses anteriores al inicio del periodo impositivo, sea al menos de 750 millones de euros.

- Documentación específica de operaciones vinculadas: se simplifica la documentación aportada para entidades con un importe neto de CN inferior a 45 millones de euros y adaptarán el contenido a la documentación que se establece en la OCDE.

- valor de mercado de operaciones vinculadas, análisis de comparabilidad: el capítulo VI establece las reglas para determinar si dos o más operaciones son comparables

- comprobación de las operaciones vinculantes: cuando la comprobación de las operaciones vinculadas no sea el objeto único de la regularización que proceda practicar en el procedimiento de inspección en el que se lleve a cabo. la propuesta de liquidación que derive de la misma se documentará en un acta distinta de las que deban formalizarse por los demás elementos de la obligación tributaria.

- Restitución patrimonial, se regula la opción de evitar el ajuste secundario a través de la restitución patrimonial.

Regímenes especiales

El título III está dedicado a las reglas de aplicación de determinados regímenes especiales. Entre todos ellos, cabe destacar la adaptación de las obligaciones formales correspondientes al régimen de consolidación fiscal a la nueva delimitación del perímetro de consolidación.

Conversión de activos por impuesto diferido en créditos exigibles frente a la hacienda pública

RD-ley 9/2015 de 10 de julio.

El porcentaje de retención o ingreso a cuenta a que se refiere el art 128.6ª LIS será:

- Desde el 1 de enero al 11 de julio de 2015 el 20%

- Desde el 12 de julio al 31 de diciembre de 2015 el 19,5%

Ley 9/2015 de 25 de mayo.

Indica que los cambios expuestos en la ley 17/2014 tendrán efectos para los periodos impositivos que concluyan a partir del 9 de marzo de 2014

Orden HAP/523/2015 DE 25 de marzo.

- Se habilita a los contribuyentes, sociedades dominantes o entidades cabeceras de grupos, como medio de pago la domiciliación bancaria en la entidad de depósito que actúe como colaboradora en la gestión recaudatoria.

- Se adapta el modelo 222 de pagos fraccionados en un nuevo anexo I

- “la presentación del modelo 202 será obligatoria para aquellos contribuyentes cuyo importe neto de la cifra de negocios sea superior a 6 millones de euros…” previamente hacía referencia al volumen de operaciones calculado conforme al art. 121 de la ley 37/1992 del IVA.

- Se sustituye el anexo II de pagos fraccionados

- Se ha adaptado el contenido informativo de comunicación de datos adicionales.

RD ley 1/2015 de 27 de febrero.

mediante el que se reducen las obligaciones formales a las entidades parcialmente exentas reguladas en el art 9.3 LIS.

Reforma Impuesto de Sociedades 2015

ley 27/2014 de 27 de noviembre.

Impuesto de sociedades incorpora una serie de novedades a tener en cuenta:

- Se incorpora el concepto de actividad económica en su art. 5 como “la ordenación por cuenta propia de los medios de producción y de recursos humanos o de uno de ambos con la finalidad de intervenir en la producción o distribución de bienes o servicios.

Además concreta que en el caso de arrendamientos, se entenderá que existe actividad económica si existe al menos una persona empleada con contrato laboral y jornada completa.

En su apartado 2 diferencia entidad patrimonial como aquella en la que más de la mitad de su activo esté constituido por valores o no esté afecto a una actividad económica. La actividad principal de la entidad patrimonial es la gestión de un patrimonio mobiliario o inmobiliario.

- En su art. 7 habla de los contribuyentes sujetos al impuesto de sociedades, y como tal pasan a tributar por el impuesto de sociedades las sociedades civiles que tienen objeto mercantil, (hasta ahora tributaban en el Impuesto de la Renta de las Personas Físicas en atribución de rentas).

Por tanto la cualidad necesaria que les hace pasar a tributar en el impuesto de sociedades es tener objeto mercantil.

- En el art. 9 añade dos exenciones:

- Las agencias estatales a las que se refieren las DA primera, segunda, y tercera de la ley 28/2006 de 18 de julio, de las agencias estatales para la mejora de los servicios públicos, así como aquellos organismos públicos que estuvieran totalmente exentos de este impuesto y se transformen en agencias estatales.

- El consejo internacional de supervisión pública en estándares de auditoría, ética profesional y materias relacionadas.

- Asimismo se indica en el art 9.4 que los partidos políticos estarán parcialmente exentos en los términos de la L.O. 8/2007 sobre financiación de los partidos políticos.

- En cuanto a la base imponible se actualiza el principio de devengo, en el art. 11.1 “los ingresos y gastos derivados de las transacciones o hechos económicos se imputarán al periodo impositivo en que se produzca su devengo…”

- En el art. 11.3.2 los movimientos de reservas por cambios de criterios contables se integrarán en la base imponible del periodo impositivo en que los cargos o abonos a partidas de reservas se realicen.

- En el art. 11.4 aclara el supuesto en el que en operaciones a plazos o con pago aplazado, llegado el vencimiento del plazo, no se produzca el pago.

En este caso, las rentas se consideran obtenidas proporcionalmente a medida que sean exigibles los mencionados cobros, excepto que la entidad decida aplicar el criterio de devengo.

- Respecto a las tablas de amortización se simplifican notablemente en el art. 12.1, y el art. 12.2 elimina el límite anual máximo fijado para la deducibilidad de la amortización de los elementos de inmovilizado intangible con vida útil definida, así como los requisitos que debían cumplir.

- En el art. 13.2 establece que no son deducibles las pérdidas por deterioro de cualquier activo exceptuando las existencias y los créditos y partidas a cobrar.

- En el art. 15.e se limita el límite máximo de deducibilidad fiscal de las atenciones a clientes hasta el 1% de la cifra de negocios

- En el ámbito de las operaciones vinculadas, el art. 18.3 y 18.2 presenta novedades acerca de la documentación específica a elaborar y el perímetro de vinculación en el ámbito de la relación socio-sociedad.

Además en el art. 18.4 elimina la jerarquía de los métodos de valoración y en el art. 18.6 se establecen reglas específicas de valoración para las operaciones de los socios con las sociedades profesionales.

- El art. 25 introduce un cambio en la RESERVA DE CAPITALIZACION, que consiste en la no tributación de la parte del beneficio que se destine a la constitución de una reserva indisponible, sin que se establezca requisito de reinversión de la misma.

- En el art. 26 se modifica el tratamiento de la compensación de bases imponibles negativas, mediante el cual se pueden deducir estas bases negativas sin límite temporal, pero con un límite cuantitativo del 70% de la base imponible previa a la aplicación de la reserva de capitalización y a su compensación.

En el ejercicio impositivo se podrán compensar bases negativas de hasta un millón de euros.

- En el apartado 4 del mismo artículo establece una serie de medidas para evitar el fraude fiscal mediante la compra de sociedades inactivas con bases imponibles negativas para aprovechamiento de dichas bases.

- La ley incorpora un régimen de exención general para participaciones significativas, aplicable tanto en el ámbito interno como internacional. El art 21 especifica los requisitos de dicha exención.

- El art. 29 especifica una reducción del tipo de gravamen general, que pasa del 30 al 25%, salvo en entidades de nueva creación que se mantiene en el 15% para el primer periodo impositivo en que se obtenga base imponible positiva y el siguiente. De esta forma se equipara el tipo de gravamen general con el de pymes. Sin embargo se mantiene el tipo de gravamen del 30% para las entidades de crédito.

- En cuanto a bonificaciones y deducciones para incentivar la realización de determinadas actividades desaparece la deducción por inversiones medioambientales, se elimina la deducción por reinversión de beneficios extraordinarios y la deducción por inversión de beneficios, sustituyéndose ambos por la “reserva de capitalización” regulada en el art. 25.

En cuanto al sector cinematográfico y de las artes escénicas se recoge en el art. 36 un incremento de los incentivos fiscales vinculados.

- En el art 39 se mantienen las normas comunes a las deducciones para incentivas la realización de determinadas actividades, pero el plazo para que la administración pueda comprobar estas deducciones será de 10 años.

- En cuanto a los regímenes especiales son objeto de revisión general y se revisan en los siguientes artículos:

- Régimen de consolidación fiscal art. 55-75

- Régimen especial aplicable a las operaciones de reestructuración art. 76-89

Régimen de entidades de reducida dimensión art. 101-105

PRINCIPALES NOVEDADES TRIBUTARIAS INTRODUCIDAS POR EL REAL DECRETO 1074/2017 DE 29 DE DICIEMBRE EN EL REGLAMENTO DEL IMPUESTO SOBRE SOCIEDADES, APROBADO POR REAL DECRETO 634/2015, DE 10 DE JULIO

Adaptación a la Ley del 27/2014, del Impuesto sobre Sociedades. Con efectos para los períodos impositivos que se han iniciado a partir de 1 de enero de 2018 se modifican diversos apartados del artículo 69 del Real Decreto 634/2015 para adaptarlos a la Ley del Impuesto sobre Sociedades y en concreto establece respecto al procedimiento de compensación y abono de créditos exigibles frente a la Hacienda Pública que los activos por impuesto diferido correspondientes a dotaciones por deterioro de los créditos u otros activos derivadas de las posibles insolvencias de los deudores no vinculados con el contribuyente, no adeudados con entidades de derecho público y cuya deducibilidad no se produzca por aplicación de lo dispuesto en el artículo 13.1.a) de la Ley del Impuesto, así como los derivados de los apartados 1 y 2 del artículo 14 de la Ley del Impuesto, correspondientes a dotaciones o aportaciones a sistemas de previsión social y, en su caso, prejubilación, podrán convertirse en un crédito exigible frente a la Administración tributaria, en los términos establecidos en los apartados 1 y 2 del artículo 130 de la Ley del Impuesto.Información y documentación sobre entidades y operaciones vinculadas relacionadas con la información país por país. Con efectos para los períodos impositivos iniciados a partir del 1 de enero de 2016, se modifica la regulación de la información y documentación sobre entidades y operaciones vinculadas relacionadas con la información país por país (modelo 232).En relación con la obligación que tienen las entidades residentes españolas dependientes de otras entidades no residentes de suministrar determinada información país por país, se incluye en la normativa que en el caso de que, existiendo varias entidades dependientes residentes en territorio español, una de ellas hubiera sido designada o nombrada por el grupo multinacional para presentar la información, será únicamente ésta la obligada a dicha presentación.Por otro lado, si la entidad no residente se negara a suministrar todo o parte de la información correspondiente al grupo a la entidad residente en territorio español o al establecimiento permanente en territorio español, se presentará la información disponible notificando esta circunstancia a la Administración tributaria.Con efectos para los períodos impositivos iniciados a partir del 1 de enero de 2018, se establece un nuevo supuesto de excepción a la obligación de los fondos de pensiones abiertos de retener en relación con las cantidades satisfechas a los fondos de pensiones inversores o de los planes de inversores, como consecuencia del reintegro o movilización de participaciones.

Deja tu comentario