Cómo presentar el modelo 425 de Hacienda

¿Qué es el Modelo 425 del IGIC?

El Modelo 425 IGIC es el resumen anual del Impuesto General Indirecto Canario, es una declaración tributaria recapitulativa que contiene las operaciones realizadas a lo largo del año, relativas a la liquidación del impuesto general indirecto canario.

La finalidad del modelo 425 Gobierno de Canarias es proporcionar a la administración tributaria información sobre las transacciones económicas que se llevan a cabo en el territorio para controlar y asegurar el correcto cumplimiento de las obligaciones fiscales relacionadas con el IGIC.

¿Quién está obligado a presentar el modelo 425 de Canarias?

Están obligados a presentarlo todos aquellos sujetos pasivos del IGIC que tengan la obligación de presentar autoliquidaciones periódicas por este tributo. Cualquier sujeto pasivo que haya presentado cualquiera de los modelos siguientes: 410, 411, 418, 419, 420, o 421 deberá presentar el resumen anual modelo 425.

¿Cuándo se presenta el Modelo 425 del IGIC?

(IGIC) modelo 425 de Canarias – declaración resumen anual, se presentará al mismo tiempo que la última autoliquidación del IGIC del año, y conjuntamente con ella, durante el mes de enero del año siguiente al que se refiera. Los sujetos pasivos obligados a presentar autoliquidación mensual por IGIC entregarán la del mes de diciembre en el sobre de la declaración resumen anual, no en el sobre mensual.

¿Cómo se presenta?

Periodo de liquidación

La declaración resumen anual ha de presentarse en el “sobre anual” adjunto a este modelo, en el que deben introducirse los siguientes documentos.

- El ejemplar para la administración de la declaración resumen anual modelo 425 del IGIC.

- El ejemplar para el sobre anual para modelo de Canarias de todas las autoliquidaciones periódicas del IGIC correspondientes al ejercicio (los modelos trimestrales o mensuales de IGIC)

Lugares de Presentación.

- Si el resultado de la declaración del modelo 425 de la agencia tributaria correspondiente al último periodo del ejercicio es a ingresar, este modelo junto con el resumen anual, podrán presentarse en cualquier entidad colaboradora en la gestión recaudatoria si opta por el ingreso en efectivo. En caso de que opte por el ingreso en cuenta, deberá ser en la entidad colaboradora autorizada correspondiente a su domicilio fiscal

- Si el resultado de la autoliquidación es cero, a compensar o sin actividad, el modelo de la autoliquidación y la declaración resumen anual, podrán presentarse, bien por correo certificado dirigido a la oficina de la administración tributaria canaria correspondiente a su domicilio fiscal o establecimiento permanente principal, o bien por entrega personal en la citada oficina.

- Si el resultado de la autoliquidación del modelo 425 de la agencia tributaria correspondiente al último periodo del ejercicio es a devolver, ambos documentos deberán presentarse en la entidad que actúe como colaboradora en la gestión recaudatoria correspondiente a su domicilio fiscal, o en su caso, establecimiento permanente principal, donde el sujeto pasivo desee recibir el importe de la devolución.

En el caso de que el modelo 425 de Canarias se presente telemáticamente, los ejemplares para el sobre anual de las autoliquidaciones presentadas en el ejercicio podrá presentarse bien por correo certificado dirigido a la oficina de la administración tributaria canaria correspondiente a su domicilio fiscal, o establecimiento permanente principal o bien por entrega personal en la citada oficina.

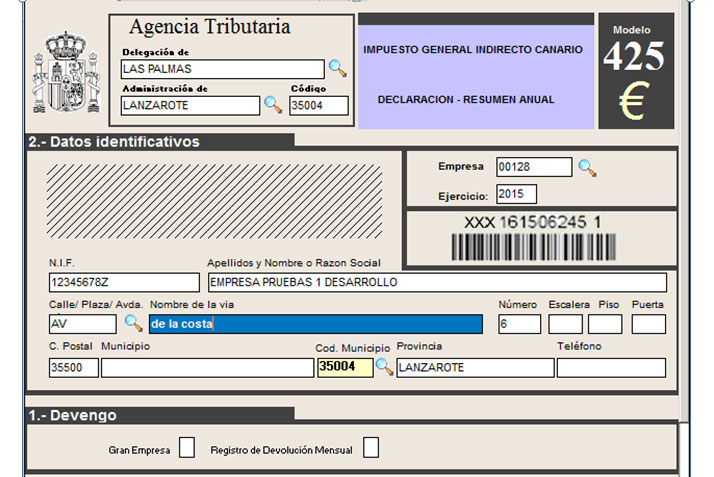

Instrucciones para presentar el Modelo 425 de la Agencia Tributaria Canaria con la ayuda del Programa de Contabilidad del Club del Asesor.

¿Cómo rellenar el modelo 425 del Gobierno de Canarias?

Declaración anual

Devengo

Debe consignar las cuatro cifras del año al que corresponde el período por el que efectúa la declaración.

Gran Empresa: Marque con una X si se trata de una empresa que durante el ejercicio a que se refiere la declaración ha tenido, en Canarias, un volumen de operaciones superior a 6.010.121,04 euros, computado según lo establecido en la normativa reguladora del IGIC.

Registro exportadores y otros operadores económicos: Marque con una X si se trata de un sujeto pasivo inscrito en el Registro de Exportadores u Otros Operadores Económicos.

Identificación

Cumplimente los datos de identificación.

Empresa: Número de la Empresa. Para seleccionarlo pulse sobre la lupa o con la tecla F2.

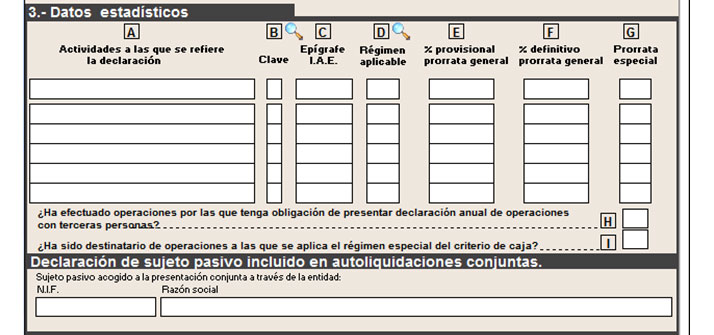

Datos estadísticos

A: Describa la actividad o actividades realizadas por el sujeto pasivo a las que se refiere la declaración, diferenciando como principal aquella actividad con un mayor volumen de operaciones en el ejercicio.

B: Consigne un código en función de la actividad ejercida:

- Actividades empresariales: 1

- Actividades Profesionales y Artísticas: 2

- Actividades arrendadoras de locales de negocios: 3

- Actividades Agrícolas y Ganaderas no sujetas al IAE: 4

- Sujetos pasivos que no hayan iniciado su actividad y no estén dados de alta en el IAE: 5.

C: Consigne el epígrafe del Impuesto sobre Actividades Económicas.

D: Indique el código referente al régimen aplicado:

- Régimen ordinario: 1

- Régimen especial de bienes usados: 2

- Régimen especial de objetos de arte, antigüedades y objetos de colección: 3

- Régimen especial de comerciantes minoristas: 4

- Régimen especial simplificado: 5

- Régimen especial de la agricultura y ganadería: 6

- Régimen especial de agencias de viajes: 7

- Régimen especial aplicable a las operaciones con oro de inversión: 8

E: Porcentaje provisional de deducción en función de las operaciones del año anterior.

F: Si aplica el régimen de prorrata general indique el porcentaje definitivo de deducción en función de las operaciones del ejercicio.

G: Marque con una X si aplica el régimen Prorrata especial.

H: Indique si ha efectuado con alguna persona o entidad operaciones que en su conjunto hayan superado la cifra de 3.005,06 euros.

Opción regímenes especiales de bienes usados y de objetos de arte, antigüedades y objetos de colección.

Si durante el ejercicio ha realizado operaciones aplicando este régimen marque con una X en caso de ser necesario.

Datos del representante y firma de la declaración

La presente declaración debe ir firmada por el sujeto pasivo o por su representante.

Representante: Si el sujeto pasivo actúa por medio de representante, debe consignar los datos de identificación del mismo.

Personas Jurídicas: En el caso de personas jurídicas es necesario cumplimentar los datos relativos a los representantes legales de la entidad.

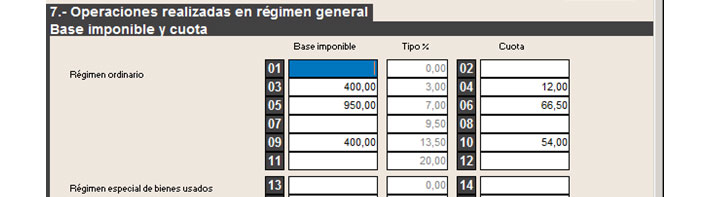

Operaciones realizadas en régimen general

El programa extrae estos datos de los modelos 410 y 420.

Base imponible y cuota: Haga constar el importe de las bases imponibles devengadas y las cuotas en aquellos casos en las que el programa no las calcule automáticamente.

Deducciones: Haga constar el importe de las bases imponibles y las cuotas soportadas.

Resultado régimen general: El programa calcula automáticamente el resultado de la operación indicada en el modelo.

Operaciones realizadas en régimen simplificado.

El programa extrae estos datos del modelos 421.

Consigne los módulos de las diferentes actividades y las cuotas anuales resultantes.

Resultado de las liquidaciones

- Casilla 66: El programa rellena automáticamente esta casilla. Suma de las cantidades a ingresar por el Impuesto como resultado de las autoliquidaciones periódicas del ejercicio, incluyendo aquellas para las que se hubiese solicitado aplazamiento, fraccionamiento o no se hubiese efectuado el pago de dicho ingreso.

- Casilla 67: Total devoluciones mensuales por IGIC a sujetos pasivos inscritos en el Registro de Exportadores u Otros Operadores Económicos y Entidades ZEC.

- Casilla 68: Si el resultado de la última autoliquidación del año fue a compensar, consigne en esta casilla el importe de la misma.

- Casilla 69: Si el resultado de la última autoliquidación del año fue a devolver, consigne en esta casilla el importe de la misma.

Operaciones específicas

- Casilla 70: Suma de las operaciones sujetas y no exentas en régimen general del IGIC y las de cualquier otro de los regímenes especiales que obliguen a presentar autoliquidaciones periódicas, a excepción del régimen simplificado.

- Casilla 71: Suma total de los importes de aquellas operaciones exentas del IGIC por aplicación de lo dispuesto en los artículos 11 y 12 de la Ley 20/1991.

- Casilla 72: Importe de las entregas o prestaciones de servicios exentas del Impuesto.

- Casilla 73: Importe de otras operaciones exentas con derecho a deducción distintas de las consignadas en las Casillas 71 y 72.

- Casilla 74: Importe de las operaciones exentas que no dan derecho a deducir.

- Casilla 75: únicamente cumplimente esta casilla si se trata de un sujeto pasivo acogido al régimen simplificado. En este caso haga constar el volumen de ingresos del conjunto de las actividades empresariales o profesionales desarrolladas por el sujeto pasivo, en el periodo objeto de declaración.

- Casilla 76: Haga constar el importe de las entregas de bienes y prestaciones de servicios acogidas al régimen de agricultura y ganadería.

- Casilla 77: El programa calcula automáticamente el resultado de la operación indicada en el modelo.

- Casilla 78: Importe de las cuotas devengadas por la entrega de bienes y servicios realizada por el declarante respecto a las que el adquirente tenga la condición de sujeto pasivo.

- Casilla 79: Operaciones de entregas de bienes inmuebles ocasionales.

- Casilla 80: Importe de las entregas de los bienes de inversión que tengan tal consideración para el trámite.

- Casilla 81: Importe total de aquellas entregas que el sujeto pasivo realice de bienes que tengan la consideración de inversión para la sociedad adquirente y estén exentas por aplicación del artículo 25 de la Ley 19/1994.

- Casilla 82: Importe total de las importaciones de bienes calificados de inversión para la sociedad importadora que realice la presente declaración y que han sido declaradas exentas conforme al articulo 25 de la Ley 19/1994.

- Casilla 83: Importe del IGIC no deducible, según el artículo 30 de la Ley 20/1991.

- Casilla 84: Importe de las operaciones no sujetas al IGIC con derecho a la deducción de las cuotas soportadas, conforme a lo dispuesto en el articulo 29.4.1° g) y 2° de la Ley 20/1991.

¿Cómo descargar el Modelo 425 del Gobierno de Canarias?

Para descargar modelo 425 del IGIC (Impuesto General Indirecto Canario), tienes que seguir estos pasos:

- Accede al sitio web de la Agencia Tributaria Canaria o busca en tu navegador “Agencia Tributaria Canaria el modelo 425”.

- Una vez en la página principal de la Agencia Tributaria Canaria, busca la sección de “Modelos y formularios” o una opción similar.

- Dentro de esta sección, busca el modelo 425. Puede estar listado junto a otros modelos de declaración tributaria.

- Descarga el formulario en el formato disponible, que suele ser un archivo PDF que puedes rellenar e imprimir o un formulario que se completa mediante un sistema de gestión telemática si la presentación es electrónica.

- Si el modelo se completa a través de un sistema telemático, es posible que debas contar con un certificado digital o DNI electrónico para identificarte y poder acceder al servicio de presentación de la declaración.

Es importante recordar que la presentación del modelo 425 se realiza de forma telemática, por lo que, aunque puedas descargar el formulario, deberás acceder al sistema de la Agencia Tributaria Canaria con tus credenciales para poder enviarlo una vez cumplimentado.

Muy bien explicado. Por fin encuentro un post donde los explica al “dedillo”.

Muchas gracias.

Saludos!

Hola.

Si se trata de mi primer año como autónomo en el que he estado exento de IGIC, debe presentarse?

Hola Chris! Muchas gracias por tu comentario! Nosotros no resolvemos consultas concretas, pero si necesitas ayuda para rellenar el Modelo 425 podemos ponerte en contacto con uno de nuestros Asesores que esté cercano a tu zona para que te ayude a cumplimentar y presentar el modelo. Si lo deseas, puedes buscar tu asesor más cercano en nuestro Directorio de Asesorías