Ayuda para presentar el Modelo 111 de la AEAT.

¿Qué es el modelo 111?

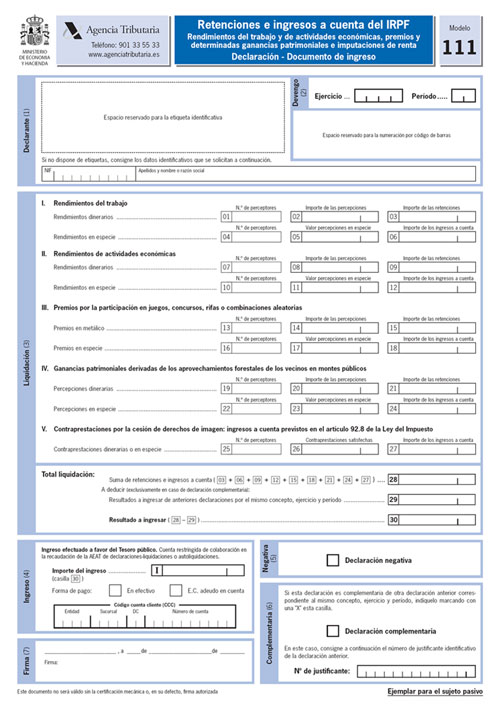

El modelo 111 de la Agencia Tributaria es una autoliquidación de retenciones e ingresos a cuenta del Impuesto del modelo 111 sobre la Renta de las Personas Físicas sobre rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta.

¿Para qué sirve el Modelo 111?

El Modelo 111 se utiliza para declarar a Hacienda el total de estas retenciones que han practicado a lo largo de un trimestre. Estas retenciones con el Modelo 111 corresponden a cantidades deducidas previamente de los pagos realizados, tanto a trabajadores en nómina como a profesionales y empresarios que prestan servicios.

Herramienta clave para regularizar las obligaciones fiscales relacionadas con estos anticipos y garantizar el cumplimiento tributario tanto por parte de quienes realizan los pagos como de quienes los reciben.

¿Quiénes están obligados a presentar el Modelo 111 de Hacienda?

Están obligados a presentar el modelo 111 todas las personas y entidades obligadas a retener o ingresar a cuenta conforme a lo establecido en el artículo 74 del Reglamento del Impuesto que satisfagan o abonen rentas, dinerarias o en especie, sujetas a retención o a ingreso a cuenta correspondientes a alguna de las siguientes clases:

- Rendimientos del trabajo.

- Rendimientos que sean contraprestación de las siguientes actividades económicas:

- Actividades profesionales.

- Actividades agrícolas y ganaderas.

- Actividades forestales.

- Las actividades empresariales en estimación objetiva previstas en el artículo 95.6.2.º del Reglamento del Impuesto.

- Rendimientos procedentes de la propiedad intelectual e industrial, de la prestación de asistencia técnica, del arrendamiento de bienes muebles, negocios o minas, del subarrendamiento sobre los bienes anteriores y de la cesión del derecho a la explotación del derecho de imagen, a los cuales se refiere el artículo 75.2.b) del Reglamento del Impuesto, cuando deriven de una actividad económica desarrollada por su perceptor.

- Premios por la participación en juegos, concursos, rifas o combinaciones aleatorias a que se refiere el artículo 75.2.c) del Reglamento del Impuesto.

- Ganancias patrimoniales consistentes en percepciones obtenidas por los vecinos como consecuencia de los aprovechamientos forestales en montes públicos.

- Contraprestaciones a que se refiere el artículo 92.8 de la Ley del Impuesto que sean consecuencia de cesiones de derechos de imagen a las que resulte de aplicación el régimen especial de imputación de rentas establecido en el citado artículo.

⇒ En este modelo:

La normativa de IRPF establece que el pagador es responsable de la realización e ingreso de las retenciones así como de su exactitud. En este modelo no se identifica a quienes se retiene, únicamente se informa sobre cantidades pagadas y retenidas. Se debe incluir aunque corresponda a rentas que no tienen retención(salarios que no alcancen el mínimo a retener). Sin embargo rentas exentas como algún tipo de dietas o indemnizaciones por despido no deben ser incluidas.

¿Cuándo se presenta el modelo 111 de la Agencia Tributaria?

Presentación del Modelo 111:

- Grandes Empresas y Administraciones Públicas con presupuesto superior a 6 millones de euros:

- Periodicidad de presentar el modelo 111 mensual

- Sociedades anónimas y Sociedades de responsabilidad limitada (excepto que tengan la consideración de grandes empresas), adscritos a la DCGC / UGGE (excepto que tengan la consideración de grandes empresas) y resto de Administraciones Públicas.

- Periodicidad de modelo 111 trimestral

- Personas Físicas (excepto si están adscritas a la DCGC)

- Periodicidad trimestral

- Restantes obligados tributarios (excepto que tengan la consideración de grandes empresas)

- Periodicidad trimestral

Cumplir con la presentación del Modelo 111 dentro de los plazos establecidos es crucial para evitar sanciones o recargos. Además, es importante tener en cuenta que la presentación del Modelo 111 debe hacerse incluso si no se han practicado retenciones durante un trimestre.

¿Cómo se presenta el modelo 111 de la Agencia Tributaria?

- Grandes Empresas y Administraciones Públicas con presupuesto superior a 6 millones de euros:

- Electrónica, a través de Internet con firma electrónica avanzada o un sistema de identificación y autenticación mediante certificado electrónico.

- Sociedades anónimas y Sociedades de responsabilidad limitada (excepto que tengan la consideración de grandes empresas), adscritos a la DCGC / UGGE (excepto que tengan la consideración de grandes empresas) y resto de Administraciones Públicas.

- Electrónica, a través de Internet con firma electrónica avanzada o un sistema de identificación y autenticación mediante certificado electrónico.

- Personas Físicas (excepto si están adscritas a la DCGC)

- Electrónica, a través de Internet con sistema de firma con clave de acceso (Cl@vePIN).

- Electrónica, a través de Internet con firma electrónica avanzada o un sistema de identificación y autenticación mediante certificado electrónico.

- Mediante papel impreso generado exclusivamente mediante la utilización del servicio de impresión desarrollado a estos efectos por la AEAT en su sede electrónica.

- Restantes obligados tributarios (excepto que tengan la consideración de grandes empresas)

- Electrónica, a través de Internet con firma electrónica avanzada o un sistema de identificación y autenticación mediante certificado electrónico.

- Mediante papel impreso generado exclusivamente mediante la utilización del servicio de impresión desarrollado a estos efectos por la AEAT en su sede electrónica.

- Periodicidad trimestral

Identificación

Introduzca el NIF del declarante y los apellidos y nombre o bien la razón social de la persona o entidad.

Devengo

Ejercicio. Consigne las cuatro cifras del año natural al que corresponde el período por el que se efectúa la autoliquidación. Período:

- Si se trata de autoliquidación trimestral, consigne: 1T: 1.er Trimestre 2T: 2.º Trimestre 3T: 3.er Trimestre 4T: 4.º Trimestre

- Si se trata de autoliquidación mensual (Grandes Empresas y Administraciones públicas con presupuesto anual superior a 6 millones de euros), consigne: 01: enero 02: febrero 03: marzo 04: abril 05: mayo 06: junio 07: julio 08: agosto 09: septiembre 10: octubre 11: noviembre 12: diciembre

Liquidación

Rendimientos del trabajo y rendimientos de actividades económicas.

Se harán constar en cada uno de estos epígrafes del Modelo 111 los datos referentes, respectivamente, a los rendimientos del trabajo y a los rendimientos de actividades económicas que, estando sujetos a retención o a ingreso a cuenta, hayan sido satisfechos o abonados por el declarante durante el período objeto de autoliquidación, consignando por separado los correspondientes a los rendimientos dinerarios y a los rendimientos satisfechos en especie. Rendimientos dinerarios.

- Casillas 01 y 07 N.º perceptores.- Número total de personas físicas y, en su caso, Entidades en régimen de atribución de rentas, a las que el declarante haya satisfecho en el periodo objeto de autoliquidación retribuciones o contraprestaciones dinerarias sujetas a retención a cuenta del IRPF en concepto de rendimientos del trabajo (casilla 01) y de actividades económicas (casilla 07).

- Casillas 02 y 08 Importe de las percepciones.- Suma de las retribuciones o contraprestaciones dinerarias integras sujetas a retención satisfechas por el declarante en el periodo objeto de autoliquidación en concepto de rendimientos del trabajo (casilla 02) y de actividades económicas (casilla 08).

- Casillas 03 y 09 Importe de las retenciones.- Importe total de las retenciones correspondientes a las percepciones dinerarias satisfechas por el declarante en el periodo objeto de autoliquidación en concepto de rendimientos del trabajo (casilla 03) y de actividades económicas (casilla 09).

Rendimientos en especie.

- Casillas 04 y 10 N.º perceptores.- Número total de personas físicas y, en su caso, entidades en régimen de atribución de rentas, a las que el declarante haya satisfecho en el periodo objeto de autoliquidación retribuciones o contraprestaciones en especie sujetas a ingreso a cuenta del IRPF en concepto de rendimientos del trabajo (casilla 04) y de actividades económicas (casilla 10).

- Casillas 05 y 11 Valor percepciones en especie.- Suma de las retribuciones o contraprestaciones en especie satisfechas en el periodo objeto de liquidación, valoradas conforme a las reglas establecidas en el artículo 43 de la Ley del Impuesto, en concepto de rendimientos del trabajo (casilla 05) y de actividades económicas (casilla 11).

- Casillas 06 y 12 Importe de los ingresos a cuenta.- Importe total de los ingresos a cuenta que corresponda efectuar sobre las percepciones en especie satisfechas por el declarante en el periodo objeto de autoliquidación en concepto de rendimientos del trabajo (casilla 06) y de actividades económicas (casilla 12).

Premios por la participación en juegos, concursos, rifas o combinaciones aleatorias.

En este epígrafe del Modelo 111 se incluirán los datos correspondientes a los premios sujetos a retención o a ingreso a cuenta a que se refiere el artículo 75.2.c) del Reglamento del Impuesto, que hayan sido entregados por el declarante en el periodo de autoliquidación, salvo que constituyan rendimientos del capital mobiliario, en cuyo caso serán objeto de declaración e ingreso en el modelo que proceda de los correspondientes a dicha clase de rendimientos.

- En las casillas 13, 14 y 15 se reflejarán los datos referentes a los premios dinerarios y en las casillas 16, 17 y 18 los que correspondan a los premios en especie.

Se incluirán en este epígrafe los datos correspondientes a las percepciones satisfechas por la entidad declarante a los vecinos en el periodo objeto de autoliquidación como consecuencia de los aprovechamientos forestales en montes públicos y que constituyan para los perceptores ganancias patrimoniales de las previstas por este concepto en el artículo 75.1.d) del Reglamento del Impuesto. En las casillas 19, 20 y 21 se reflejarán los datos referentes a las percepciones dinerarias y en las casillas 22, 23 y 24 los que, en su caso, correspondan a percepciones en especie.

V. Contraprestaciones por la cesión de derechos de imagen: ingresos a cuenta previstos en el artículo 92.8 de la Ley del Impuesto.

Se incluirán en este epígrafe los datos correspondientes a las contraprestaciones sujetas a la obligación de efectuar el ingreso a cuenta a que se refiere el artículo 92.8 de la Ley del Impuesto, que hayan sido satisfechas por el declarante en el periodo al que se refiere la autoliquidación.

- Casilla 25 N.º perceptores.- Número total de personas físicas sometidas al régimen especial de imputación de rentas por la cesión de derechos de imagen establecido en el artículo 92 de la Ley del Impuesto, respecto de las cuales se hayan satisfecho las contraprestaciones objeto de autoliquidación.

- Casilla 26 Contraprestaciones satisfechas.- Suma de las contraprestaciones, dinerarias o en especie, satisfechas por el declarante durante el periodo objeto de autoliquidación a personas o entidades no residentes en territorio español, que estén sujetas a la obligación de efectuar el ingreso a cuenta previsto en el artículo 92.8 de la Ley del Impuesto.

- Casilla 27 Importe de los ingresos a cuenta. Importe total de los ingresos a cuenta que corresponda efectuar por las contraprestaciones a que se refiere la casilla anterior.

Total liquidación

- Casilla 28 Se consignará en esta casilla la suma de las retenciones e ingresos a cuenta que, por todos los conceptos, se hayan hecho constar en los epígrafes anteriores de este apartado.

- Casilla 29 Exclusivamente en el supuesto de autoliquidación complementaria, se hará constar en esta casilla el resultado de la autoliquidación o autoliquidaciones anteriormente presentadas por este mismo concepto y correspondientes al mismo ejercicio y período.

- Casilla 30 Consigne en esta casilla el resultado de efectuar la operación indicada en el formulario de autoliquidación. En caso de autoliquidación complementaria, dicho resultado habrá de ser siempre una cantidad positiva.

Ingreso

Si el resultado consignado en la casilla 30 es una cantidad a ingresar, su importe se trasladará a la clave “I”, marcando además la casilla correspondiente a la forma de pago. Si se efectúa el ingreso mediante adeudo en cuenta o domiciliación bancaria, cumplimente los datos completos de la cuenta de adeudo (Código IBAN).El procedimiento para efectuar el ingreso de la cantidad resultante de la autoliquidación será el establecido en la Orden HAP/2194/2013, de 22 de noviembre (artículos 4 y 6 a 9), por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones y declaraciones informativas de naturaleza tributaria (BOE del 26).

Autoliquidación negativa

Se marcará la casilla indicada a estos efectos cuando, a pesar de haber satisfecho en el periodo a que se refiere la autoliquidación rentas sujetas a retención o a ingreso a cuenta que deban ser incluidas en el modelo 111, no hubiera procedido la práctica efectiva de retención o ingreso a cuenta en virtud de las normas aplicables para la determinación de su importe, de forma que no proceda ingresar cantidad alguna por este concepto en el Tesoro público. En este caso, si la presentación del modelo 111 de la AEAT se efectúa mediante papel impreso generado exclusivamente mediante el servicio de impresión desarrollado por la Agencia Tributaria, deberá efectuarse, de acuerdo con lo dispuesto en el artículo 4.5 de la Orden HAP/2194/2013, de 22 de noviembre, ya citada, directamente o mediante envío por correo certificado, en la Delegación o Administración de la Agencia Estatal de Administración Tributaria correspondiente al domicilio fiscal del obligado tributario. En caso de presentación del modelo 111 a la Agencia Tributaria por vía electrónica a través de internet, el procedimiento será el establecido en el artículo 11 de la Orden HAP/2194/2013, de 22 de noviembre, por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones y declaraciones informativas de naturaleza tributaria.

Complementaria

Se marcará esta casilla cuando esta autoliquidación sea complementaria de otra u otras autoliquidaciones presentadas anteriormente por el mismo concepto y correspondientes al mismo ejercicio y período. En tal supuesto, se hará constar también en este apartado el número identificativo de 13 dígitos que figura preimpreso junto al código de barras de la autoliquidación anterior. De haberse presentado anteriormente más de una autoliquidación, se hará constar el número identificativo de la última de ellas. En la autoliquidación del modelo 111 con la complementaria se harán constar por sus cuantías correctas todos los datos a que se refieren las casillas 01 a 27, que sustituirán por completo a los reflejados en idénticas casillas de la autoliquidación anterior. Las autoliquidaciones complementarias deberán formularse en el modelo oficial que estuviese vigente en el ejercicio y periodo al que corresponda la autoliquidación anterior.

Importante:

Únicamente procederá la presentación de autoliquidación complementaria del Modelo 111, de la que necesariamente habrá de resultar una cantidad a ingresar, cuando ésta tenga por objeto regularizar errores u omisiones de otra autoliquidación anterior que hubieran dado lugar a un resultado inferior al debido. La rectificación o declaración sustitutiva con el modelo 111, por cualquier otra causa de autoliquidaciones presentadas anteriormente no dará lugar a la presentación de autoliquidaciones complementarias, sin perjuicio del derecho del contribuyente a solicitar de la Administración tributaria la rectificación de las mismas cuando considere que han perjudicado de cualquier modo sus intereses legítimos o que su presentación ha dado lugar a la realización de ingresos indebidos, de conformidad con lo establecido en los artículos 120.3 y 221.4 de la Ley 58/2003, de 17 de diciembre, General Tributaria, siempre que no se haya practicado por la Administración tributaria liquidación definitiva o liquidación provisional por el mismo motivo ni haya transcurrido el plazo de cuatro años a que se refiere el artículo 66 de la citada Ley General Tributaria.

Instrucciones para rellenar el Modelo 111 de la AEAT utilizando la ayuda del Programa Fiscal-Contable del Club del Asesor.

Identificación

Cumplimente los datos de identificación.

- Empresa

- Devengo

- Ejercicio. Las cuatro cifras del año al que corresponde el período mensual por el que efectúa la declaración.

Período

- Si se trata de declaración trimestral.

- 1T = Primer Trimestre

- 2T = Segundo Trimestre

- 3T = Tercer Trimestre

- 4T = Cuarto Trimestre

- Si se trata de declaración mensual (grandes empresas):

- 01 = Enero

- 02 = Febrero (…)

- 12 = Diciembre

Liquidación del Modelo 111 rellenable

RENDIMIENTOS DEL TRABAJO Y RENDIMIENTOS DE ACTIVIDADES ECONÓMICAS

Rendimientos dinerarios.

- Nº perceptores: Número total de personas físicas y, en su caso, entidades en régimen de atribución de rentas, correspondientes a rendimientos del trabajo (Casilla 01) y de actividades económicas (Casilla 07).

- Importe de las percepciones: Suma de las retribuciones o contraprestaciones dinerarias íntegras sujetas a retención, correspondientes a rendimientos del trabajo (Casilla 02) y de actividades económicas (Casilla 08).

- Importe de las retenciones: Importe total de las retenciones correspondientes a las percepciones dinerarias satisfechas por el declarante en el mes en concepto de rendimientos del trabajo (Casilla 03) y de actividades económicas (Casilla 09).

Rendimientos en especies.

- Nº perceptores: Número total de personas físicas y, en su caso, entidades en régimen de atribución de rentas.

- Valor percepciones en especie: Suma de las retribuciones o contraprestaciones en especie satisfechas en el mes.

- Importe de los ingresos a cuenta: Importe total de los ingresos a cuenta que corresponda efectuar sobre las percepciones en especie satisfechas por el declarante.

PREMIOS POR LA PARTICIPACIÓN EN JUEGOS, CONCURSOS, RIFAS O COMBINACIONES ALEATORIAS

En las Casillas 13, 14 y 15 se reflejan los datos referentes a los premios dinerarios y en las Casillas 16, 17 y 18 los que corresponden a los premios en especie.

GANANCIAS PATRIMONIALES DERIVADAS DE LOS APROVECHAMIENTOS FORESTALES DE LOS VECINOS EN MONTES PÚBLICOS

Datos correspondientes a las percepciones satisfechas por la entidad declarante en el trimestre a los vecinos como consecuencia de los aprovechamientos forestales en montes públicos y que constituyan para los perceptores ganancias patrimoniales de las previstas por este concepto en el artículo 75.1.d) del Reglamento del Impuesto.

En las Casillas 19, 20 y 21 se reflejarán los datos referentes a las percepciones dinerarias y en las Casillas 22, 23 y 24 los que correspondan a las percepciones en especie.

CONTRAPRESTACIONES POR LA CESIÓN DE DERECHOS DE IMAGEN: INGRESOS A CUENTA PREVISTOS EN EL ART. 92.8 DE LA LEY DEL IMPUESTO

- Nº perceptores: Número total de personas físicas sometidas al régimen especial de imputación de rentas por la cesión de derechos de imagen, a las cuales se refieran las contraprestaciones objeto de declaración.

- Valor de las contraprestaciones: Suma de las contraprestaciones, dinerarias o en especie, satisfechas por el declarante durante el mes objeto de declaración a personas o entidades no residentes en territorio español.

- Importe de los Ingresos a cuenta: Importe total de los ingresos a cuenta que corresponda efectuar por las contraprestaciones a que se refiere la casilla anterior.

TOTAL LIQUIDACIÓN

- Casilla 28: Suma de las retenciones e ingresos a cuenta que, por todos los conceptos, se han hecho constar en los epígrafes anteriores de este apartado.

- Casilla 29: Exclusivamente en el supuesto de declaración complementaria con el Modelo 111, haga constar en esta casilla el resultado a ingresar de la declaración o declaraciones anteriormente presentadas por este mismo concepto y correspondientes al mismo ejercicio y período.

- Casilla 30: Resultado de efectuar la operación indicada en el impreso de declaración. En caso de declaración complementaria, dicho resultado ha de ser siempre una cantidad positiva.

Ingreso

Para seleccionar la forma de pago pulse sobre la lupa o con la tecla F2.

El importe de la Casilla I debe coincidir con el importe de la Casilla 30.

Si efectúa el ingreso mediante adeudo en cuenta o domiciliación del ingreso cumplimente los datos completos de la cuenta de adeudo (Código Cuenta Cliente). Para seleccionar el CCC pulse sobre la lupa o con la tecla F2.

Negativa

Marque una X en la casilla indicada al efecto cuando, a pesar de haber satisfecho en el mes a que se refiere la declaración rentas sujetas a retención o a ingreso a cuenta que deban ser incluidas en el modelo 111, no hubiera procedido la práctica efectiva de retención o ingreso a cuenta en virtud de las normas aplicables para la determinación de su Importe, de forma que no proceda ingresar cantidad alguna por este concepto en el Tesoro Público.

Complementaria

Marque una X en la casilla indicada al efecto cuando esta declaración sea complementaria de otra u otras declaraciones presentadas anteriormente por el mismo concepto y correspondientes al mismo ejercicio y período. En tal supuesto, se hará constar también en este apartado el número identificativo.

Firma

Espacio reservado para fecha y firma del sujeto pasivo.

En los programas del Club del Asesor (Fiscal Contable o Nóminas) es recomendable introducir los datos previamente en el Modelo 190, ya que se traspasan automáticamente al mensual mediante el botón Extrae Datos del Mantenimiento y de esta forma al finalizar el ejercicio tiene completo el anual ahorrándose el trámite de introducir de nuevo los datos en el Modelo 111.

Deja tu comentario