Cómo rellenar el modelo 036

¿Modelo 036 qué es?

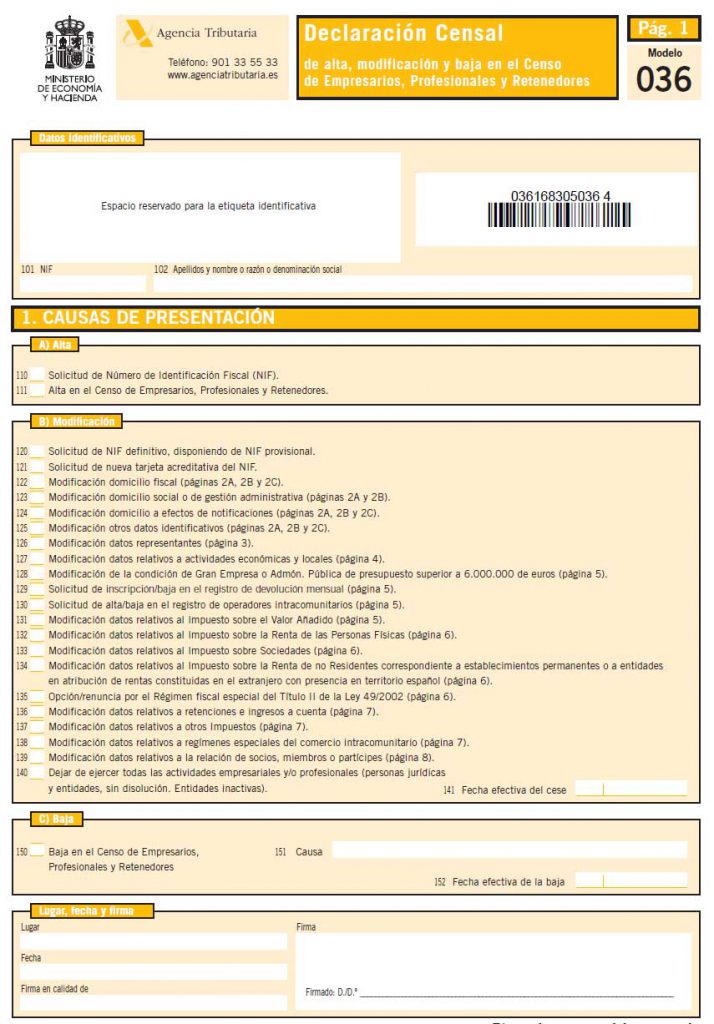

El modelo 036 AEAT es la declaración de alta, modificación y baja en el censo de empresarios, profesionales y retenedores. Se trata de una declaración informativa censal, por lo que no conlleva pago alguno. Ejemplo de modelo 036:

En cualquier caso, mediante la declaración censal de alta las personas jurídicas y entidades en general y las personas físicas empresarios o profesionales que no dispongan de él, solicitarán el Número de Identificación Fiscal (NIF). Siempre que se presente un modelo 036, se deberá consignar en la página primera, las causas que motivan su presentación.

¿Quién está obligado a presentarlo?

El censo de obligados tributarios está formado por la totalidad de personas físicas y jurídicas, así como los obligados tributarios a los que se refiere el art. 35.4 de la ley 58/2003 general tributaria que deben tener un número de identificación fiscal para sus relaciones de naturaleza o con trascendencia tributaria.

Dentro del censo de obligados tributarios, se encuentra el Censo de Empresarios, profesionales y retenedores, constituido por las personas o entidades que desarrollen o vayan a desarrollar en territorio español alguna de las actividades siguientes:

- Actividades empresariales o profesionales. Se entenderá por tales aquellas cuya realización confiera la condición de empresario o profesional, incluidas las agrícolas, forestales, ganaderas o pesqueras. El art. 5 de la ley del IVA, especifica el concepto de empresario o profesional.

- Abono de rentas sujetas a retención o ingreso a cuenta

- Adquisiciones intracomunitarias de bienes sujetas al impuesto sobre el valor añadido efectuadas por quienes no actúen como empresarios o profesionales

- Personas o entidades no residentes en España que operen en territorio español mediante establecimiento permanente o satisfagan en dicho territorio rentas sujetas a retención o ingreso a cuenta, y las entidades en atribución de rentas constituidas en el extranjero con presencia en territorio español.

- Las personas o entidades no establecidas en el territorio de aplicación del IVA quedarán integradas en este censo cuando sean sujetos pasivos de dicho impuesto.

- Personas o entidades que no cumplen ninguno de los requisitos previstos en este apartado, pero sean socios, herederos, comuneros o partícipes de entidades en régimen de atribución de rentas que desarrollen actividades empresariales o profesionales y tengan obligaciones tributarias derivadas de su condición de miembros de tales entidades.

Todos los que deban formar parte del censo de empresarios profesionales y retenedores deberán presentar declaración de alta, modificaciones y baja en el censo mediante el modelo 036 (modelo normal) y el 037 (modelo simplificado).

¿Cuándo se presenta?

En el caso de alta de inicio de actividad y solicitud de NIF, con anterioridad al inicio de actividad, a la realización de operaciones, al nacimiento de la obligación de retener o ingresar a cuenta. Además, las personas jurídicas y entidades sin personalidad jurídica, deberán solicitar el NIF dentro del mes siguiente a la fecha de su constitución o su establecimiento en territorio español.

Para las modificaciones con carácter general se establece un plazo de un mes desde el cambio.

Para la declaración de baja con carácter general se establece un plazo de un mes desde la baja, salvo en el caso de fallecimiento que se establece un plazo de seis meses para presentar la baja y informar del cambio de titularidad de los derechos y obligaciones con trascendencia tributaria con terceros.

¿Cómo rellenar el Modelo 036?

Según lo que se vaya a dar de alta, modificar, o dar de baja, habrá que rellenar unas páginas u otras. Esto lo sabremos al rellenar las casillas correspondientes en la página 1. En la misma línea, nos dirá que página debemos informar en cada caso.

Para saber cómo rellenar el Modelo 036 AEAT con carácter general, se cumplimentarán los datos identificativos, se seleccionarán las casillas que correspondan a cada caso e iremos en cada caso a la página correspondiente. Así, en el caso de que queramos dar de alta un local, pincharemos en la casilla 127, e iremos a la página 4, o si queremos modificar datos relativos al IVA, pincharemos la casilla 131, y acudiremos a la página 5 donde exclusivamente se cumplimentarán los espacios reservados al IVA.

La declaración censal deberá ser firmada por su titular o por su representante indicando lugar, fecha, nombre y en calidad de qué firma la declaración.

Una vez cumplimentado el modelo, podrá ser enviado telemáticamente o presentado físicamente en las oficinas de la agencia tributaria que corresponda, según el caso (consulta el modelo 036 de obligatoriedad de presentación de declaraciones según su caso)

¿Qué documentación se necesita?

El modelo 036 que es el trámite inicial para inscribirte en el censo de empresarios y según lo que vayamos a informar en el modelo 036 AEAT puede ser que nos pidan aportar documentación complementaria.

- Con carácter general en caso de solicitud de NIF, se deberá aportar copia de la escritura pública de constitución, así como certificación de su inscripción en registro público.

- Si la declaración va firmada por persona distinta a la que figura como declarante, deberá adjuntarse fotocopia del documento acreditativo de su identidad, o documento que le otorgue poder de representación.

- Si se dispone de etiquetas identificativas debe adherir una en la primera página del modelo. Si no, se adjuntará fotocopia del documento acreditativo del NIF del titular de la declaración.

- Si la modificación que se solicita, conlleva una modificación de los datos consignados en la tarjeta acreditativa del NIF, se adjuntará la antigua tarjeta para que se sustituya por una nueva.

- Para modificaciones de domicilio social, administradores, socios, representantes, escritura donde conste la modificación y certificación de su inscripción en registro público.

- Para cualquier otra modificación documento que acredite dicho cambio.

- Para declaración de baja por disolución y otras causas de extinción, deberá aportarse escritura pública o documento que acredite la extinción, salvo que sea disolución por cumplimento del plazo fijado en los estatutos, y certificación de la cancelación efectiva de los correspondientes asientos en el registro mercantil.

- Cuando se trate de baja por fallecimiento, deberá aportarse certificado de defunción.

¿Dónde descargar modelo 036 de hacienda?

Este formulario lo proporciona por la Agencia Estatal de Administración Tributaria (AEAT). Para descargar el modelo 036, debe acceder a la página web oficial de la Agencia Tributaria de España.

¿Quieres más información sobre el Modelo 036?

Instrucciones para presentar el Modelo 036 AEAT con la ayuda del Programa de Contabilidad del Club del Asesor.

Devengo

Fecha: Debe consignar la fecha correspondiente al alta, modificación o cese de la actividad

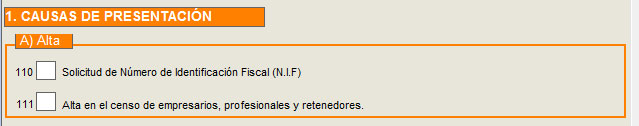

Causas de presentación de Modelo 036

Sigue las instrucciones del Modelo 036 rellenado como ejemplo:

Marque con una X las casillas que correspondan de la página 1: alta, baja y modificación.

Lugar, fecha y firma

La declaración censal debe ser firmada por su titular o por el representante de éste. Indique el lugar, la fecha, el nombre y en calidad de qué firma la declaración.

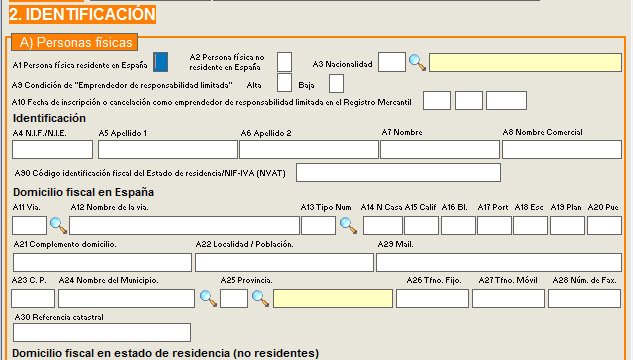

Identificación

Consigne en este apartado los datos identificativos del titular de la declaración, diferenciando los apartados según sea persona física (apartado A), persona jurídica o entidad (apartado B) o establecimiento permanente de una persona jurídica o entidad no residente (apartado C).

A) Personas Físicas

Debe consignar los datos relativos a la residencia de la persona física. Indique el NIF, salvo que lo solicite mediante esta declaración y los apellidos y el nombre de la persona física.

Consigne igualmente el domicilio fiscal de la persona física y, en su caso, el domicilio a efectos de notificaciones y el domicilio donde se realice la gestión administrativa de la actividad si son distintos del domicilio fiscal. En caso de Establecimientos permanentes, indique si opera o no en España a través de establecimientos permanentes. Si opera en España a través de dichos establecimientos, consigne el número de ellos y cuál es la denominación asignada a cada uno.

B) Personas Jurídicas o Entidades.

Indique si la persona jurídica o entidad es residente o constituida en España o en el extranjero y, en este último caso, consigne el Código país.

Haga constar el NIF, la razón o denominación social y el anagrama si dispone de él. Si dispone de un Número de Identificación Fiscal asignado por otro país, indíquelo.

Consigne la fecha de la escritura pública o documento de constitución, así como la fecha de la certificación de su inscripción, cuando proceda, en un registro público.

Indique los datos del domicilio fiscal de la persona jurídica o entidad y, en su caso, el domicilio a efectos de notificaciones y el domicilio donde se realice la gestión administrativa de la actividad si son distintos del domicilio fiscal.

Clase de entidad: Si la entidad tiene o no personalidad jurídica marque una X en la opción que corresponda y la clase de entidad que se corresponde con la naturaleza de la misma.

Establecimientos permanentes: Las personas jurídicas y entidades no residentes tienen que indicar si operan o no en España a través de establecimientos permanentes. Si operan en España a través de dichos establecimientos, consignarán cuál es su número, el NIF de cada uno de ellos y su denominación.

C) Establecimientos Permanentes de una Persona Jurídica o Entidad no residente.

Debe indicar los datos identificativos del establecimiento permanente (NIF, razón o denominación social, anagrama, domicilio a efectos de notificaciones y domicilio fiscal), el tipo de establecimiento permanente y si se trata de una sucursal, así como el NIF si dispone de él, la razón o denominación social y el Estado de residencia de la persona o entidad no residente de la que depende.

Representantes

Causa de la presentación del Modelo 036 agencia tributaria

Consigne la causa de la presentación, si es para notificar el nombramiento de un representante (alta), si es para comunicar la revocación o renuncia a la representación (baja) o, en otro caso, para comunicar cualquier tipo de modificación de los datos del representante o de la representación (modificación). Debe indicar la fecha efectiva de la causa que motiva la comunicación.

Identificación y domicilio del representante

Cumplimente el NIF del representante, su identidad y su condición de residente o no, e indique su domicilio fiscal.

Causa de la representación

Indique el motivo de la representación marcando con una X la causa de la misma. Si la causa de la representación es legal, debe consignar la clave:

- Por incapacidad de obrar.

- Personas jurídicas residentes o constituidas en España.

- Herencias yacentes, comunidades de bienes y demás entes sin personalidad jurídica.

- No residente que opera a través de establecimiento permanente.

- No residente que realiza actividades en España sin establecimiento permanente.

- Entidades en régimen de atribución de rentas constituidas en el extranjero.

- No residente. Requerido por al Administración tributaria.

- Individual.

- Mancomunada.

- Solidaria.

- Documento público.

- Documento privado con firma legitimada notarialmente.

- Documento privado sin firma legitimada notarialmente.

- Comparecencia ante el órgano administrativo.

- Documento normalizado aprobado por la Agencia Tributaria.

- Otros.

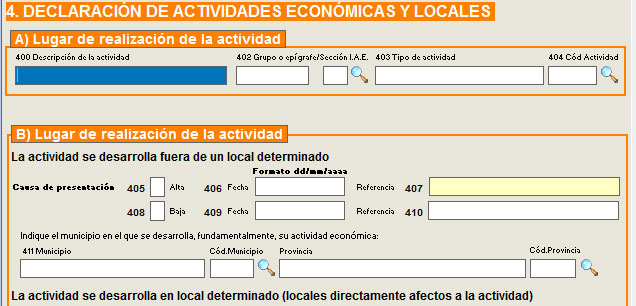

Declaración de actividades y locales

Marque con una X las casillas que correspondan.

Sujeto pasivo Gran Empresa y Administraciones Públicas

Indique la condición de Gran Empresa o de Administración Pública con último presupuesto anual aprobado superior a 6.000.000 €, marcando una X en la casilla correspondiente y la fecha en que se adquiere dicha condición.

Impuesto sobre el valor añadido

Marque con una X las casillas que correspondan del Modelo 036.

A) Información obligaciones

Indique si el declarante está establecido en el territorio de aplicación del impuesto y si realiza, exclusivamente, operaciones no sujetas o exentas que no obligan a presentar autoliquidación periódica (arts. 20 y 26 de la Ley IVA).

B) Inicio de actividad

Se entiende por inicio de actividad, no sólo la realización de entregas de bienes y prestaciones de servicios en el ámbito de una actividad empresarial o profesional, sino también la adquisición de bienes o servicios con la intención, confirmada por elementos objetivos, de destinarlos a la realización de actividades de naturaleza empresarial o profesional.

Indique el inicio de las actividades empresariales y profesionales cuando la realización de entrega de bienes o prestaciones de servicios sea previa o simultánea a la adquisición de bienes o servicios, Casilla 502.

También comunique marcando, la Casilla 504, cuando el inicio se produzca por la adquisición o importación de bienes y servicios con la intención de destinarlos a la realización de actividades de naturaleza empresarial o profesional. En este caso, en el momento en que se comiencen a realizar entregas de bienes o prestaciones de servicios se debe comunicar a través de este modelo dicha situación, marcando la Casilla 508.

Si el inicio de una actividad la realiza un empresario o profesional que viene ejerciendo otras actividades de esa misma naturaleza, y esa nueva actividad constituye un sector diferenciado, debe marcar la Casilla 506 si el inicio se produce por la adquisición de bienes y servicios destinados al desarrollo de la nueva actividad dejando para un momento posterior el comienzo de las entregas de bienes y prestaciones de servicios propias de la actividad. En este caso, en el momento en que se comiencen a realizar dichas entregas de bienes o prestaciones de servicios se debe comunicar a través de este modelo dicha situación, marcando la Casilla 508.

C) Regímenes aplicables

Indique el régimen aplicable a cada una de las actividades económicas que desarrolle el sujeto pasivo del IVA, identificándolas de acuerdo con las normas y la clasificación del Impuesto sobre Actividades Económicas o código de actividad.

D) Registros

Es para solicitar el alta o baja en los Registros de exportadores y otros operadores económicos y de operadores intracomunitarios, debiendo consignar, en este último caso, la fecha.

E) Deducciones

Debe proponer el porcentaje provisional de deducción a efectos del artículo 111.dos de la Ley del IVA y la opción por la prorrata especial, distinguiéndose, en su caso, por sectores diferenciados de actividad e identificando cada actividad en función del Código correspondiente de la Clasificación Nacional de Actividades Económicas (CNAE).

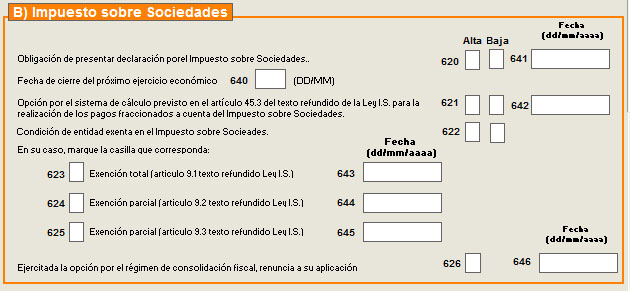

IRPF, Impuesto Sociedades y Impuesto sobre la renta de No residentes

El obligado tributario cumplimentará el apartado de esta página que corresponda, según se trate de un contribuyente del Impuesto sobre la Renta de las Personas Físicas (apartado A) o de un sujeto pasivo del Impuesto sobre Sociedades (apartado B) o del Impuesto sobre la Renta de los No Residentes correspondiente a establecimientos permanentes o a entidades en atribución en el extranjero con presencia en territorio español (apartado C)…… Marque con una X las casillas que correspondan, según se trate de un sujeto pasivo del Impuesto sobre la Renta de las Personas Físicas Apartado A), del Impuesto sobre Sociedades Apartado B) o del Impuesto sobre la Renta de no Residentes correspondiente a establecimientos permanentes o a entidades en atribución de rentas constituidas en el extranjero con presencia en territorio español Apartado C).

Régimen fiscal especial del Título II de la Ley 49/2002

Este apartado del Modelo 036 se utilizará para ejercer la opción o renuncia por el Régimen fiscal especial del Título II de la Ley 49/2002, de 23 de diciembre, de Régimen fiscal de las entidades sin fines lucrativos y de los incentivos fiscales al mecenazgo, cumplimentando para ello la casilla correspondiente.

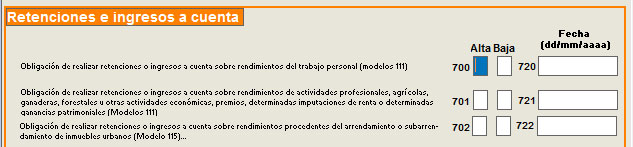

Retenciones e Ingresos a cuenta en el Modelo 036

Comunique a la Administración tributaria las obligaciones de los retenedores respecto a la presentación de los respectivos modelos de ingreso de las retenciones e ingresos a cuenta (modelos 110, 111, 115, 117, 123, 124, 126 y 128).

Otros Impuestos

Deben rellenar este apartado aquellos declarantes que sean sujetos pasivos de Impuestos Especiales, del Impuesto sobre las Primas de Seguros o del Impuesto Especial sobre el Carbón, para comunicar determinadas obligaciones formales en relación con estos impuestos.

Regímenes especiales de comercio intracomunitario

Para los sujetos pasivos del Impuesto sobre el Valor Añadido a los que sean de aplicación los regímenes especiales del comercio intracomunitario (ventas a distancia, art. 68 de la Ley del IVA y sujetos pasivos en régimen especial de la agricultura, ganadería y pesca, sujetos pasivos exentos y personas jurídicas que no actúen como empresarios y profesionales, art. 14 de la Ley del IVA).

Relación de socios, herederos, miembros o partícipes

Este anexo del Modelo 036 agencia tributaria debe cumplimentarse en los siguientes casos.

a) Personas jurídicas o entidades sujetas al Impuesto sobre Sociedades:

– Cuando se constituyan.

– Cuando se produzcan variaciones relativas a los socios y la persona o entidad aún no disponga de NIF definitivo.

b) Entidades en régimen de atribución de rentas:

– Cuando se constituyan.

– Cuando se produzcan variaciones relativas a los miembros (alta, baja, modificación) siempre que la entidad no tenga obligación de presentar declaración informativa anual de entidades en régimen de atribución de rentas (modelo 184).

– Cuando tenga que comunicar la renuncia al régimen de estimación objetiva o a la modalidad simplificada del régimen de estimación directa en el IRPF o a los regímenes simplificado o de la agricultura, ganadería y pesca en el IVA (deben firmar todos los miembros) o la revocación de la renuncia (basta con que firme alguno).

Modificación modelo 036 de declaración censal. Artículo 79 de la Ley 6/2018

La aprobación de la Directiva (UE) 2017/2455 del Consejo, de 5 de diciembre de 2017, por la que se modifican la Directiva 2006/112/CE y la Directiva 2009/132/CE, ha modificado las reglas de tributación de los servicios prestados por vía electrónica, de telecomunicaciones y de radiodifusión y televisión, cuando el destinatario no sea un empresario o profesional actuando como tal.

Cambio en el modelo 036 agencia tributaria

Con la incorporación al ordenamiento interno de nuevas reglas de localización de los servicios prestados por vía electrónica, de telecomunicaciones y de radiodifusión y televisión y la simplificación de los requisitos exigidos para acogerse al sistema de ventanilla única, exigen la introducción en el modelo 036 de un nuevo apartado C) dentro del apartado 11 para habilitar el ejercicio de las opciones de tributación en destino de los servicios prestados por vía electrónica., de telecomunicaciones y de radiodifusión y televisión a que se refieren los arts. 70.Uno.4º.a) y 70.Uno.8º de la Ley 37/1992 (Ley IVA).

La incorporación de estas nuevas reglas y la simplificación de los requisitos para acogerse al sistema de ventanilla única, se ha llevado a cabo a través del artículo 79 de la Ley 6/2018, de 3 de julio, de Presupuestos Generales del Estado para 2018 y exigen la introducción de diversos cambios en el modelo 036.Así, se procede a la modificación de la Orden EHA/1274/2007, de 26 de abril, por la que se aprueban los modelos 036 de declaración censal de alta, modificación y baja del censo de empresarios, profesionales y retenedores, para habilitar el ejercicio de las opciones de tributación en destino de los servicios prestados por vía electrónica, de telecomunicaciones y de radiodifusión y televisión.

Deja tu comentario