Ayuda para presentar el Modelo 349 de la AEAT.

¿Qué es el modelo 349?

El Modelo 349 es la “declaración recapitulativa de operaciones intracomunitarias”. Es una declaración meramente informativa, en el que se deben detallar las operaciones intracomunitarias que se han tenido en el periodo de referencia, teniendo por operación intracomunitaria la compra o venta de un bien o servicio a una entidad ubicada en otro país de la Unión Europea.

En el modelo 349 se informa sobre las operaciones que se realicen con países dentro de la Unión Europea, tanto ventas como compras. Se deben identificar los operadores con los que se realizan estas transacciones, indicando su razón social, su identificación y el volumen de las mismas. Es por tanto una declaración meramente informativa. Tiene la particularidad de que se puede presentar con periodicidad trimestral o anuales.

El plazo de presentación para el año 2019 es del 1 al 22 de abril.

¿Quién está obligado a presentarlo?

Cuando un sujeto pasivo realice una operación intracomunitaria deberá darse de alta en el registro de operadores intracomunitarios (ROI) mediante la presentación de un modelo 036/037, y a partir de ese momento cada vez que tenga lugar una operación intracomunitaria deberá informarlo a la administración tributaria mediante la presentación del modelo 349. Además aquellas empresas que superen el límite de 400.000€ de entregas o adquisiciones intracomunitarias deberán presentar mensualmente la declaración INTRASTAT.

¿Cuándo se presenta el Modelo 349?

Con carácter general, el modelo 349 comprenderá las operaciones realizadas cada mes natural, y se presentará durante los 20 primeros días naturales siguientes al cierre de dicho periodo. No obstante, la presentación podrá ser bimestral, trimestral o anual en los siguientes supuestos:

- Bimestral: Si al final del segundo mes de un trimestre natural el importe total de las entregas de bienes y prestaciones de servicios que deban consignarse en la declaración recapitulativa supera 100.000 euros (a partir de 2012, el umbral se fija en 50.000 euros).

- Trimestral: Cuando ni durante el trimestre de referencia ni en cada uno de los cuatro trimestres naturales anteriores el importe total de las entregas de bienes y prestaciones de servicios que deban consignarse en la declaración recapitulativa sea superior a 100.000 euros.

- Anual: En los treinta primeros días de enero del año siguiente ( la primera sería en enero de 2011) si el importe total de las entregas de bienes o prestaciones de servicios del año ( excluido IVA), no supera los 35.000 € y el importe total de las entregas de bienes a otro Estado Miembro (salvo medios de transporte nuevos) exentas de IVA no sea superior a 15.000 €.

¿Cómo se presenta?

Tenemos dos opciones para la presentación del modelo,

- Comprando el impreso del modelo en cualquier oficina de la Administración Tributaria y rellenarlo a mano y presentarlo físicamente (sujeto a determinados requisitos)

- Presentarlo telemáticamente a través del programa de ayuda de informativas de la agencia tributaria.

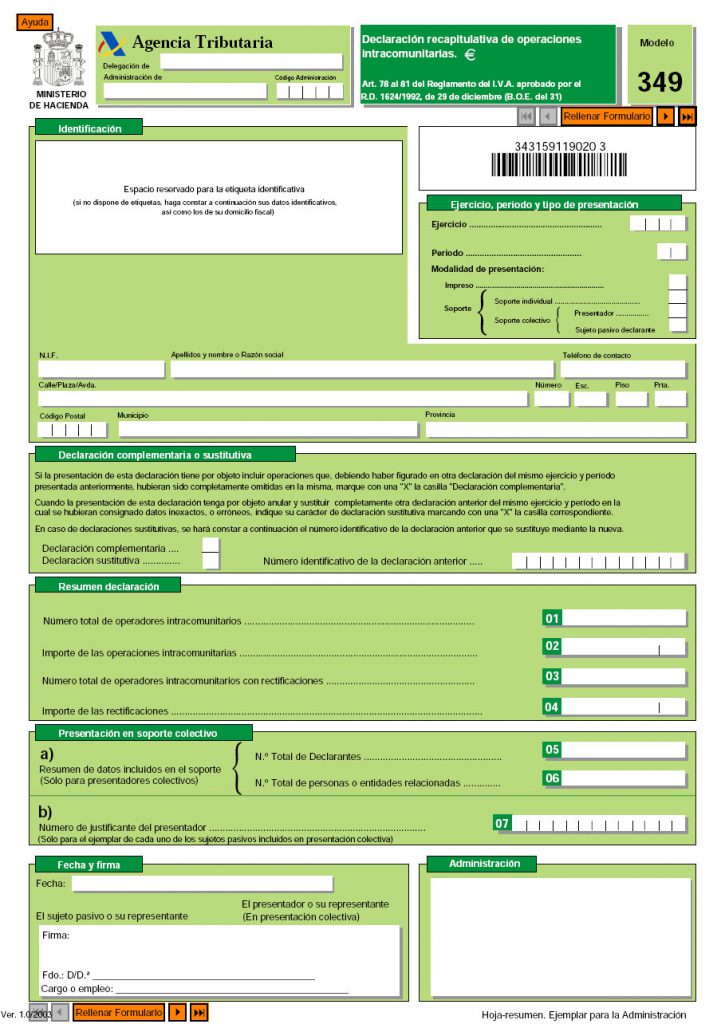

¿Cómo se rellena el modelo 123?

En ambos casos la manera de cumplimentar el modelo es la misma. En la hoja resumen del modelo es donde se ponen los datos identificativos del declarante y el importe total en sumatorio de operaciones realizadas con la UE, y en las hojas interiores se detallarán los proveedores y los clientes residentes en la unión europea con los que se ha tenido operaciones, y los importes correspondientes. De este modo, en el campo OPERADOR se pondrá el código del país correspondiente, el NIF comunitario del cliente o proveedor, denominación social, la clave, en función de si es entrega o compra intracomunitaria y la base imponible de la operación.

A continuación se rellenarán las casillas de rectificaciones de periodos anteriores en caso de haberlos.

Instrucciones para presentar el Modelo 349 de la AEAT utilizando la ayuda del Programa Fiscal-Contable del Club del Asesor.

Cumplimentación de la relación de los declarados

Empresa: Número de la Empresa que presenta la declaración. Para seleccionarlo pulse sobre la lupa o con la tecla F2.

Periodo: Según la tabla siguiente:

1T = Primer Trimestre

2T = Segundo Trimestre

3T = Tercer Trimestre

4T = Cuarto Trimestre

0A = Anual

Clave: Consigne la clave A, E, T que corresponda en cada caso. Para seleccionarlo pulse sobre la lupa o con la tecla F2.

País: Seleccione el país de origen de los relacionados. Para seleccionarlo pulse sobre la lupa o con la tecla F2.

NIF: NIF del declarado. Puede introducir el dato o seleccionarlo desde el mantenimiento de NIF. Para seleccionarlo pulse sobre la lupa o con la tecla F2.

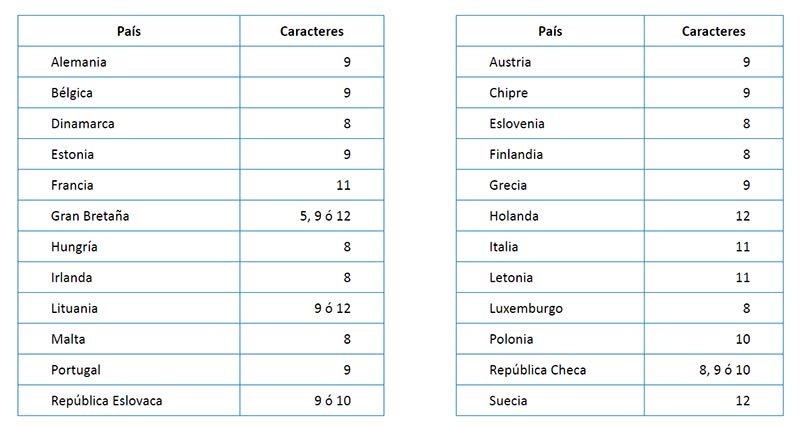

Composición del NIF de los distintos Estados miembros

Apellidos y nombre o Razón social: Consigne los datos identificativos. Si tenía dado de alta el declarado con anterioridad, este campo aparece relleno.

Base Imponible: Haga constar el importe total de la base imponible del IVA correspondiente al conjunto de cada operación. Por lo tanto, si en un mismo período se han realizado varias operaciones con un operador intracomunitario, éstas deben acumularse por clave de operación.

Cumplimentación de las rectificaciones

Empresa: Número de la Empresa que presenta la declaración. Para seleccionarlo pulse sobre la lupa o con la tecla F2.

Periodo: Según la tabla siguiente:

1T = Primer Trimestre

2T = Segundo Trimestre

3T = Tercer Trimestre

4T = Cuarto Trimestre

0A = Anual

Clave: Consigne la clave A, E, T de la declaración a rectificar. Para seleccionarlo pulse sobre la lupa o con la tecla F2.

País: Seleccione el país de origen del relacionado a rectificar. Para seleccionarlo pulse sobre la lupa o con la tecla F2.

NIF: NIF del declarado a rectificar. Puede introducir el dato o seleccionarlo desde el mantenimiento de NIF. Para seleccionarlo pulse sobre la lupa o con la tecla F2.

Apellidos y nombre o Razón social: Consigne los datos identificativos. Si tenía dado de alta el declarado con anterioridad, este campo aparece relleno.

Ejercicio: Indique las cuatro cifras del año correspondiente a la declaración donde consignó la operación que se va a rectificar.

Periodo: Indique el período correspondiente a la declaración donde consignó la operación que se va a rectificar, según la tabla siguiente:

1T = Primer Trimestre

2T = Segundo Trimestre

3T = Tercer Trimestre

4T = Cuarto Trimestre

Base Imponible rectificada: Consigne el nuevo importe total de la base imponible de la operación.

Base Imponible declarada anteriormente: Anote la base imponible ya declarada en un modelo anterior y que se pretende rectificar mediante la presente declaración.

Cumplimentación de la hoja resumen

Identificación

Cumplimente los datos de identificación.

Empresa: Número de la Empresa. Para seleccionarlo pulse sobre la lupa o con la tecla F2.

Devengo

Ejercicio: Debe consignar las cuatro cifras del año al que corresponde el período trimestral por el que efectúa la declaración.

Período: Según la tabla siguiente:

1T = Primer Trimestre

2T = Segundo Trimestre

3T = Tercer Trimestre

4T = Cuarto Trimestre

0A = Anual

Modalidad de presentación

Marque con una X la casilla Impreso / Telemática.

Declaración complementaria o sustitutiva

Marque con una X la casilla Declaración complementaria cuando la presentación de la declaración tenga por objeto incluir operaciones que, debiendo haber sido incluidas en otra declaración del mismo ejercicio presentada con anterioridad, hubieran sido completamente omitidas en la misma. En la declaración complementaria solamente se incluyen las operaciones omitidas que motivan su presentación.

Marque con una X la casilla Declaración sustitutiva cuando la presentación de la declaración tenga por objeto anular y sustituir completamente a otra declaración anterior en la cual se hubieran incluido datos inexactos o erróneos.

En el caso de declaraciones sustitutivas, haga constar también en este apartado el número identificativo de la declaración anterior que se sustituye mediante la nueva.

Resumen declaración

Estas casillas las cumplimenta el programa en el momento de imprimir.

En las diferentes casillas de este apartado haga constar el resumen de los datos consignados en las hojas interiores con arreglo a la siguiente distribución:

Casilla 01: Número total de operadores intracomunitarios.

Casilla 02: Suma total de las bases imponibles que corresponden a las operaciones consignadas en la Casilla 01.

Casilla 03: Número total de operadores intracomunitarios con rectificaciones.

Casilla 04: Suma total de los importes consignados en el apartado Base imponible rectificada que correspondan a las rectificaciones efectuadas a la totalidad de sujetos pasivos mencionados en la Casilla 03.

Fecha y Firma

Espacio reservado para la fecha, la condición del firmante y los datos de la persona que firma la declaración: nombre, apellidos y cargo o empleo.

*ACTUALIZACIÓN DICIEMBRE 2019

Proyecto de modificación de la declaración recapitulativa de operaciones intracomunitarias – modelo 349

PLAZOS DE PRESENTACIÓN DEL MODELO 349

Se suprime la presentación ANUAL (última presentación anual en enero de 2020 respecto al ejercicio 2019).

Modificaciones en el modelo 349 como consecuencia de los envíos en el marco de un acuerdo de ventas de bienes en consigna.

El vendedor debe informar:

- El nº de identificación a efectos del IVA al que van destinados los bienes (asignado por el EM de destino) y, en su caso, el del sustituto de

La RG en el 349 es informar las operaciones en la declaración correspondiente al período en el que se hayan devengado. En el caso de la información sobre ventas en consigna se consignará la información en la declaración correspondiente:

- Al periodo de declaración relativo a la fecha de expedición.

- Al periodo de declaración en el que se hayan anotado en el LR los datos del empresario que sustituye al destinatario inicial.

- Modificación en el contenido del LR de determinadas operaciones intracomunitarias (art.66 RIVA)

El registro de las operaciones en el LR de determinadas operaciones intracomunitarias es un requisito sustantivo para aplicar las simplificaciones previstas en las entregas de bienes en el marco de un acuerdo de ventas de bienes en consigna.

La obligación de suministrar esta información a través de la Sede electrónica de la AEAT será de aplicación a partir del 0 1/01/2021.

- Modificación en el contenido del LR de determinadas operaciones intracomunitarias (art.66 RIVA)

Información del envío o recepción de los bienes comprendidos en un acuerdo de venta de bienes en consigan (art 9 bis LIVA) en el LR de determinadas OI:

El vendedor debe hacer constar:

- el EM de origen, fecha de expedición.

- El nº de identificación a efectos del IVA del destinatario (asignado por el EM de destino).

- EM al que se expiden los bienes, el nº a efectos del IVA del depositarios cuando sea diferente al del destinatario. Dirección del almacén y fecha de llegada de los

- Valor, descripción y cantidad de los bienes al llegar al almacén.

- Nº de identificación a efectos del IVA del empresario que en su caso sustituya al empresario al que se destinaron inicialmente los

- Descripción, cantidad, precio unitario y base imponible de los bienes entregados, fecha

de entrega y nº de identificación del adquirente.

- Descripción, cantidad, precio unitario y base imponible de los bienes transferidos, fecha en que se produce la transferencia y el

- Descripción, cantidad y valor de los bienes devueltos y la fecha de devolución

Información del envío o recepción de los bienes comprendidos en un acuerdo de venta de bienes en consigan (art 9 bis LIVA) en el LR de determinadas OI:

El empresario al que van destinados los bienes y los sustitutos de los mismos:

- El nº de identificación a efectos del IVA del

- Descripción y cantidad de los bienes enviados para ser puestos a su disposición.

- Fecha de llegada al almacén.

- Descripción, cantidad, precio unitario, base imponible de los bienes adquiridos y la fecha de la

- Descripción y cantidad de los bienes que son retirados del almacén por el vendedor y dejan de estar a disposición y fecha de esta

- Descripción y cantidad de los bienes destruidos o desaparecidos del almacén y fecha en la que se produce o descubre la destrucción, perdida o robo de los bienes.

Solo se informará de las cuestiones recogidas en los guiones primero, segundo y cuarto cuando los bienes se expidan para su depósito a un empresario distinto del destinatario.

Simplificación de las operaciones en cadena (entregas sucesivas entre diferentes empresarios cuando hay un único transporte intracomunitario):

RG: El transporte se vincula únicamente a la entrega del proveedor al primer intermediario (EIB exenta).

RG: El transporte se vincula a la entrega que haga el intermediario que expida los bienes directamente al cliente siempre que este intermediario haya comunicado a su proveedor un NIF-IVA español. En este caso la entrega del proveedor al intermediario es una entrega interior sujeta yno exenta y la entrega del intermediario al cliente una EIB exenta.

- Se recalcan los requisitos para que las EIB estén exentas (NIF- IVA, actualización del VIES, declaraciones de operaciones intracomunitarias)

- Transporte de los bienes a otro

- Que el adquirente tenga NIF-IVA atribuido por el EM (diferente de España) que haya comunicado al empresario que realiza la

- Que el empresario que realiza la entrega incluya esta operación en la declaración recapitulativa de operaciones

Deja tu comentario