Obligaciones del trabajador:

Según el Reglamento de IRPF, todo trabajador tiene la obligación de comunicar a su empleador los datos de carácter personal y familiar necesarios para la aplicación de una correcta retención de IRPF en su nómina. Además, tiene la obligación de comunicar cuantas variaciones se produzcan en la misma y que pudieran tener incidencia en los porcentajes del impuesto.

Falta de Comunicación

Si el trabajador no comunica al retenedor los datos de forma correcta, puede darse la situación que se le practique una retención superior a la que le correspondería si se hubieran tenido en cuenta los datos correctos y aunque podrá recuperar ese exceso de retención cuando realice su declaración de la renta, tendrá que esperar a cumplir con esa obligación, por lo que puede tardar más de un año en recuperarla.

En el caso de que no se comuniquen las variaciones de datos al pagador, y este de haberlo conocido hubiese practicado una retención superior, igualmente se estará cometiendo por parte del trabajador una infracción tributaria sancionable con una multa del 35 al 150 por 100 de las cantidades que se hubieran dejado de retener por esta causa.

En caso de que si que haya habido variaciones a lo largo del año, y siempre y cuando éstas supongan un mayor tipo de retención, se deberán de comunicar al pagador en el plazo de 10 días desde que tales circunstancias se produzcan, al objeto de que este modifique las retenciones a la mayor brevedad, siendo lo correcto modificar las retenciones a partir del momento en que se efectúe la comunicación. En caso de que queden menos de 5 días para confeccionar las nóminas del mes, la nueva retención se practicará a partir del mes siguiente al de la comunicación.

Datos Falsos, Incompletos o inexactos

Por otro lado si los datos que se declaran al retenedor son falsos, incompletos o inexactos y esto motiva que se practique una retención inferior a la que procedería, se estará cometiendo una infracción tributaria sancionable con una multa del 35 al 150 por 100 de las cantidades que se hubieran dejado de retener por esta causa.

Retención Fija

Siempre puede haber alguien que por circunstancias personales prefiera que se le practique mayor retención, para ello podrá comunicar en cualquier momento al pagador su interés, para que se le aplique la nueva retención en la siguiente nómina, siempre y cuando queden al menos 5 días para la confección de la misma, o de lo contrario se le aplicará en la nómina del mes siguiente.

Esta solicitud suele ser la preferida por los trabajadores con retribución variable, pues para el cálculo de IRPF además de los datos personales y familiares influye el salario real percibido a lo largo del año y no solamente el salario fijo del que se obtiene el porcentaje de retención.

Como norma general, El Club del Asesor, en el mes de enero se suele enviar a todas las empresas un recordatorio para actualizar los datos que figuran en las empresas de las que tiene encomendada la realización de las nóminas en el régimen de externalización, aunque no sea obligatorio para trabajadores que no han tenido variaciones en la situación que tienen comunicada.

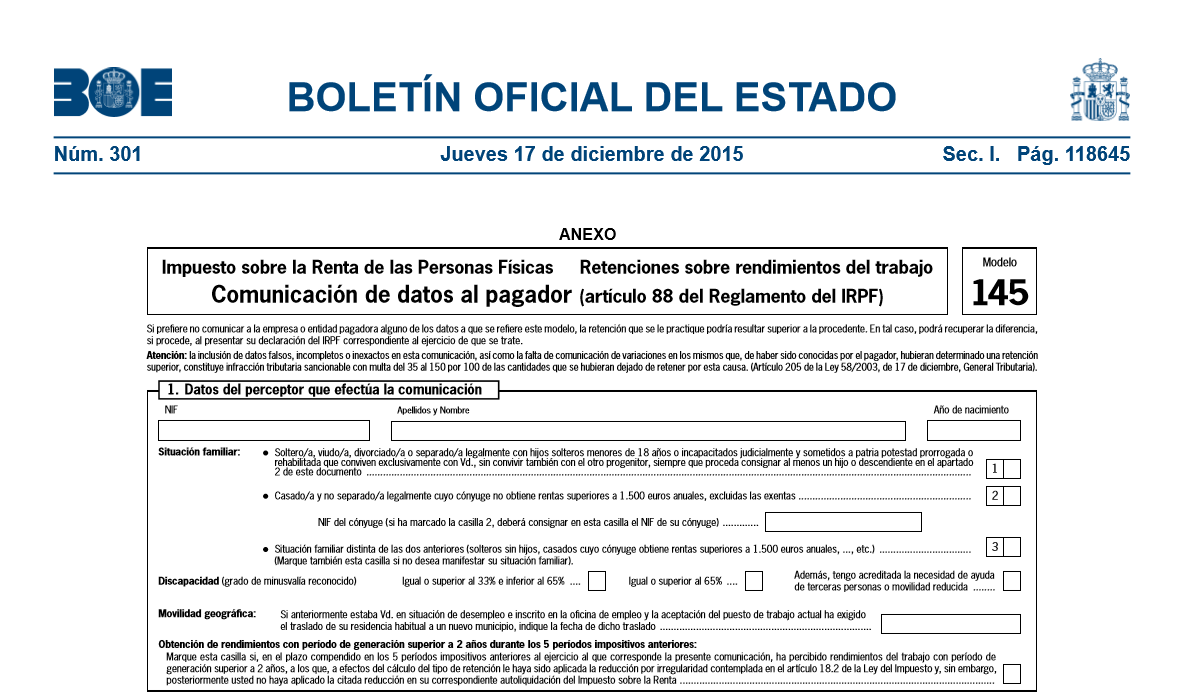

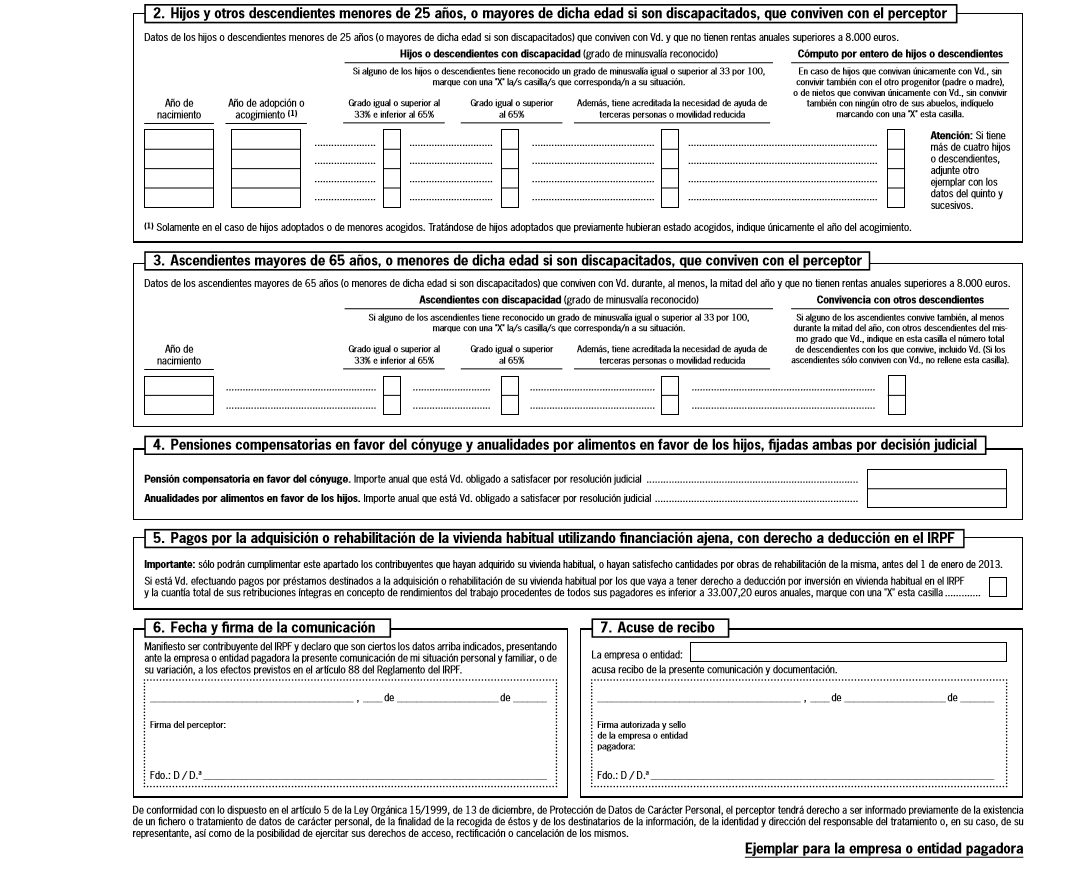

Modelo que sirve para calcular el tipo de retención que ha de realizarle la empresa a los trabajadores en la nómina.

Los trabajadores/as deberán comunicar a su empresa su situación personal y familiar, ya que esta situación influye en el tipo de retención que le han de aplicar en su nómina.

Si el trabajador no comunica a la empresa su situación personal y familiar o la variación de la misma, la empresa determinará el tipo de retención que corresponda de acuerdo a los datos obrantes en su poder.

El modelo 145, toma los datos de los declarados en el Modelo 190 que tengan una Clave A.

Posteriormente, se habilita la posibilidad de adelantar las deducciones sobre las cantidades satisfechas por adquisición en la vivienda con financiación ajena (normalmente hipoteca). Esta deducción significa disminuir en un 2% las retenciones que se deban practicar si los trabajadores tienen derecho a esta deducción en su declaración de la renta. El límite para poder favorecerse de esta disminución en las retenciones que se practican en nómina está fijado en 33.007,20 euros de ingresos anuales. La citada reducción no podrá dar lugar a un tipo de retención negativo.

Por este motivo se ha modificado el Modelo 145. Se le ha añadido el Apartado 5, en donde los trabajadores afectados, señalarán si le es de aplicación este descuento en las retenciones o no.

Deja tu comentario